75日移動平均線突破と窓の発生、そして窓埋め

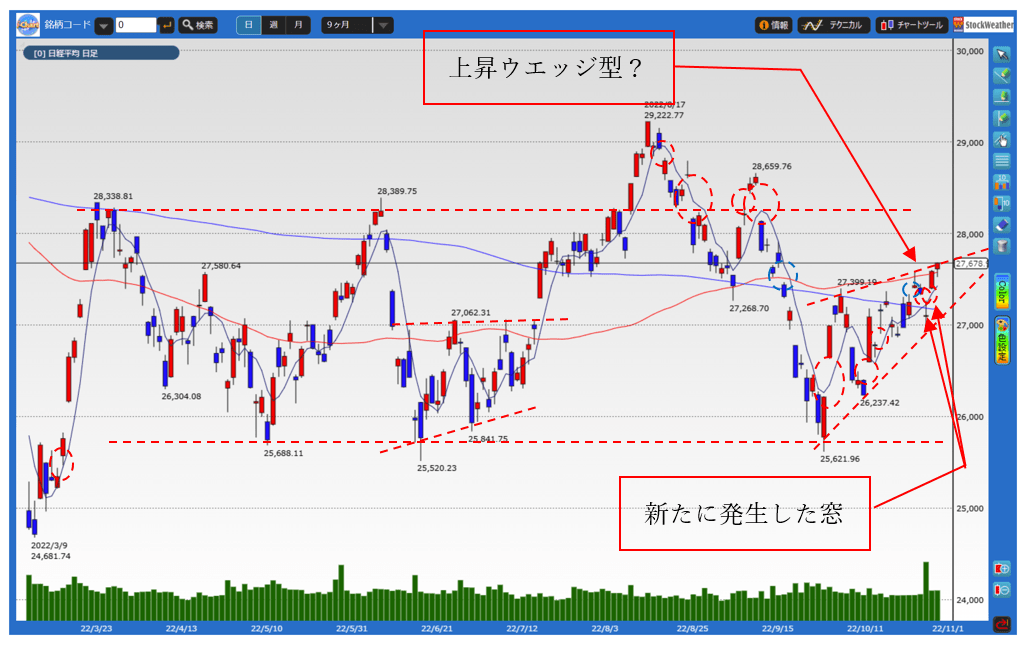

前回のコラムでは「200日移動平均線を上回って維持するようですと、緩やかな上向きに変化した5日移動平均線がサポートになることが考えられる他、株価が上向きの75日移動平均線を突破する可能性も高まってくるのではないかと思われます」と解説しました。下向きの200日移動平均線を10月25日に上回ると、翌10月26日の取引時間中には75日移動平均線を上回る場面がありました。

ただ、75日移動平均線に押し返された後、10月28日の終値で200日移動平均線を下回るなど、方向がはっきりせず下落基調に変化することも考えられましたが、5日移動平均線が上向きを続けている間の10月31日に一気に75日移動平均線を上回って終えると、11月1日も小幅に上昇して75日移動平均線を上回って終えているのが分かります。

ただし、200日移動平均線の低下が続いているため、反落する可能性が残っていることも忘れてはいけないポイントです。

そのような中、10月25日と26日に1つ窓が発生しましたが、直ぐに埋まってしまいました。また、11月1日の上昇で、9月20日と21日の間にあけた窓も埋めています。

このように、75日移動平均線より上にあけた窓を埋める展開になっているため、75日移動平均線上を維持するようですと、9月9日から14日までにあけた2つの窓を埋める可能性もあるのではないかと思われます。

その一方、75日移動平均線より下の水準となる10月27日と28日、10月28日と31日の間にそれぞれ新たな窓が発生していますが、この窓はどの種類の窓と考えられるのでしょうか。

今回発生した窓は過去の値幅の範囲内で発生していることからコモンギャップ(=普通の窓)ではないかと考えられます。そのため、仮に75日移動平均線を下回ってしまうようですと、これらの窓を埋めることも視野に入るのではないでしょうか。

※赤い丸=埋まっていない窓、青い丸=埋まった窓

現在のもち合いは上昇ウェッジ型か

10月1日の取引時間中に安値をつけた後、株価は戻り歩調を続けていますが高値と安値を切り上げていることから、三角もち合いが発生していると考えられます。では、今回の三角もち合いは「何という三角もち合い」になるでしょうか。

それは「ウェッジ型」と呼ばれるものになります。三角もち合いは、当初発生した安値と高値の値幅の範囲内で上下動するものが一般的です。例えば、高値を切り下げ安値を切り上げる「二等辺三角形型」が最も良く知られているものになります。

その他にも、高値が一定で安値を切り上げる「安値切り上げ型」や、高値が切り下がり安値が一定といった「高値切り下げ型」が良く知られています。

現在日経平均が形成しているもち合いは、高値と安値が切り上がる三角もち合いとなっており、三角もち合いの中でも「ウェッジ型」と呼ばれ、見た目とは少し異なる値動きになるものです。

この「ウェッジ型」のもち合いの特徴として、安値と高値が切り上がっていることから株価のトレンドが転換したように見えますが、ウェッジ型のもち合いが形成される前のトレンドが継続するというのがこのウエッジ型の考え方になります。

そこでウェッジ型のもち合いが形成されるまでのトレンドを確認してみると、8月17日に29,222円の高値をつけましたが、その後は9月30日まで下落しており、下降トレンドだったことが分かります。

そのため、日経平均は75日移動平均線を上回って維持しているものの、もち合いのサポートラインを割り込むと買いエネルギーが途切れてしまい、「急落して下降トレンドが発生する可能性があるもち合い」=「上昇ウェッジ型」ということになってしまうのです。

今週は米連邦公開市場委員会(FOMC)といった重要なイベントを控える中、株価が反発していることから底入れ期待が高まっています。しかし、実は危険なもち合いが発生していると考えられますので、ウェッジ型のもち合いのサポートラインを割り込んで戻せないときは、下降トレンドの発生に十分注意するようにしてください。