先週の動き、ドル指数上昇に一巡感、NY金は反発

先週のニューヨーク金先物価格(NY金)は、週間ベースで6週間ぶりの反発となった。先週末7月22日の通常取引終値は1,727.40ドル、週間ベースでは23.80ドル、1.40%の上昇となった。

前週まで20年ぶりの高値水準更新を続けていたドル指数(DXY)の上昇が一服となり、ここまでの下げ過程でNY金先物市場にて積み増しされていたショート(売り建て)の買戻しが断続的に出て反発ということになった。

ドル指数(DXY)は7月14日に一時109.294まで買われるなど、2002年9月以来の高値をつけていた。この4月中旬以来続く上昇トレンドは、3ヶ月を超えて続いてきたが、前週ユーロ/米ドル相場が1ユーロ=1ドルのいわゆるパリティを割れるところまで売られたところで、一巡感が生まれることなった。

7月21日には欧州中央銀行(ECB)の政策理事会が開かれ、前回6月の会合で示唆した25bp(ベーシスポイント、0.25%)の倍の50bpの利上げを発表した。米連邦準備制度理事会(FRB)に遅れること4ヶ月、ECBも利上げサイクル入りとなったことも、拡大一途となっていた米欧間の金利格差の流れを変え、ドル指数(DXY)の一方通行的な上昇に変化をもたらしたとみられる。

また先週は、発表された米住宅関連指標が予想以上に悪化を示すとともに、景況感の悪化も進んでいることが判明し、週末にかけて米10年債利回りが8週間ぶりの低水準まで大きく低下したことも、NY金の押し上げ材料となった。

NY金のレンジは1,678.40~1,738.30ドルとなった。先週は見通しで「1,700ドル台前半の不安定な値動き」としたが、ドラギ首相の辞任などイタリア政局の流動化を受け、ユーロが売られた際に(DXY上昇)一時的に1,700ドル割れを見ることになった。

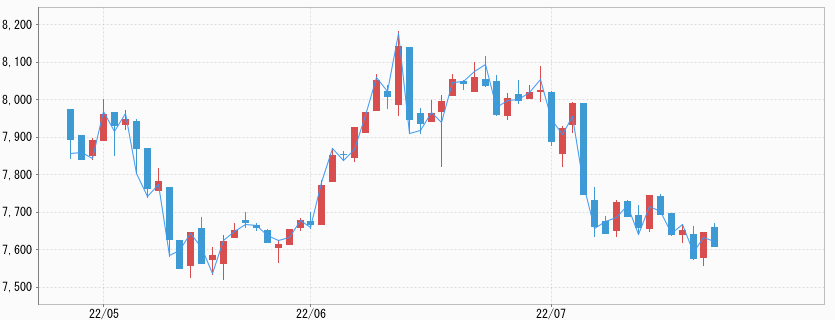

一方、国内金価格は予想通り限られたレンジ内の動きとなった。7,462~7,606円のレンジ内でおおむね7,500円台後半での滞留となった。

インフレ高進に危機感、ECBも利上げサイクル入り

欧州中央銀行(ECB)が7月21日の政策理事会で、政策金利を通常の2倍の50bp引き上げることを決定した。11年ぶりで利上げ幅も2000年以来22年ぶりの大きさとなる。

ロシア産天然ガスの供給不安で域内の景気悪化懸念が急速に高まるものの、 前年比8%を超え秋に向け加速が指摘されているインフレ阻止を優先せざるを得ない苦しい状況にある。

今回の利上げの有無や利上げ幅は、米欧金利差に影響し、結果次第ではユーロ安が一段と進み、インフレに拍車をかける可能性もあった。ECB理事会終了後の記者会見でラガルド総裁は、利上げペースが加速しても、ターミナルレート(利上げの最終目標水準)に変更はないと発言し、ユーロ相場が一時失速する局面が見られた。

その後、買い戻されたものの、ECBの政策運営の難しさを映し出している。9月の会合でも50bpの利上げを続けるとの見方があるが、多額の債務を抱える南欧の金利が上昇し財政の不安定化につながる可能性がある。

そこにイタリア政局の不安定化が加わっている。ちょうど10年前、2012年に高まった南欧諸国の欧州ソブリンリスク(公的債務リスク)問題が思い出される展開と言える。

10年前の“スーパー・マリオ”を彷彿させるECB

そこで今回ECBは南欧諸国を念頭に国債価格が急落する事態に備え、必要に応じて国債などを買い支える「TPI(Transmission Protection Instrument)」と呼ばれる対応策を設けた。

財政規律が緩まぬよう配慮しながら、問題が発生した際には該当する国の国債を買い取り、値を支えるセイフティ・ネット(安全網)を導入した。実際の購入規模は「リスク次第で事前の制約はない(ラガルド総裁)」としている。

思い出すのは、今回辞任したイタリアのドラギ首相は2012年当時のECB総裁で、“Trust me.(私を信用しなさい)”と口先介入で、危機を収束させたことだ。

無制限に通貨発行を行える中央銀行が前面に出れば、理屈の上では価格下落(利回り上昇)を抑えることは可能ではある。当時、この発言の効果は絶大で欧州ソブリン危機は、沈静化した。同総裁の名前(マリオ・ドラギ)からスーパー・マリオと賞賛されたのだった。

確かに現在の日銀のように、中央銀行がその気になって楯になって買い取れば、信用リスクは軽減される。しかし、実際に着手し長期化すると様々な弊害が出るものと思われる。

中央銀行による通貨の増発は、国や時代を越えて(人為的に簡単に増やせない実物資産である)金への関心を高めることになる。

販売件数は下落、価格は高騰の米住宅市場

先週は米住宅関連指標の発表が続いたが、いずれも落ち込みが目立つ一方で、販売価格の加速が目に付いた。

まず7月18日に全米住宅建設業協会(NAHB)が発表した7月の住宅市場指数は55と6月の67から大幅に低下し、新型コロナによる経済封鎖直後の2020年5月来で最低を記録した。住宅市場の景況指数にあたり50は活動の縮小と拡大の境目となる。

ここまで6ヶ月連続で低下している。翌7月19日は6月の米住宅着工件数が発表され前月比2.0%減の155万9,000戸と2021年9月以来、9ヶ月ぶりの低水準となった。市場予想は1.4%増だったので、予想外の減少ということになった。

7月20日は米リアルター協会(NAR)が6月の中古住宅販売件数を発表した。年率換算で前月比5.4%減の512万戸となった。1月(649万戸)を直近のピークに5ヶ月連続の減少で、2020年6月以来2年ぶりの低水準となる。

注目は販売価格(中央値)の上昇だった。前年同月比13.4%上昇の41万6,000ドルと過去最高を更新。販売は高価格帯に集中しており、75万~100万ドルの価格帯の物件は年率で6%増、100万ドル以上は2%増となった。

一方で、初めての住宅購入者向けの10万~25万ドルの価格帯は、31%の減少となった。経済を牽引するのが初めての購入者の増加であることから、景気の先行きの懸念材料と言える。

さらに販売価格の上昇は家賃に反映されることから、インフレの高止まりにつながる要素でもある。前年同月比での2桁の価格上昇率は23ヶ月連続で、住宅価格はバブル懸念が付きまとう。

今週の展望、NY金は1,710~1,750ドル、国内金価格は7,450~7,600円を想定

今週はイベント週で重要指標の発表が続く。まず7月26~27日の米連邦公開市場委員会(FOMC)はインフレ抑制に向け75bpと6月に続き大幅利上げが見込まれている。

一時100bpの利上げ観測が市場内で高まったが、FRB関係者が火消しに回り沈静化した。パウエルFRB議長の記者会見から、次回9月の見通しを探ることになる。

7月28日には4~6月期米国内総生産(GDP)の発表が控える。1~3月期に続き前期比年率換算でマイナス成長との見方が多い。2期連続のマイナス成長は定義上「リッセッション(景気後退)」とされるが、雇用指標の好調さから仮にマイナス成長となったとしても、影響は抑えられる可能性がありそうだ。米商務省と類似のモデルで算出されるアトランタ連銀の「GDP・Now」ではでマイナス1.6%(7月19日時点)となっている。

7月29日には6月の個人支出・所得統計が発表される。その中の個人消費支出価格指数(PCEデフレーター)でインフレの動向を探ることになる。

3ヶ月余り続いてきたNY金の下げトレンドは、一旦収束し値固めの時期に入るとみられる。今週のNY金は1,710~1,750ドル、国内金価格は7,450~7,600円を想定している。米ドル/円相場の上昇も一巡感が出ていることから、為替要因による国内価格の上昇圧力は弱まりそうだ。