米ドル高・円安再燃の背景

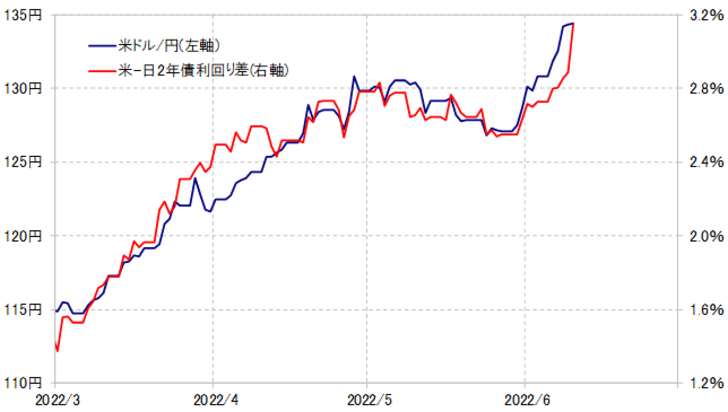

先週の米ドル/円は、一気に20年ぶりの米ドル高値である135円に迫る一段高となりました(図表1参照)。先週のレポートでも書いたように、5月に126円台まで米ドル反落となった中で、米ドルや米金利の短期的な「上がり過ぎ」が修正され、上昇が再燃しやすくなっていた影響が大きかったということではないでしょうか。

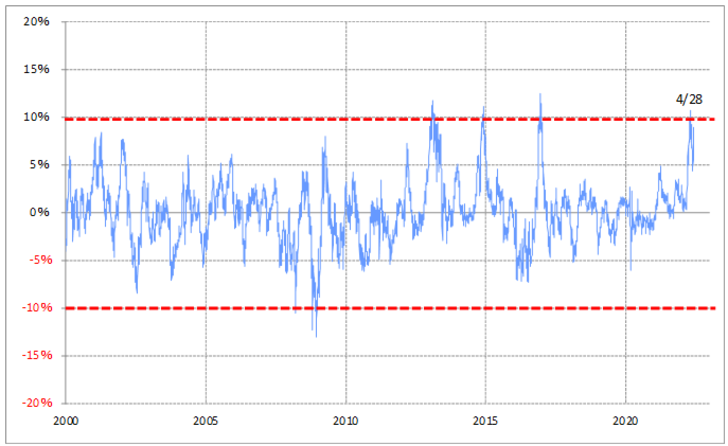

米ドル/円の90日MA(移動平均線)かい離率は、経験的にはプラス10%前後まで拡大すると、短期的な「上がり過ぎ」懸念が強くなります。同かい離率は、4月末にプラス10%以上に拡大しましたが、上述のように一時126円台まで米ドル反落となった中では5%を下回るまで縮小しました(図表2参照)。

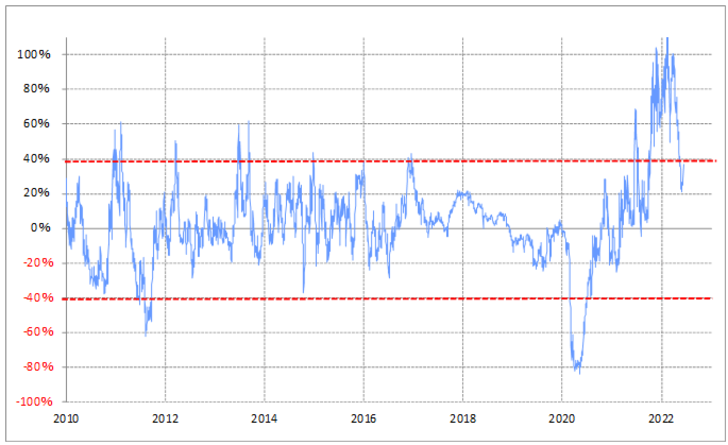

また、米2年債利回りの90日MAかい離率は、4月にかけて何とプラス100%前後まで拡大し、経験的には短期的な「上がり過ぎ」懸念が異常なほどに拡大している可能性を示すところとなっていました(図表3参照)。ところが、同かい離率は5月中に一時プラス20%程度まで急縮小となりました。

以上見てきたように、米ドル及び米金利の短期的な「上がり過ぎ」懸念は5月末にかけて大きく是正され、上昇が再燃する状況が整っていました。こういった中で、先週は日銀の金融緩和方針の再確認や、また10日に発表された米5月CPI(消費者物価指数)上昇率が高水準となったことなどを手掛かりに、米ドル高・円安再燃となると、一気に135円に迫る動きになったということでしょう。

米ドル高・円安シナリオの注意点

今週は15日に予定されているFOMC(米連邦公開市場委員会)が最も注目を集めることになりそうですが、ではそんなFOMCなどをにらみながら米ドル高・円安はさらにどこまで進むかについて考えてみましょう。

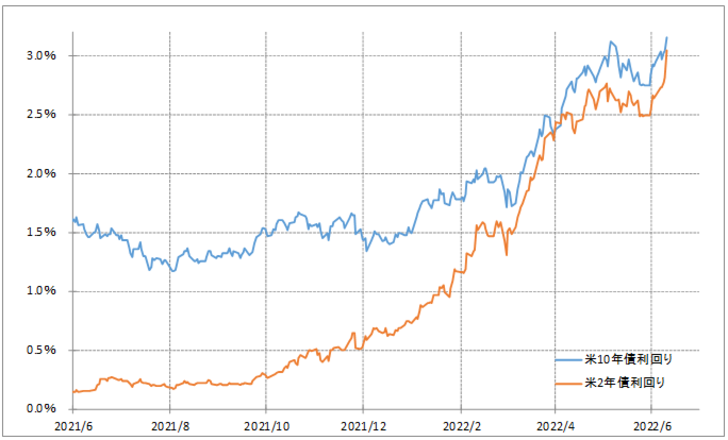

上述のように、5月米CPI上昇率が高水準となったことで、米インフレ懸念はなお強いとの見方が広がりました。このため、FOMCはかねてからの説明通りに、6、7月の会合で0.5%の利上げを行った上で、その次の9月会合でも、一時浮上していた利上げ中断説は後退し、利上げを継続するとの見方が強まっています。

これを顕著に示したのが、金融政策を反映する2年債利回りの動きでしょう。米2年債利回りはこの間の高値を更新し、先週は3%の大台を超えてきました(図表4参照)。政策金利のFFレートは、誘導目標上限が現在1%ですが、それがこの先3%以上に引き上げられることを織り込み出した動きと言えるでしょう。こういった中で、長期金利である米10年債利回りも改めて3%の大台をしっかり上回ってきました。

このような米金利上昇の流れがFOMC後も続くなら、基本的には米ドル高・円安の流れも続く可能性が高いと考えるのが基本でしょう。ただし、いくつか注意点もあるのでそれについて少し確認したいと思います。

注意点の1つは、先週一気に135円に迫るまで米ドル/円が急騰したことで、米ドルの短期的な「上がり過ぎ」懸念も再燃しているということ。米ドル/円の90日MAは10日現在で123.5円なので、90日MAかい離率は8%以上となりました。既に述べたように、経験的には同かい離率がプラス10%前後まで拡大すると、短期的な「上がり過ぎ」懸念が高まるので、その意味ではそろそろ米ドル上昇一段落や、その反動リスクにも注意が必要になるのではないでしょうか。

注意点の2つ目は、米金利の動向です。米金利の中でも長期金利である米10年債利回りの5年MAかい離率は、先週末の段階でプラス60%以上に拡大し、異常なほどに「上がり過ぎ」懸念が強くなっています(図表5参照)。これを見ると、FOMCをきっかけに米10年債利回り上昇が終了、反転に向かう可能性も頭に入れておく必要はあるのかもしれません。

6月10日、財務省、金融庁、日銀の「三者会合」の後、最近の円急落を懸念する声明が発表されました。米ドル/円の5年MAかい離率は足元でプラス20%程度まで拡大してきましたが、以前から何度か指摘してきたように、同かい離率が±20%以上に拡大する局面では、一部の例外を除くと為替介入が始まるケースが基本でした(図表6参照)。その意味では、このタイミングでの「円安懸念声明」発表は、経験則通りとも言えそうで、実際に円安阻止の為替介入出動となってもおかしくはないでしょう。

以上のようなことも踏まえると、今週の米ドル/円は、132~136円中心に、FOMCをにらみながら米ドル高値圏で上下ともに振れが大きくなりやすい波乱含みの展開が予想されそうです。