先週の動き、ドル指数反落から下値模索で1,850ドル超を維持

先週5月23日以降のニューヨーク・コメックスの金先物価格(以下、NY金)は週足ベースでは2週連続の上昇となった。5月27日の通常取引は1,857.30ドルで終了。高値は5月24日の1,869.10ドル、安値は5月26日の1,836.30ドルとなった。前週後半から見られた米ドルの反落が週明け以降も続き、この週を通してNY金をサポートした。

週明け5月23日はラガルド欧州中銀(ECB)総裁の金融正常化発言(利上げに向け環境整う)を受けユーロが対米ドルで上昇。他の主要通貨も米ドルに強含みに推移した。

これによりドル指数(DXY)は5月23日の1日で先週末の103.15から102ポイント割れを伺うところまで1ポイント以上下げることになった。ドル指数は5月24日には一時101.646と4月26日以来1ヶ月ぶりの安値を付けた。

その後は週末にかけて小動きながら下値を探る展開で、5月27日には101.433まで売られ直近の安値を更新し101.668で終了。週間ベースでは2週連続の下落となった。5月中旬に向け5週連続の上昇で一時105ポイント超まで付けた後に、反落となっている。

このドル指数の動きに金市場では、ファンドが売り建ての買戻し(ショートカバー)で対応したことが、1,850ドル超への価格押し上げのドライバーとなった。前週5月17日の時点まででNY金先物市場では、7週連続で売り建て(ショート)が増加していることが米商品先物取引委員会(CFTC)のデータで示されていたが、重量換算グロス117トンの増加となっていた。

先週末5月27日に発表されたデータでは、5月24日までの1週間でこのうち重量換算29トンが買い戻されたことが判明している。ちなみに5月27日からNYコメックスの中心限月は2022年8月物に移行している。

ちなみにドル指数の下落は、構成比率の高いユーロ高に加え、対米ドルでの円高が加わったことで拡大した。5月24日に欧州中央銀行(ECB)のラガルド総裁が、中銀預金金利を9月末までにゼロか「ゼロをわずかに上回る」水準にする考えを示し、現在の水準から少なくとも0.5%引き上げる可能性を示唆したことを受け、ユーロが上昇した。

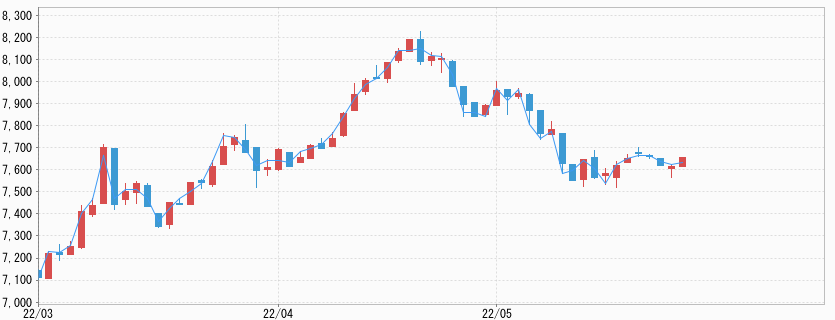

一方の米ドル/円は、前週の129円台から127円を挟んだ水準に低下。国内JPX金は、この円高に上値を抑えられることになった。5月27日の日中取引の終値は7,532円と週足で35円安であり、7,500円台での終了は3週連続となっている。

引き続きマインド系を中心に悪化が目立つ米国経済指標

先週も米国関連の経済指標は、景況感を示すマインド系を中心に悪化が目立った。それがドル売りの手掛かりとされ、NY金をサポートした。

米S&Pグローバルが5月24日に発表した5月の米購買担当者景気指数(PMI)総合値(速報値)は53.8と1月来で最低となった。内訳(いずれも速報値)では製造業PMIは57.5と4月の59.2から予想以上に悪化し、2月来で最低となった。サービス業PMIは53.5と4月の55.6から予想以上に悪化し、やはり1月来で最低となった。

同じ日の5月のリッチモンド地区連銀製造業景況指数も予想外のマイナスに落ち込み、2020年の新型コロナパンデミック以来の最低を記録した。前週はNY連銀製造業景況指数やフィラデルフィア連銀製造業景況指数が予想外の落ち込みを示しており、マインド系指標の悪化が続いている。

急激に落ちた米住宅関連指標

もう1つ市場の注目を引いたのが、同じ5月24日に発表された4月の米新築一戸建て住宅販売戸数だった。前月比16.6%減の59万1,000戸と、2020年4月以来の低水準となった。

市場予想の75万件を大きく下回り、前年同月比では26.9%減となる。米住宅市場は活況が続いてきたが、住宅価格の高騰に加え米連邦準備制度理事会(FRB)による利上げを受けた住宅ローン金利の上昇の影響が、一気に表面化したといえる。

2022年に入り販売水準がじわじわと下がり始めていたが、今回の落ち込みは大きい。新築販売が住宅市場に占める割合は10%に過ぎないが、契約時点での統計となるため、住宅市場全体の先行指標として注目されている。米住宅市場はこれまで過熱が指摘されてきたが、減速が鮮明になったといえる。

5月のPMIの予想以上の低下が示す企業活動の減速に加え、景気動向を示す産業の1つである住宅市場の失速は、米国景気の勢いが鈍化しつつあることを示している。

このところの大幅下落で株式市場の予想PERが低下し、割高感は解消されつつあるとされるが、今後景気悪化観測から業績見通しが低下するならば、株価の割高感は解消されず下値を探る展開が続く可能性がある。

ところが、これら経済指標の悪化が、むしろFRBの強めの引き締めスタンスを弱めさせるとの見方が株式市場に生まれることになった。

株式市場に好感された5月FOMC議事要旨

注目の5月米連邦公開市場委員会(FOMC)議事要旨は、金市場にとっては無風で通過することになった。一方、株式市場は極端なタカ派的内容が見られなかったことを好感。株価戻りの加速につながった。

議事要旨は、先行してパウエルFRB議長が講演などを通じ、示唆していた内容通りでサプライズはなかった。「大半の参加者」が6月と7月の会合でそれぞれ0.5%の利上げが適切とした。インフレリスクについても「上向きに偏っている」とした。

また景気を過熱も冷やしもしない程よい金利水準を「中立金利」と呼びFRBは2.5%前後に置いているが、それを上回る水準まで利上げする意向も示した。表現を変えれば景気を意図的に冷やす水準まで利上げを進める可能性を示したことになる。

市場に安心感をもたらしたのは織り込み済みの内容という一方で、米経済の強さについて「参加者全員」が強いとの認識を示したことであった。加えて、一部で浮上していた0.75%の利上げについては言及が見られなかったことであった。

一方、7月の会合まで0.5%の利上げを含む前半を中心に早急な引き締め策を実施することで、政策効果を検証する余裕が生まれるとの意見が見られ、それが9月の利上げの見送りなど引き締め方針の見直しを意味するのではとの期待が生まれたことがある。

5月の会合から3週間ほどしか経過していないが、この間に発表された米経済指標や企業業績に悪化を示すものが増えており、市場では先行きへの懸念が高まっていた。仮に見直しとなったとしても、必ずしもそれは引き締め策を緩めるとは限らず、今後のインフレや環境次第ということになる。

そのインフレに関して5月27日に発表された4月の個人消費支出(PCE)価格指数(デフレーター)は、前年同月比6.3%上昇した。伸び率は40年ぶりの高水準となった前月の6.6%から縮小した。足元の傾向を示す前月比でも0.2%上昇と、3月の0.9%上昇から減速し、2020年11月以来、最小の伸びにとどまった。

FRBがインフレの指標としている変動の大きい食品とエネルギーを除くコアPCEデフレーターも前年同月比4.9%上昇と、2ヶ月連続で伸びが鈍化した。3月は5.2%上昇だった。ただし、前月比は3ヶ月連続で0.3%上昇と鈍化は見られなかった。

ダウ30種平均は大幅反発に。上値の重いNY金

一方、米国の個人消費は堅調に推移していることが示された。4月の個人消費支出(PCE)は前月比0.9%増加し、市場予想の0.7%増を上回った。3月分は前回発表の1.1%増から1.4%増に上方修正された。個人消費はモノから飲食や旅行などサービスへの支出にシフトが進んでいる。

この日の個人消費支出の統計は、インフレにかかわらず米経済を支える消費は底堅いとの見方から、株式市場はこれを好感。株価は大幅反発となった。

ダウ30種平均は5月27日に6日続伸で575ドルの大幅高になった。週間ベースでは1,951ドル高と上昇率は6.2%と2020年11月2~6日(6.9%)以来の大きさとなった。前週まで大恐慌期以来90年ぶりの8週間連続の下落で、下げ幅も3,599ドルとなっていた。

反発の理由付けはいろいろできるものの、前週までの下げが大きかったゆえに自律反発も相応の規模になったという指摘もできそうだ。いわゆるリスクオン・センチメントの広がりの中で、NY金は上値の重い展開となった。

今週の展望、NY金は1,830~1,870ドル、国内金価格は7,450~7,700円を想定

今週のNY金も前週同様1,850ドルを挟んだ値動きとなりそうだ。注目指標では、6月1日の5月ISM製造業景況指数と6月3日発表の5月の米雇用統計がある。

ISM製造業景況指数については、中国における都市封鎖の影響がどのように表れるのか。4月の55.4に対して市場予想は55.0となっているが、予想を下回る可能性がありそうだ。その場合、ドル指数を押し下げ金市場では買い手掛かりとなる。

5月の米雇用統計は主要製造業における雇用の伸びは鈍化しつつあるとされるものの、雇用者増加数は35万人程度が予想されている。これでも現況では過熱といえる。失業率は3.5%の予想となっているが、新型コロナウイルスによるパンデミック前の水準に並び50年ぶりの低水準となる。

採用難の状況が一部で続いており、予想値より下振れた場合は再びFRBによる強気の引き締めが意識され、株式など波乱要因になりそうだ。米ドル/円の水準は127円程度での滞留を読むことから、やはり前週と同様の水準を見込んでいる。

債券ポートフォリオに評価損を抱えたFRBについての追記

FRBが先週末5月27日に公開した財務関連資料では看過できない、しかし一部で想定されていた結果が浮上した。

2020年春の新型コロナパンデミック以降の経済の急収縮に対応し、米国債と住宅ローン担保証券(MBS)の大量買い付けという方法で、市場に多額の資金を供給してきたFRBだが、3月末時点で保有する債券ポートフォリオに3,300億ドル(約42兆円)の含み損が発生していることが表面化した。

米国経済の正常化とFRB自体による金融引き締め(利上げ)に反応し、長期金利をはじめ各種金利が上昇してきたが、それは債券価格が値下がりしていることを意味する。

中央銀行の決算は、保有資産の評価が原価ベースのため含み損自体は問題ではないが、FRBに対する信認問題とともに政治問題となる可能性がある。米ドルの評価につながり、金市場の大きな関心事でもある。

ちなみに日本銀行も既に多額の評価損を抱えていると見られるが、公表はされていない。市場関係者間では暗黙の了解という類の話である。懸念は膨らむが民間サイドからは手が出せない問題といえる。

長期金利が上昇すると評価損はさらに拡大することから、「デフレ脱却」を掲げつつ日銀は0.25%を超えないように自ら国債価格を連日買い支えている状況にある。同時に日銀の(保有国債など)運用資産利回りは0.2%程度と見られるが、これはほぼ固定している。

一方、市中銀行が日銀に預け入れた当座預金の付利(金利)は政策金利を引き上げる(利上げする)と連動して上昇する。つまりその場合、受け取り利息より、利払いが上回る逆ザヤが発生する可能性が非常に大きいといえる。

緩和策解除により金利が上昇すると、日銀決算の赤字転落も懸念される。こちらは、米ドル/円相場を通して国内金価格に影響を及ぼすことになる。ちなみに、この金利水準の上昇で逆ザヤ発生の構図はFRBも同じといえる。