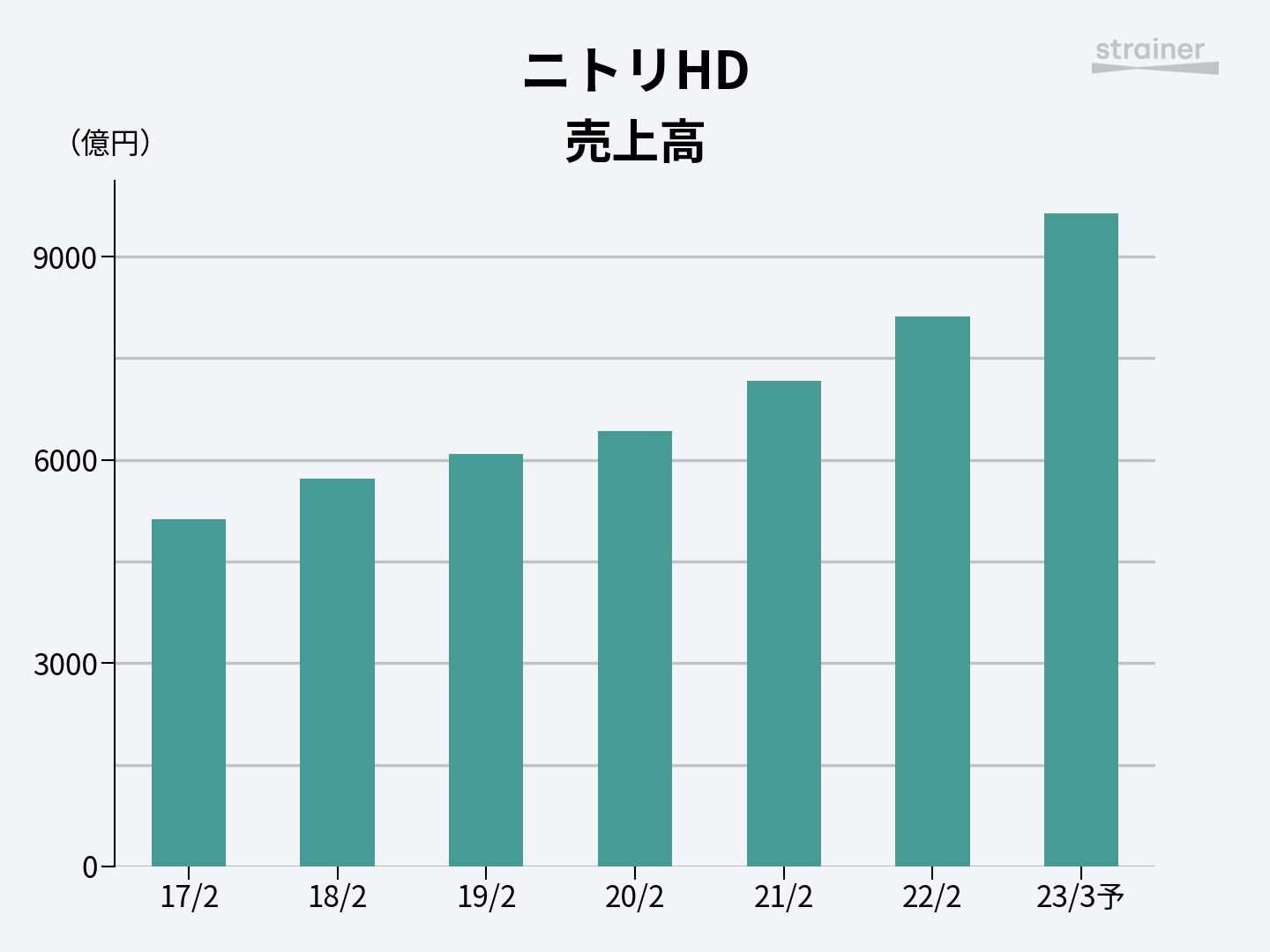

ニトリHDは3月31日、2022年2月期本決算を発表した。売上高8,115億円(前年比13.2%増)、営業利益1,382億円(前年比0.4%増)となり、35期連続増収増益を達成した。

ニトリHD代表取締役会長の似鳥昭雄氏は決算会見に際し、「今回の決算で上場後でも32期連続増収増益ウォルマートに並んで世界一になった」と感慨を述べた。 2021年1月にホームセンター大手の島忠を連結子会社化。約1,500億円の売上高を上乗せした。

ただし、2021年度末の計画値(売上高8,736億円、営業利益1,439億円)から見れば、業績は大きく未達である。原価高が利益を大きく圧迫しており、利益を出しにくくなっているという構造的な問題が見て取れる。

2023年決算では、決算期を従来の2月から3月に切り替える。1か月分の売上が上乗せされた状態で、今期予想は売上高9,636億円、営業利益1,506億円という見通しだ。

ニトリの成長は鈍化しているのだろうか。2022年2月期本決算を分析し、成長の真価を読み解く。

ニトリ事業は成長に陰り

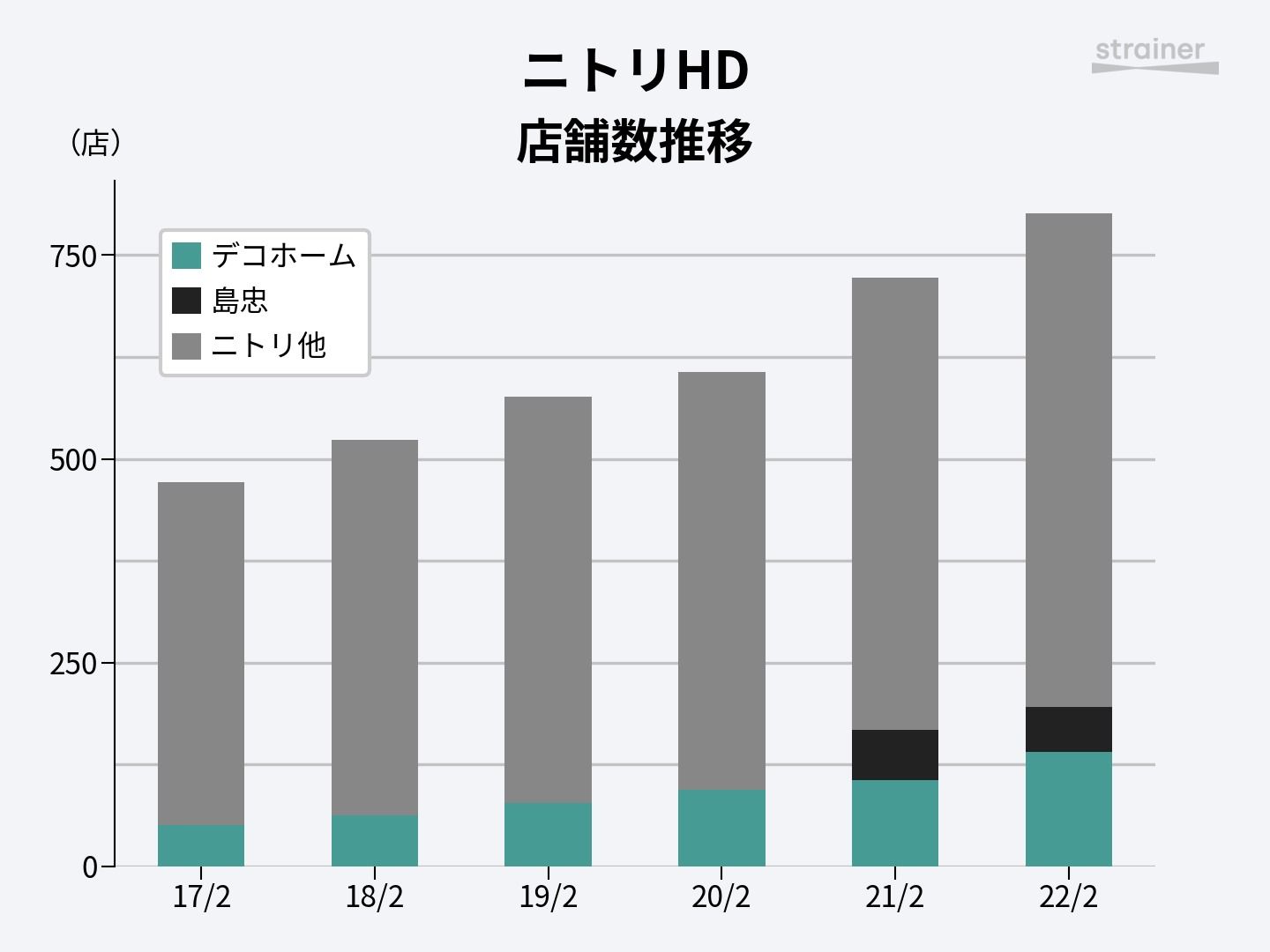

ニトリHDは2020年10月にホームセンター・島忠のTOBを開始し 、翌1月に連結子会社化した。それに伴い、2022年2月期決算からは、ニトリ事業と島忠事業でセグメント別の業績が開示されている。

まず、ニトリの現状を把握するため、本業であるニトリ事業を見てみよう。

ニトリ事業は売上高7,169億円となった。巣ごもり需要で大きく売上を伸ばした2021年度から、376億円減少したことになる。 営業利益は1,352億円となり、24億円の減少となった。ニトリ事業は減収減益なのである。

2021年度は、コロナ禍により人々が自宅で過ごす時間が増えたことから、家具・ホームファッション商品の売れ行きが好調であった。2022年度はそうした特需の剥落に加え、外出客の減少が店舗売上減を直撃した。

生活応援値下げキャンペーンと銘打ち、2021年11月にインテリア用品1,389アイテムの恒久的値下げおよび家具264アイテムの期間限定値下げを実施。翌1月にはインテリア用品520アイテムを追加で恒久値下げすることでテコ入れを図った。

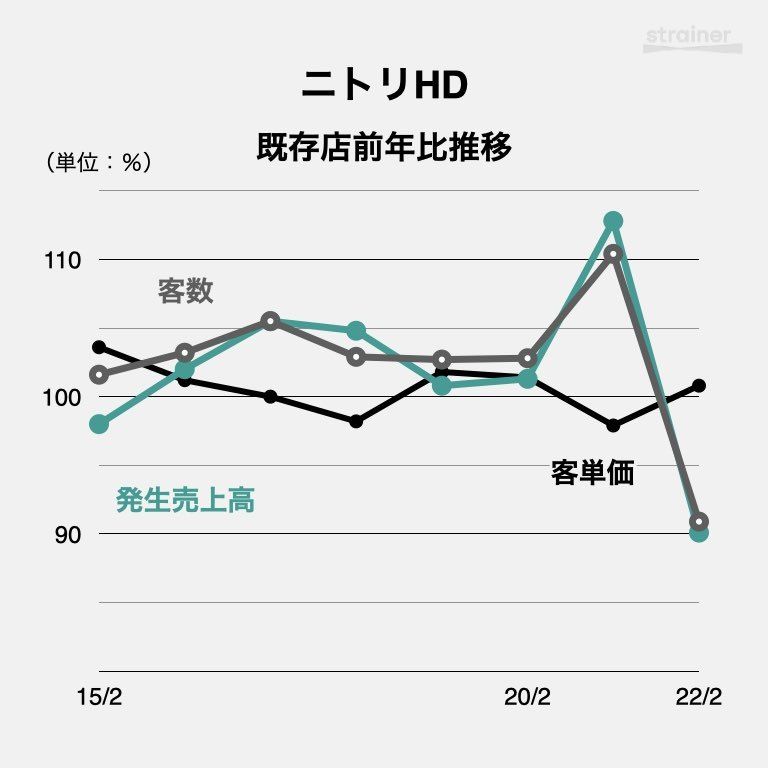

それでも、客足の戻りは弱い。既存店売上高は90.9%に落ち込んでいるが、その要因は客数の明らかな減少だ。値下げを行っていることから、客単価も横ばいとなり、苦しい状況がうかがえる。

ECの成長は急ブレーキ

では、2021年度に大きく伸びた通販事業の成長度合いはどうだろうか。

アプリ会員数は順調に推移し、2022年度末には1,314万人(前年比44%増)にまで成長した。アプリ会員の増加に伴い、店舗とECを併用する顧客が増加しており、O2O施策の強化は図られているようだ。

とはいえ、通販事業自体の売上増の勢いは止まってしまった。2021年度は通販でも「おうち時間」や「快適ワークスペース」などの特集から売上を伸ばすことができ、704億円と前年比59%増と大きく成長していたが、2022年度はほぼ横ばいの710億円(同0.8%増)で着地した。

新たな販売チャネルの拡大として、ライブコマースでの販売「インスタライブ」を実施するなどの施策は打ったものの、拡大のペースを維持することはできなかったようだ。

また、ニトリの都市型の小規模店舗である「デコホーム」も低調だ。 デコホームは、大型家具を置かず、SCなど都心や郊外を中心に出店している。2022年度は34店の増加だが、ニトリの純増数(22店)よりも多い。店舗規模が小さいため、機動的な出店ができるということだろう。

しかし、デコホームの既存店売上高は前年比96.4%と落ち込んだ。ニトリ全体の既存店売上高に比べれば落ち込みは小さいものの、新規出店数から考えて、利益の押し上げ効果の薄さも見て取れる。

都心店舗で、メインの商材がキッチン用品や家電ということになると、無印良品などの専門店やホームセンター、家電量販店など競合も多い。価格勝負ならば優位なはずだが、まだ勝算は見えない。

着々と進む海外進出、黒字化を急ぐ

他方、海外事業は、昨年の計画だった95店舗にわずかに届かず、93店舗の着地になった。

大きな動きは、中国におけるEC事業の強化だ。海外におけるニトリは中国の店舗数が最も多い(46店舗)が、2022年度は「Tmall」への出店を開始。EC化率向上を図った。一方、オーダー家具の販売を強化。上海徐家ワイ店ではオーダー家具売場、法人ショールームをオープンした。

韓国ではCoupang社と提携。2022年1月、韓国国内に向けたECにて販売を開始した。韓国には実店舗がないため、ECのみの市場参入となった。 また、東南アジア進出の足掛かりも築いた。2022年1月にはマレーシア、3月にはシンガポールにそれぞれ1号店をオープンした。

海外事業は、2023年度末には134店舗、2025年度末には280店舗を目指す。グローバルサプライチェーンとITシステムの構築に加え、未出店の国や地域への出店加速が急務だ。

中国事業の単年度黒字化を目標の1つにしているが、進出してからすでに7年を経過し、苦戦していることは一目瞭然だ。中国事業の成否が今後の海外事業の行く末を占うポイントになるだろう。

島忠の成功が今後のM&A戦略の試金石に

2021年6月、ニトリと島忠の融合型店舗「ニトリホームズ宮原店」がオープンした。融合型店舗はこれが初出店となった。今後はニトリの商品開発力を用いて、島忠のプライベートブランド(PB)開発を拡大していく方針だ。

PB開発の進捗は、開発済み約400SKU、開発中3,100SKUで、進捗率は約21.9%だという。

買収時の2021年には5%しかなかった島忠の経常利益率を、2025年に12%に引き上げることが当面の目標だ。 ニトリ事業の経常利益率が20.4%であることから考えると、PBの導入やコストコントロールなど、ニトリ流の経営を徹底できれば、実現不可能な数字ではないだろう。

島忠の売上・利益がニトリの本業を底上げしなければ、2022年度ですら減収減益という結果になっていた可能性もある。ニトリが規模拡大を図るために、M&Aによって他社を「ニトリ化」し、シナジーを最大化していくことが現実的な成長戦略である。

逆風下のニトリが描く成長戦略

ニトリHDの2023年3月期の業績予測は売上高9,636億円、営業利益1,506億円だ。とはいえ、今期はニトリHDにとっては逆風が吹き荒れている。

まずはサプライチェーンの問題だ。原材料となる木材等の世界的な高騰、円安、海上輸送費の上昇に対し、サプライヤーの集約、産地移行、原材料購入等を実施し、原価低減を推進する。

2021年度は物流効率化等の効果により、2020年より96億円改善されており、物流のコストコントロールは、ニトリの生命線ともいえる。

なお、足元は1ドル=125円台を記録するほど、大幅な円安に見舞われている。ニトリにとって円安は業績悪化要因だが、これについて、似鳥氏は10月頃から円高ドル安に反転するとの見方を示している。2023年3月期の想定為替レートを115円とし、9月分までの為替予約を行っているという。

もう1つの現状打開策は、ITへの投資だ。今期は、サプライチェーンと連携した未出店国・地域への出店や事業領域拡大等に対応するシステムや仕組みの構築を図るという。 4月1日付でIT新会社・ニトリデジタルベースを設立。東京・目黒にオフィスを構え、IT・デジタル人材獲得を強化する。

小売業界はIT企業に比べて相対的に給与水準が低く、デジタル人材の確保に苦心している。2020年にホームセンター最大手のカインズがデジタル拠点を都心に構えたように、自社の評価制度と切り離して都心にオフィスを構えることで、DXを推し進めるのが1つのやり方であるようだ。

デジタル人材獲得という意味ではスタートには大きく後れを取っているニトリHD。ただ、物流の効率化はもともと進んでいる会社だ。今期のアプリ会員数1,600万人を目標としており、toC側で売上を伸ばす余地はまだまだ大きいといえる。

本業が頭打ちとなった今、ECテコ入れとM&Aの加速は、次の増収増益実現のための必須条件となるだろう。