米ドル/円、円高リスクが想定より広がらない可能性も

年明け早々に、2021年来の高値更新となった米ドル/円でしたが、その後は米ドル高・円安の足踏みが続きました。そういった中で世界経済はインフレ懸念が一段と拡大する中、ロシアによるウクライナ侵攻といった安全保障リスクも拡大し、世界的に株価の下落が広がりました。

米金利の上昇や米国株の下落拡大は、以前から120円といったさらなる米ドル高・円安見通しにとってのリスクシナリオとして想定されていました。そういったリスクシナリオの現実化を受けて、年末にかけて120円を目指し一段と米ドル高・円安が広がるといった見通しに変更する必要が出てきたかについて、今回は検証してみたいと思います。

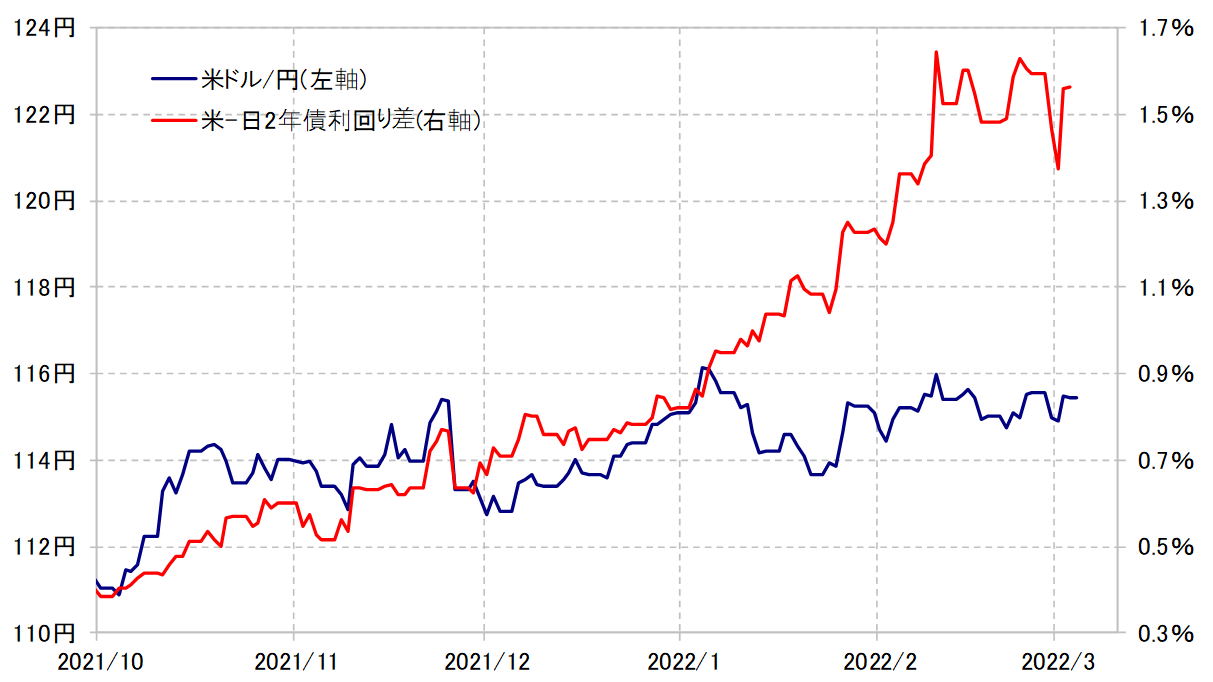

年明け以降顕著になったのは、米金利上昇に伴う日米金利差米ドル優位拡大に対して、2021年までと異なり、米ドル高・円安が追随する動きの鈍化でした(図表1参照)。なぜ米金利上昇に米ドル高は追随しなくなったのでしょうか。

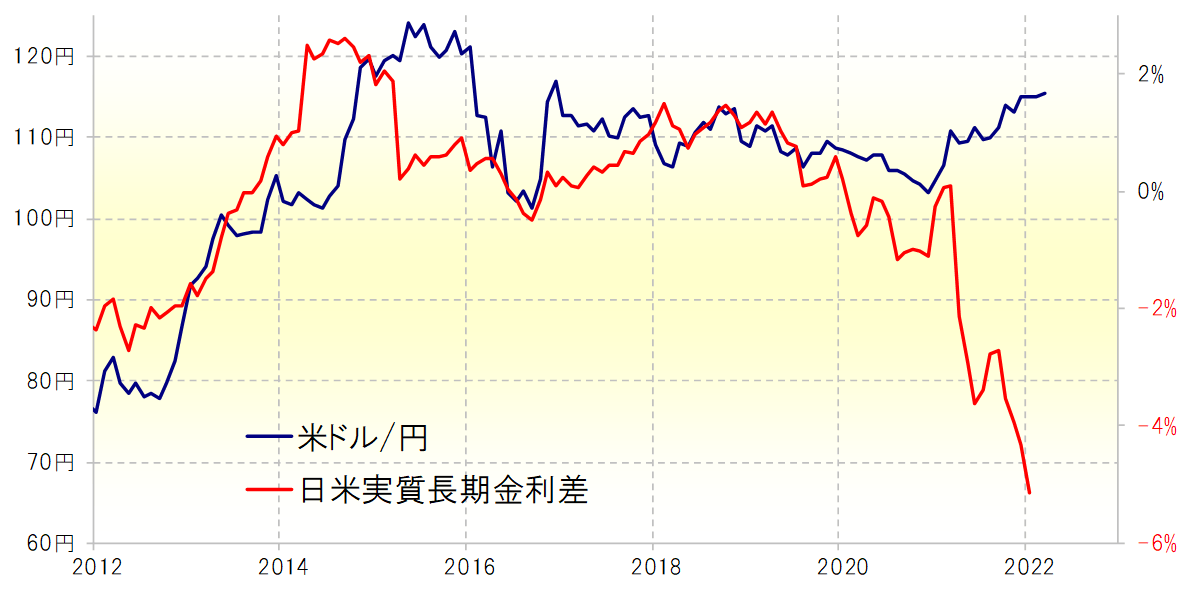

1つ考えられるのは、米インフレ率の一段の高進により、名目金利からインフレ率を差し引いた実質金利の低下が一段と進んだ影響です。米ドル/円の中長期のトレンドは、日米の実質長期金利差と一定の相関関係があります(図表2参照)。その日米の実質長期金利差は、米国の名目金利上昇にもかかわらず、インフレ率の大幅な高進を主因に、むしろ米ドル安・円高の大幅な拡大を示唆する動きが広がりました。

こういった具合にインフレ懸念の拡大による米実質金利低下が広がる中で、米国の名目金利上昇が米ドル買いにつながりにくくなっている可能性があるのかもしれません。そうであるなら、2021年までのように「米金利上昇=米ドル高」が再開するためには、インフレが改善する見込みが出てくることが必要だと考えられます。

ところで、最近にかけてインフレ懸念やウクライナ危機などを受けて、米国株の下落が大きく広がりました。ではこのような米国株安に連れる形で、米ドル高・円安から一転、米ドル安・円高に向かう可能性はないでしょうか。

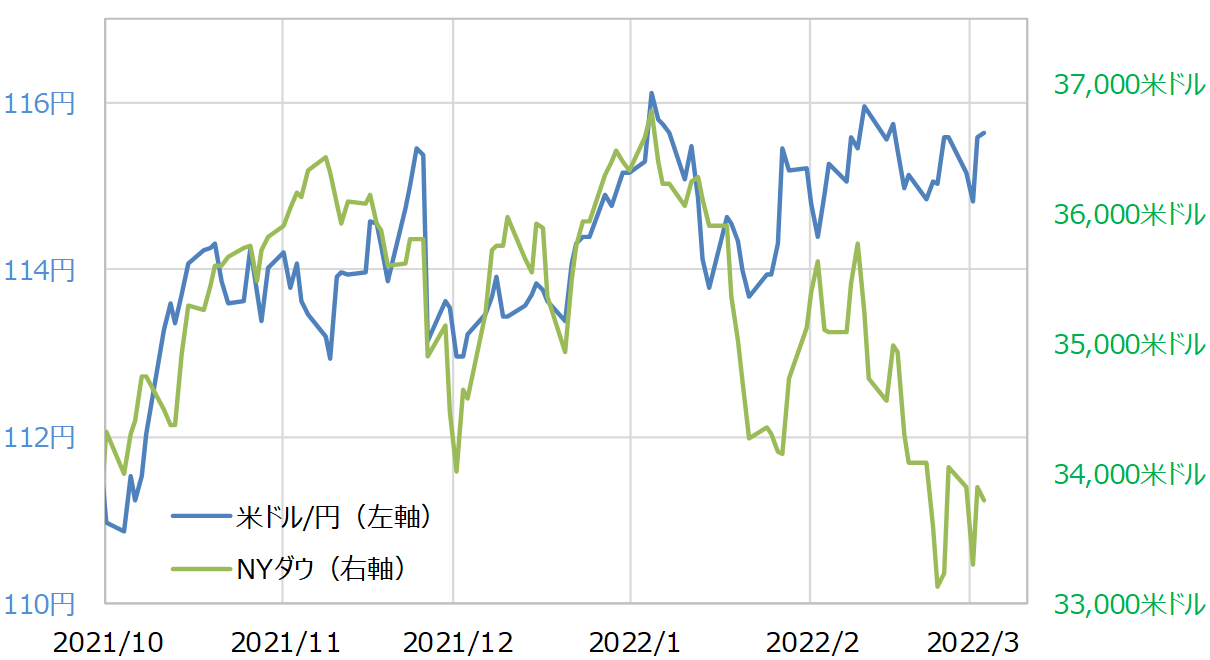

年明け早々は、米国株安が大きく広がる中で、米ドル/円も116円台から一時113円台まで比較的大きく下落する場面がありました。ただ2月以降は、米国株安に対する米ドル安・円高の追随する動きも目に見えて鈍くなった印象があります(図表3参照)。

これは、国際秩序を試すようなロシアによるウクライナ侵攻といった事態に遭遇し、安全保障の米国依存度の高い日本の通貨、円が買われにくくなったためという見方もあります。こういった状況を見る限り、米国などの株安が広がっても、それに連れた米ドル安・円高リスクは当初想定されたより広がらない可能性も出てきたのかもしれません。

ユーロと豪ドルの見通し

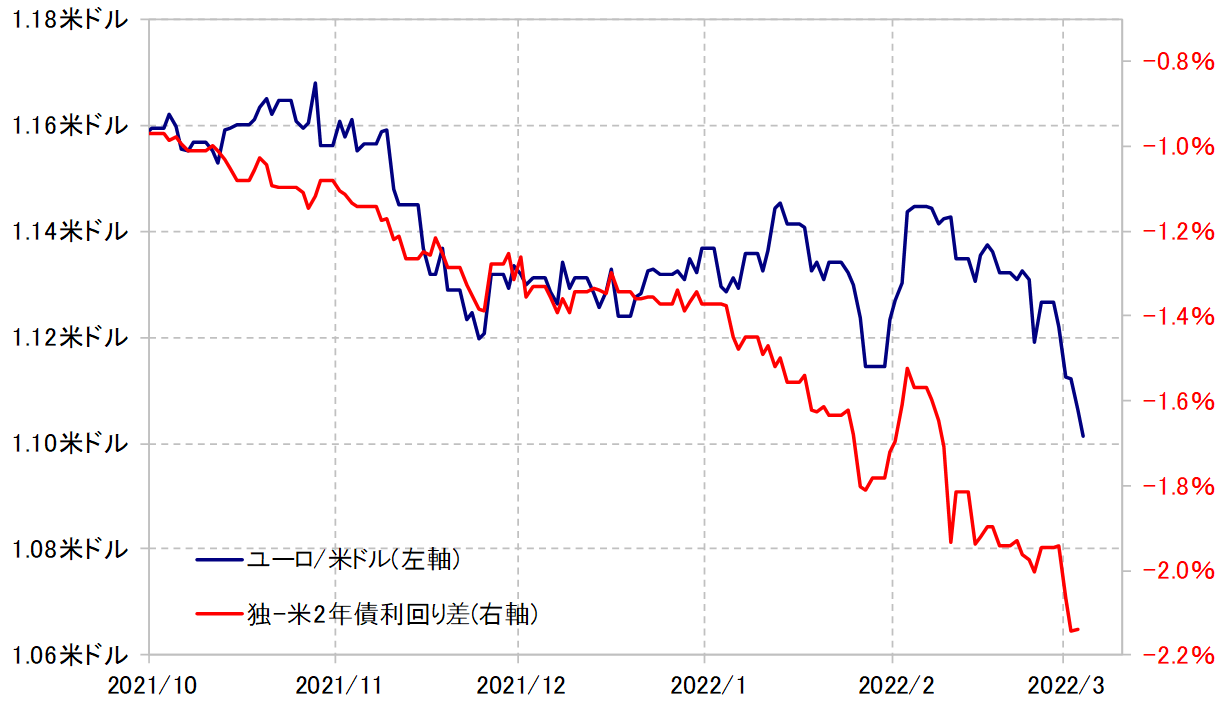

次に円以外の通貨についても見てみましょう。年明け以降、米金利上昇に米ドル高の追随が鈍かったのは、既に見てきた米ドル/円に限ったことではなく、ユーロ/米ドルなども同じでした(図表4参照)。ただユーロ/米ドルは、最近にかけて2021年来のユーロ安値、米ドル高値を更新する動きになっています。

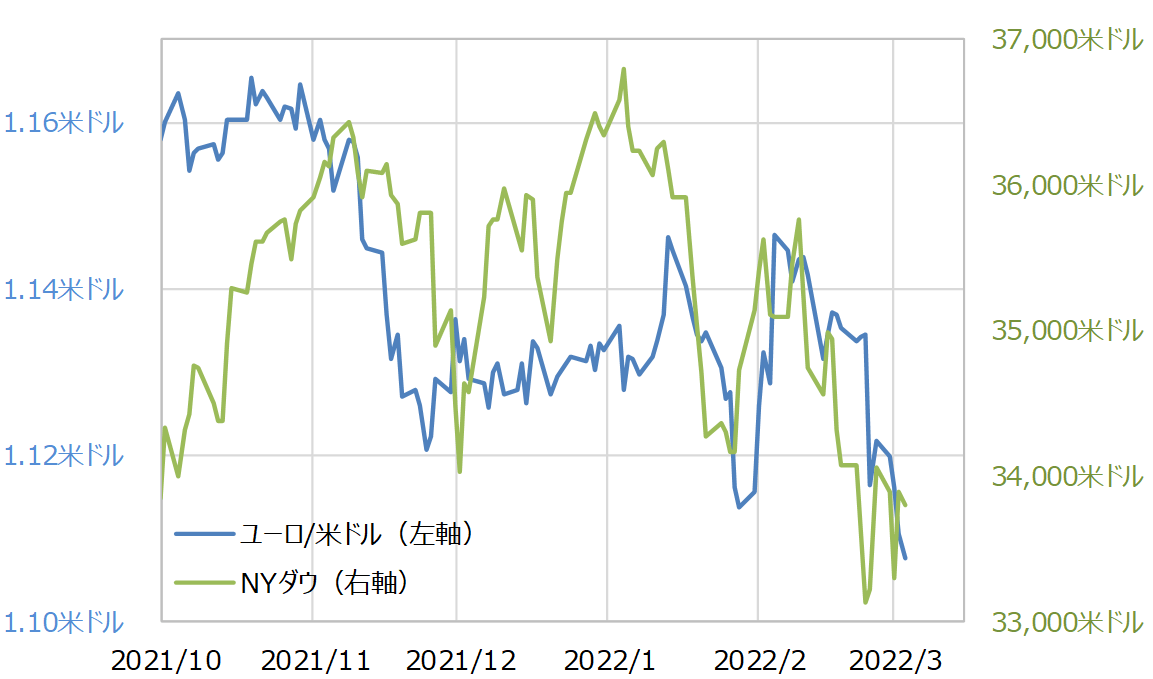

ユーロ安値、米ドル高値を更新した動きは、米金利より米国などの株安がうまく説明できそうです(図表5参照)。ウクライナ危機などを主因に株安が広がる中で、ユーロ安・米ドル高も再燃したということです。ではこのユーロ安・米ドル高は、ユーロ安と米ドル高のどちらの側面が強いかと言えば、やはり前者、ユーロ安の側面が強いと考えるのが基本ではないでしょうか。

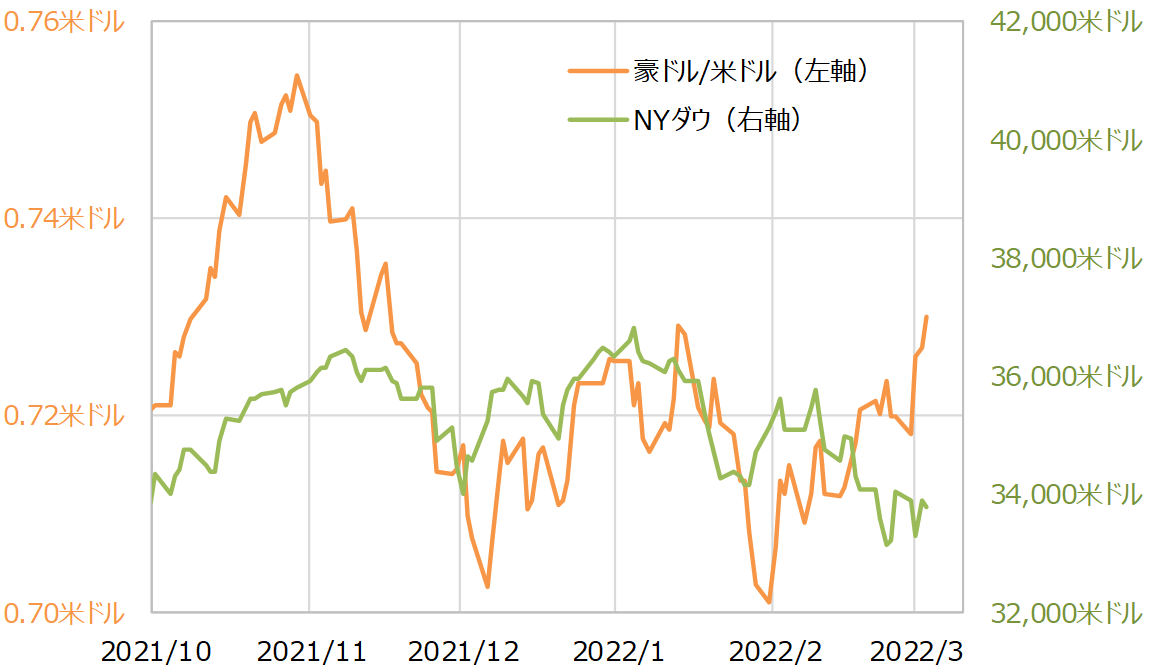

豪ドル/米ドルにNYダウを重ねてみると、ウクライナ危機が拡大した2月後半以降はむしろ豪ドル高・米ドル安の動きとなりました(図表6参照)。以上のように見ると、ユーロ安・米ドル高は、ウクライナ問題に地理的、経済的影響の大きい欧州の通貨、ユーロの下落要因になったと考えるのがやはり基本でしょう。