2月18日付の記事では上場会社は千差万別で、その中から有力な企業を見つける場合にはスクリーニング機能の活用が欠かせないことをお伝えしました。それでは実際にアクティビストの目線でスクリーニング機能をどのように活用すればよいかを具体的に解説していきましょう。

アクティビストが狙う企業の特徴

これまでに繰り返しお伝えしている通り、多くのアクティビストは「ポテンシャルがあるのに業績や株価が不振である企業」の経営を改善することで株価を上げるという戦略を採っています。業績は株価と連動すると考えられるので、簡単に言うと「ポテンシャル>株価」の企業とまとめても良いでしょう。

ポテンシャルには技術力、良い資産、ブランドなど様々なものがあり、そこの目利きこそがアクティビストの力量です。一方で、もともとポテンシャルを発揮しているような企業は上乗せが限定的であることから、投資対象になりにくいことが一般的でしょう。(一方でバリバリの高成長・好業績の企業に投資する場合もありますが)

小売業の中で割安な企業を探す方法とは

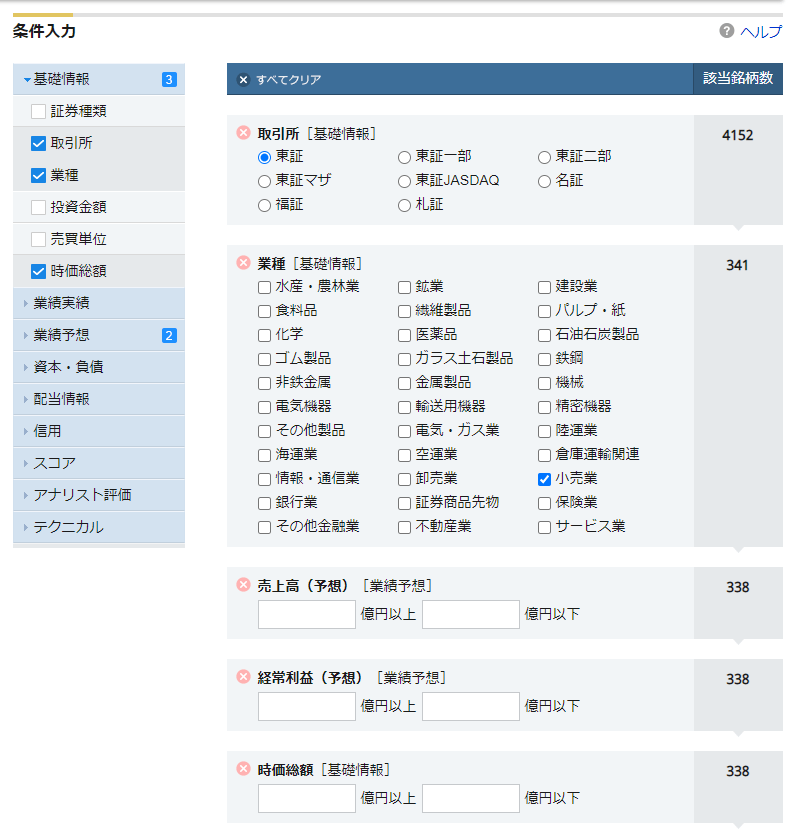

それでは、スクリーニング機能を利用してどのような形で「ポテンシャル>株価」を探すのでしょうか。技術力・良い資産・ブランドのような定性的なものはスクリーニングでは探せませんが、定量的な確認はできます。例えば、以下のような条件でスクリーニングを行ってみましょう。

この方法でスクリーニングを行うと、東証に上場している小売業の売上高・経常利益・時価総額が一覧できます。スクリーニング結果を各項目で並び替えて表示できるので、例えば以下のような情報を見ることができます。

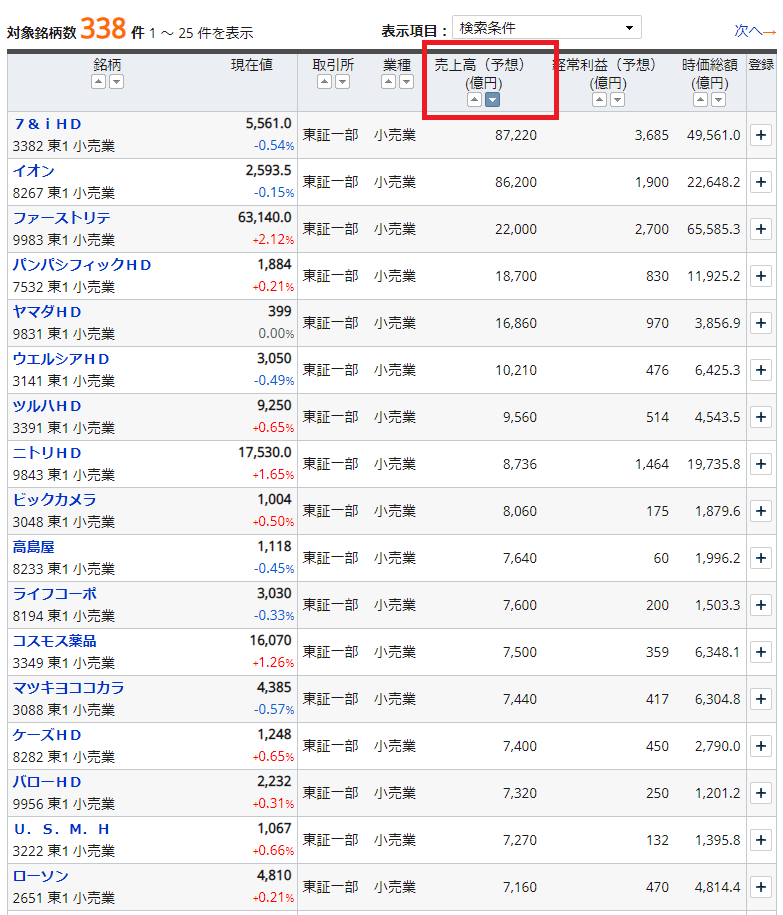

売上高・経常利益は来期予想ベースです。セブン&アイ(3382)とイオン(8267)はほぼ同じ売上水準ですが、利益・時価総額が倍近く違うことが分かります。イオンは売上高というポテンシャルがあるので、利益水準を上げられるのではないか、という見方ができます。(実際は以前の記事でご紹介したようにセブン&アイがアクティビストの提案を受けているので、簡単ではないのですが…)

さて、改めてざっくりと各社の売上高・経常利益・時価総額を見てみましょう。売上高の割に経常利益・時価総額が高い会社はニトリHD(9843)が目立ちそうです。ニトリは売上高こそ1兆円に満たないものの、経常利益は1000億円を超えており、時価総額は2兆円近い水準です。ファーストリテイリング(9983)は売上高に対して経常利益が大きいですが、それ以上に時価総額が大きいことが分かります。売上高・経常利益で上回るセブン&アイの時価総額を上回っているのです。

逆に売上水準に対して、利益や時価総額が物足りない企業はどこでしょうか。売上高でベスト5に入るものの、時価総額ではベスト5の中で大きく見劣りするヤマダHD(9831)が目立ちます。ヤマダは経常利益ではドン・キホーテを運営するパンパシフィックHD(7532)を上回っているので、利益の割に株価が低い企業とも言えます。

もちろん、売上高・経常利益の水準が同じでも成長性や継続性によってその評価が変わってくるのは当然と言えるでしょう。それで言うと、ヤマダの業種が評価されないのかもしれません。確かにヤマダの本業である家電量販店はコロナ禍で業績を伸ばしている面もありそうで、継続性に不安が残りそうです。

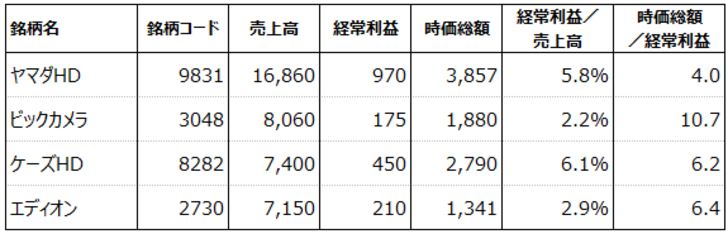

それでは、図表2に挙がった家電量販店同士で比較するとヤマダはどのようなポジションになるでしょうか。以下は、家電量販店4社の売上高・経常利益・時価総額をまとめたものです。それに加えて、

●経常利益/売上高(経常利益率)…売上に対して利益水準が高いか(よく稼いでいるか)

●時価総額/経常利益…経常利益に対して時価総額が高いか(株価が割高か)

を右側に入れています。

これを見ると、ヤマダは同表のビックカメラ(3048)やエディオン(2730)より利益率が高いことが分かります。ケーズHD(8282)のほうが高いですが、ほぼ同水準と言えそうです。一方で、経常利益に対する時価総額を見ると、ビックカメラが10.7倍、ケーズとエディオンが6倍を超えるのに対し、ヤマダは4倍にとどまります。逆に言うと、ヤマダが経常利益に対し、ケーズ・エディオン並の6倍の評価になれば、株価は1.5倍になるということです。

つまり、ヤマダの株価は小売業で見ても、家電量販店で見ても株価が振るわないということです。これはヤマダ自体の問題なのでしょうか。例えば、過去2年間の上記の家電量販店4社の株価推移を見てみましょう。

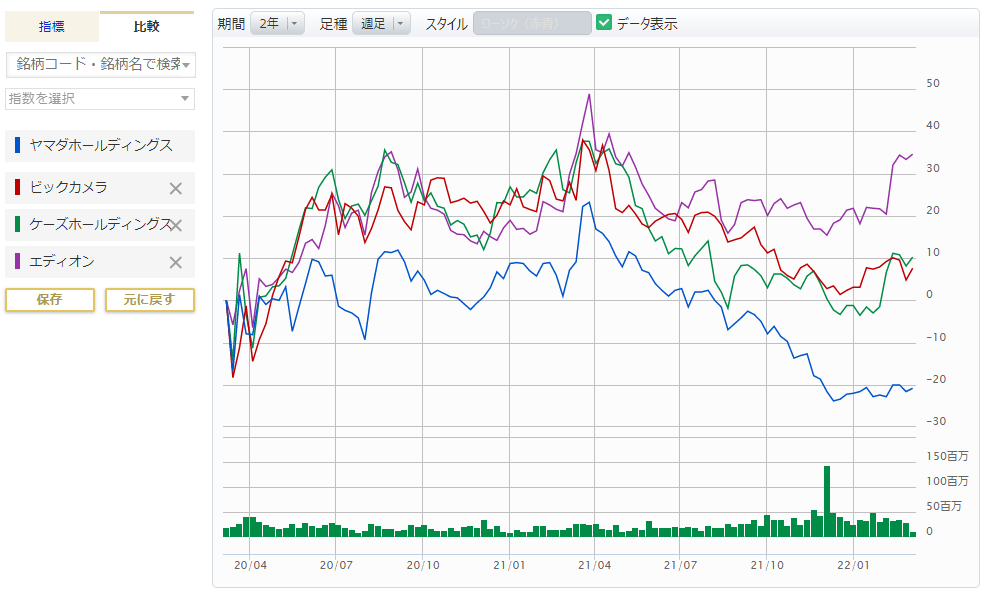

図表4を見ると、エディオンがこの2年間で30%、ビック・ケーズが10%程度上がっているのに対し、ヤマダは20%程度下がっていることが分かります。先ほどのエディオンとケーズとの格差はこの2年間でついたと言っても良さそうです。

2020年3月末の決算時点でヤマダはほぼ家電(情報家電)販売のみの企業でした。一方、直近の決算では旧エスバイエルやその他の企業を買収した住建事業、大塚家具を買収したその他事業など複数のセグメントを展開しています。いくつかの事業はこの2年より前から行っていたものですが、この2年間でヤマダは家電量販以外への展開を進めており、それが株価の面ではネガティブに反映されているとも言えそうです。

上記は簡単に見たもので、実際は各社の実際の業績推移や、ヤマダのセグメントごとの収益状況などを詳しく見て、ヤマダが「ポテンシャル>株価」なのかを判断していく必要があります。ただ、小売業のような事業内容の想像・確認がしやすいものであれば、このようにスクリーニング機能を使って全体の数値を見ていくとおもしろい企業の絞り込みがしやすいと思います。

図表2に記載されている企業ですと、ウエルシア(3141)とツルハ(3391)、コスモス薬品(3349)、マツキヨココカラ(3088)の関係も興味深いですし、高島屋(8233)も気になる存在です。ローソン(2651)も興味深いポジションでしょう。

もちろん、このような分析は他の業種でも同様に可能です。次回は同様の分析を他の業種で試みてみましょう。