先週は米10年債利回り上昇で、米国株式市場は下落

2022年の米国株は投資家にとって厳しい出だしとなりました。S&P500は2022年最初の5日間で1.87%の下げ、ナスダック100は4.46%と大きく下げました。ナスダックの下げは2021年2月来のものです。

1月3日(月)のザラ場中に、アップル(AAPL)の時価総額が3兆ドルに達し、テスラも12月のEV車のデリバリー台数がマーケットの予想を上回り1日で株価が13%を超える上昇となりました。これらのメガキャップ銘柄主導で、S&Pはこの日0.64%、ナスダック100も1.11%上がりましたが、その喜びも束の間に終わりました。

実はこの日(1月3日)、米10年債利回りは2021年末の1.510%から1.628%へ0.118%上昇したのです。この日のマーケットは株式市場の好材料にフォーカスし、金利の上げを無視するかたちとなりましたが、翌日(1月4日)に入ると市場は金利の上げという現実を認識し始め、金利の上げに弱いグロース銘柄が売られ、バリュー銘柄が買われるというローテーションが始まりました。

1月5日(水)に発表されたFOMC(米連邦公開市場委員会)議事録では、早期利上げが示唆され、タカ派色が強まったことから、引き続き金利は上昇、株式市場の下げに拍車がかかりました。3ヶ月前は、最初の利上げは2023年の夏だろうというのがコンセンサスだったと思います。しかし、この間で市場の見方は大きく変わりました。現在では市場は8割の確率で3月に利上げが始まるとの見方を示しています。

1月7日(金)に発表された12月の雇用統計では、新規雇用者数は19.9万人と、事前予想の45万人の半分以下と期待を裏切る内容でした。一方、失業率は11月の4.2%から12月は3.9%に減り、平均時給も年率で4.7%上昇しました。これを受け、この日も金利が上がり、米国株は下落しました。

結果的にこの1週間で株価を下げた要因である米10年債利回りは1.510%から1.762%へと0.252%上昇しました。これはコロナ以前の2020年の1月来の高いレベルです。

年初のナスダックの下げは今後の下げを示唆するものか?

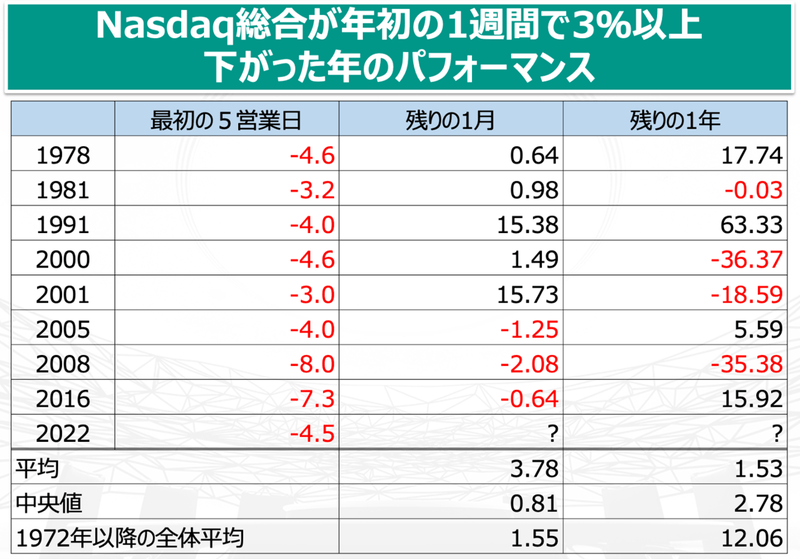

ナスダック総合指数で見ると、2022年は年初から5日間で4.53%下落しています。同指数は1972年から算出されていますが、これまでに年初の5日間で同指数が3%以上下落したのは、実は今回も入れて9回しかありません。

過去8回について、その後の1月は平均すると3.78%上昇しています。その後の年末までのリターンの平均は1.53%の上昇です。

ただこれを詳細に見てみると、ITバブルの崩壊や金融危機における下落幅の大きい年が含まれており、平均を大きく押し下げています。2022年は金利が上がる年であっても、そのような世界的なビッグイベントが起きる年ではないでしょうから、そのような心配は要らないのではないかと私は思います。

2022年は利上げの年となりそうです。2021年末の記事に書いた通り、利上げの年、特に利上げの前後の株価の動きが非常に乱高下するので米国株の投資家は、心の準備が必要です。

顕著なグロース銘柄からバリュー銘柄へのローテーションの動きが始まった

このような金利の動きを反映し、米国株式市場では、スタイルのローテーションの動きが強まっています。今まで長い間買われてきたグロース銘柄が売られ、バリュー銘柄が買われるという動きです。S&P500グロース指数は年初から4.49%下落している一方で、同バリュー指数は同期間1.04%上昇しています。

では、バリュー指数の中で何が上がっているかと言うと、銀行株に代表される金融セクターの銘柄や、経済活動の強さから原油価格の再上昇を期待する流れによって石油株を中心としたエネルギー関連銘柄です。

マーケット参加者による意見も2022年はグロース銘柄よりバリュー銘柄だという見方が支配的のようです。

グロース銘柄が全く上がらないということではない

ここで強調しておきたいのは、これからも引き続きバリュー銘柄が上がるかもしれないということです。例えばアップル(AAPL)、アマゾン(AMZN)、アルファベット(GOOGL)、テスラ(TSLA)、マイクロソフト(MSFT)、メタ・プラットフォームズ(FB)の様なメガ・グロース銘柄の株価が2022年に全く上がらないわけではありません。

確かに急激な金利の上昇はグロース銘柄にとっては良くありません。ただ、株価の動きを決めるのは金利だけではありません。株価にとって大切な企業業績を忘れてはいけません。これらのメガ・グロース銘柄は2022年も二桁成長が見込まれ、株価を動かせるファンダメンタルズのストーリーがあるからです。

金利上昇による株式市場へのダメージを救えるのは企業業績

米国では第4四半期の決算発表が始まりました。前回の第3四半期では前年同期比で41.1%の増益でしたが、1月8日時点での今回の第4四半期については19.8%の増益が予想されています。

長引くコロナ禍にも関わらず、2021年株価が継続して上昇した理由の1つが、企業業績が市場の事前予想を上回ったことです。今回も事前予想を上回っていけるが注目点です。

決算の数字そのものも大事ですが、マネジメントによる将来の見通しについてのコメントから、サプライチェーン問題の改善の兆しが見えるか、インフレの行方についてのニュアンスについても注意してみる必要があります。