荒っぽい展開となった米ドル/円

先週の米ドル/円は、週前半には112円台後半まで下落しました。しかし、水曜日(11月10日)に発表された米10月CPI(消費者物価指数)を受けて米金利が急騰すると、それに連れる形で114円まで急反発するといった具合に荒っぽい展開となりました。

このように米ドル/円が上下に大きく振れる荒っぽい展開となったのは、米ドル/円と高い相関関係が続いている日米金利差の乱高下の影響が大きかったでしょう(図表1参照)。

その主役である米金利、例えば米2年債利回りは一時0.5%から0.4%まで大きく低下しましたが、上述のようにCPI発表後は一転して0.5%に急騰しました(図表2参照)。

このような米金利の乱高下のうち、まず先週前半にかけての0.4%までの大幅な低下は、11月3日のFOMC(米連邦公開市場委員会)でのいわゆるテーパリング開始の決定といった金融緩和政策の転換、そして注目された11月5日発表の米10月雇用統計が事前予想より良い結果になるといった具合に、普通なら金利上昇の反応となりそうな材料が続いた中で、それと逆行する形で起こったものでした。

なぜFOMCや米雇用統計発表を経て、米金利は大幅な低下に向かったのか。それは短期的な「上がり過ぎ」の反動ということではないでしょうか。

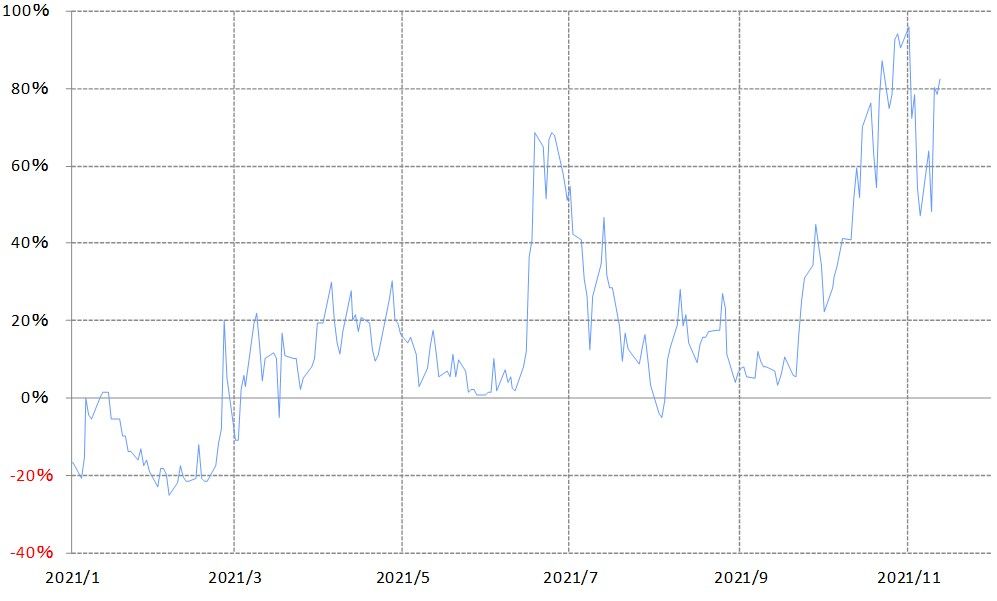

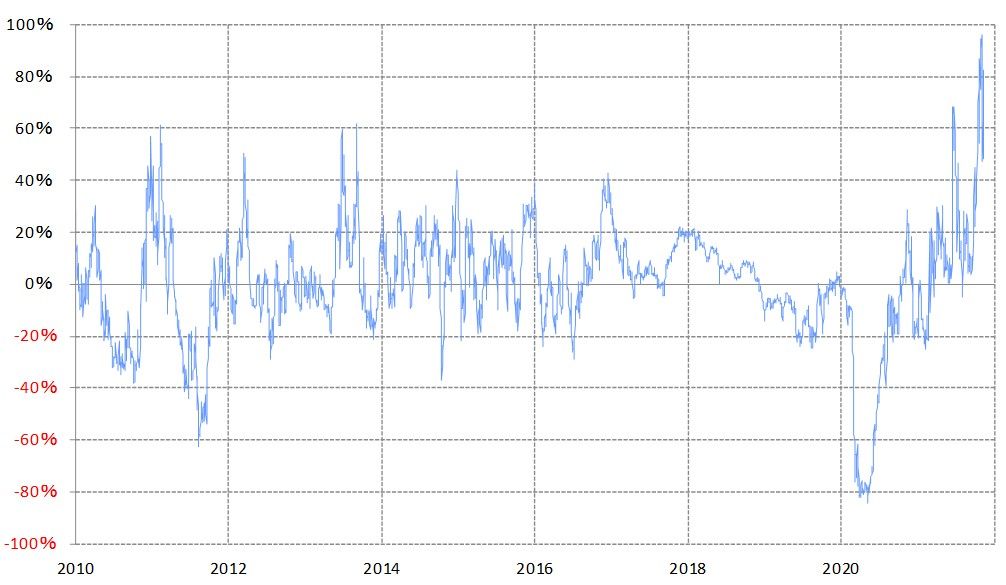

米2年債利回りの90日MA(移動平均線)からのかい離率は、11月3日のFOMC前にプラス95%まで拡大しました(図表3参照)。

経験的に、同かい離率がプラス60%以上に拡大すると、短期的な「上がり過ぎ」の懸念が極めて強いと言えます(図表4参照)。

その意味では、FOMC前、米2年債利回りは異常なほどに短期的な「上がり過ぎ」の懸念の強い状態になっていた可能性がありそうです。

米2年債利回りが異常なほどに短期的な「上がり過ぎ」の懸念の強い状態となっていた可能性のあるとすると、FOMCや雇用統計の結果を受けてさらなる上昇とはならず、むしろそのような注目イベントの通過により、「行き過ぎた動き」の修正が本格化することで大幅な低下に向かったと考えられるでしょう。

ところが、先週水曜日(11月10日)に発表された米10月CPIが上述のように予想を上回る上昇率となりインフレへの懸念が再燃すると、特に金融政策を反映するとされる米2年債利回りは金融緩和政策転換の加速といった思惑により、再び0.5%まで急反騰となりました。そしてそれに連れる形で、米ドル/円も114円まで急反発となりました。

ただ、これにより米2年債利回りの90日MAからのかい離率はプラス80%以上に再拡大しました。既に見てきたように、これは米2年債利回りが短期的には異常なほどに「上がり過ぎ」の懸念が強くなっている可能性を示しています。

その意味では、さらなる米金利上昇、それに伴う日米金利差米ドル優位拡大には自ずと限度があり、それどころかむしろ米金利は、異常なほどの短期的な「上がり過ぎ」の反動で低下に向かう可能性もあるのではないでしょうか。このような米金利及び日米金利差の観点から考えると、米ドル/円も上値は限られ、米金利低下次第では下落が再開する可能性もありそうです。

今回のCPI発表をきっかけとした米金利急騰の中で、ユーロ/米ドルは年初来のユーロ安値・米ドル高値を更新し、1.15米ドルの大台を大きく割り込んできました。米ドル/円と異なり、新たなユーロ安・米ドル高圏に突入したことで、テクニカルにはどこまで米ドル高が進むかを模索する局面に入ったと言えるでしょう。

そういった意味では、先週のCPI発表後の米ドル高の一段落は、米金利上昇がどこで止まるのかとともに、このユーロ安・米ドル高の一巡が手掛かりになるのではないでしょうか。

ところでそのユーロ/米ドルは、10月頃から金利差との相関性の低下が目立っていました。それまでの両者の関係からすると、1.12米ドル割れまでユーロ安・米ドル高となってもおかしくないほどに金利差ユーロ劣位拡大となっていました。そのような中で、先週の米CPI発表前まではユーロ/米ドルは下げ渋る展開が続きました(図表5参照)。

10月以降、米金利上昇が広がる中でも、ユーロ安・米ドル高が限られた動きは、年初来の高値圏での推移が続いた原油相場などが、ある程度説明できる可能性がありそうでした(図表6参照)。これは、インフレへの懸念が現実味を増す中で、為替相場が金利だけでなく「モノ」の価値にも過敏になっている可能性を示しているのかもしれません。その意味では、ユーロ安・米ドル高の行方を考える上で、米金利とともに原油相場などへの目配りも必要になりそうです。