過去最高を更新し続ける半導体チップ売上高とファウンドリ市場

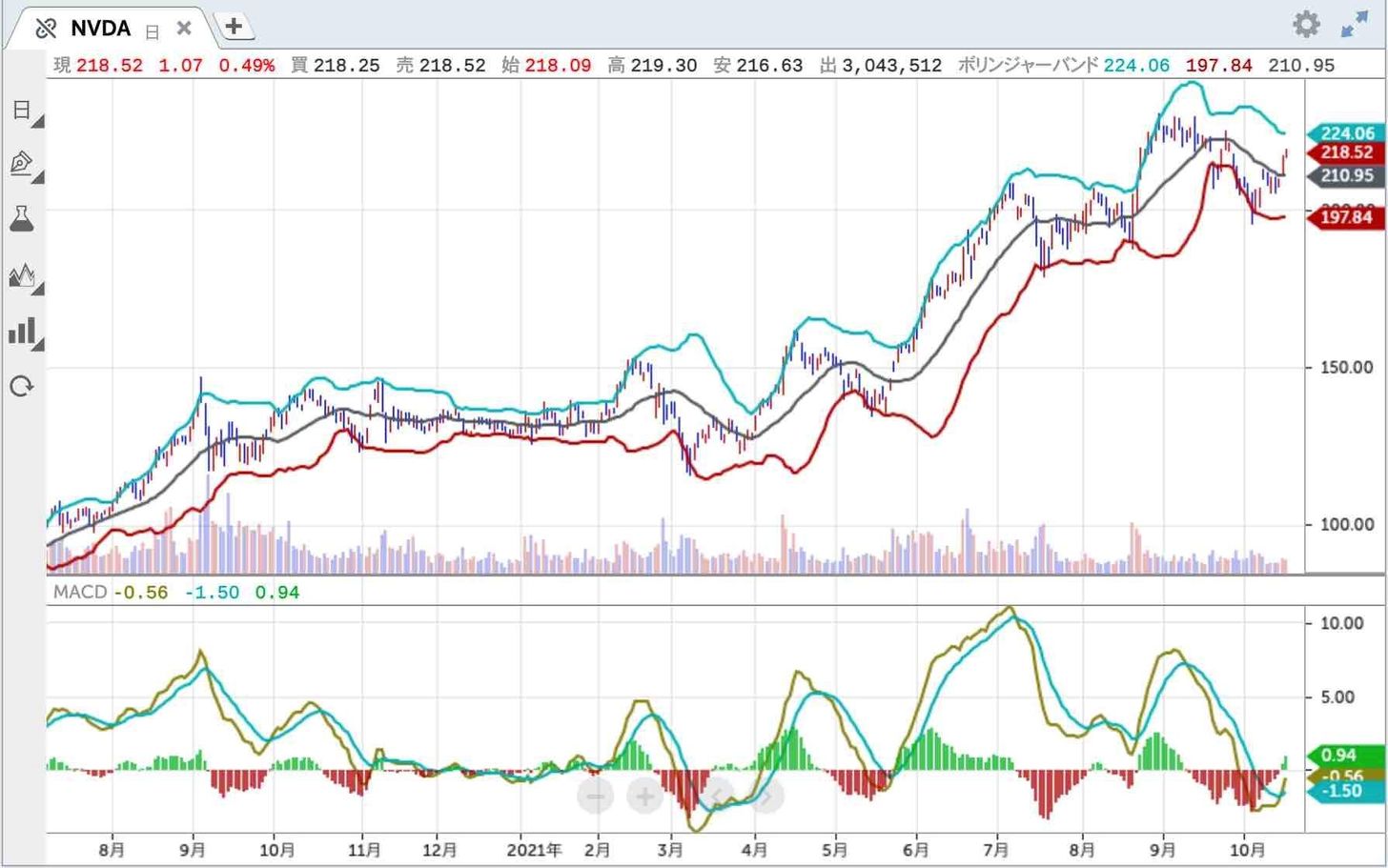

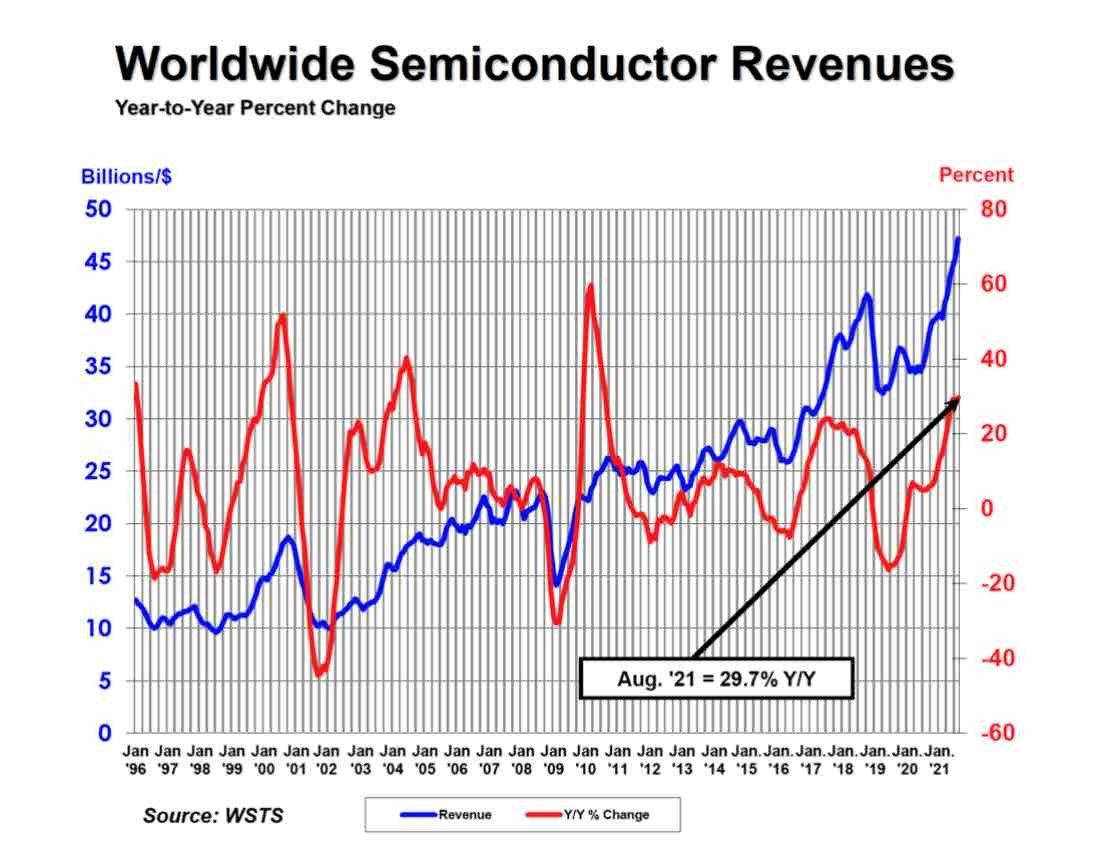

米国半導体工業会(SIA)は10月4日、8月の世界の半導体売上高が472億ドル(前年同月比29.7%増)と、単月としては過去最高を記録したと発表した。SIAによると、「業界が継続的な高い需要に対応するために生産を増やしており、半導体チップの出荷は記録を更新し続けている」とのこと。

8月の半導体市場の規模を国・地域別で見ると、中国が164.6億ドル(全体の34.9%)、日本が37.5億ドル(7.9%)、日本と中国を除くアジア太平洋/その他が127.5億ドル(27.0%)、

米国が103.0億ドル(21.8%)、欧州が39.2億ドル(8.3%)だった。世界最大の市場である中国をはじめ、日本、その他のアジア地域を含めたアジア全体で約7割を占めている。

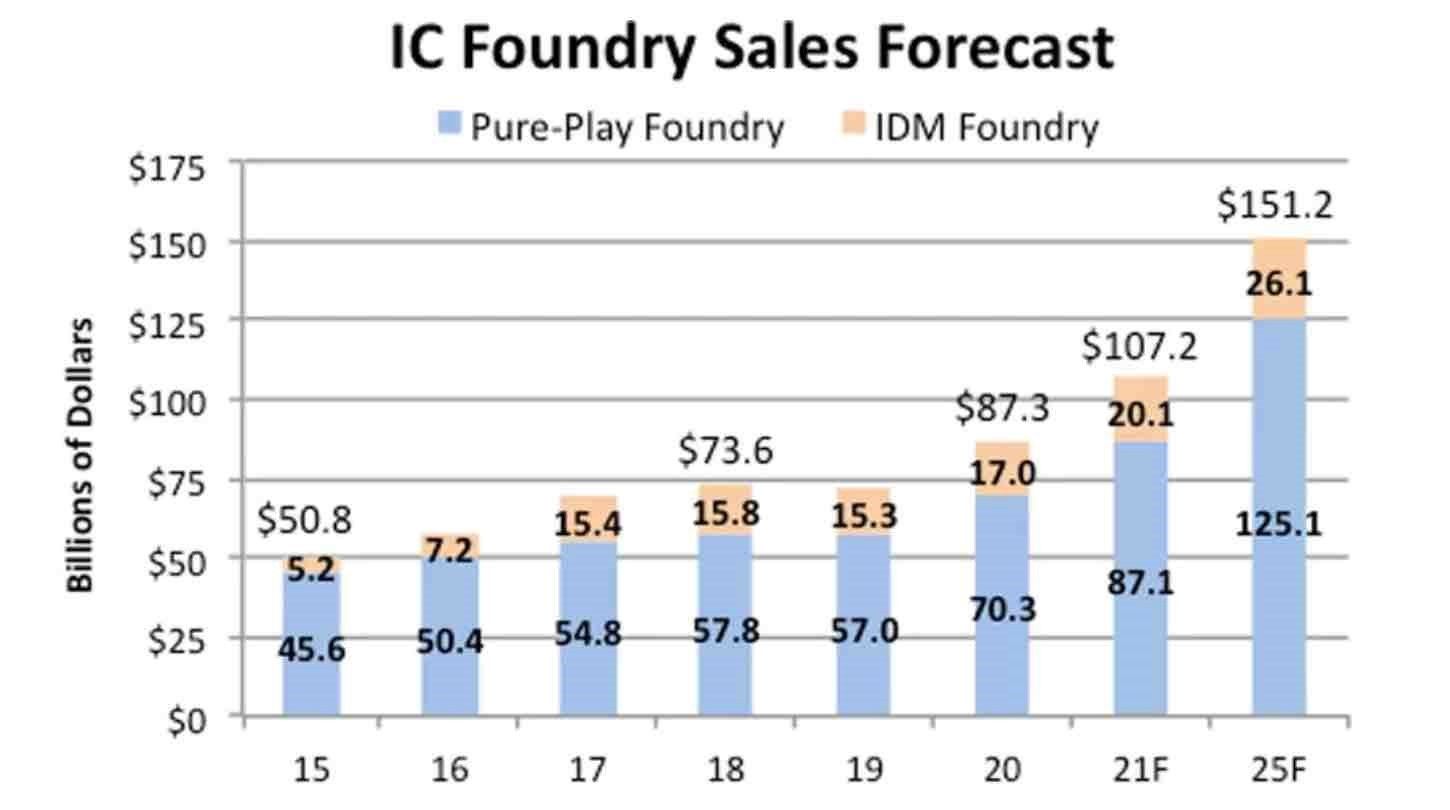

半導体に対する需要が高水準であるということは、その製造を手がけるファウンドリ(Foundry)も好調ということになる。半導体市場の調査、分析を行う米IC Insightsによると、高い需要に支えられ、2021年のファウンドリ市場の規模は1072億ドルと、初めて1000億ドルの大台を突破するという。これは前年比で23%の増加となり、伸び率は過去最高だ。さらに、ファウンドリ市場の年平均成長率(CAGR)は11.6%と見込まれており、2025年には1512億ドルに達すると予想されている。

ファウンドリは、半導体業界において、実際に半導体チップを生産する半導体生産受託会社のことである。Fabrication Facilityを略して、ファブ(Fab)と呼ぶこともある。ファウンドリビジネスでは、世界最大手の台湾TSMCや同じく台湾に拠点を置くUMCのようにファウンドリビジネスを専業とする企業(Pure-Play Foundry)と、半導体チップの設計開発から製造までを行うファウンドリ(IDM Foundry)の2つに分類される。後者はインテルやサムスンが代表例だ。

2021年の専業ファウンドリ市場は前年同期比24%増の871億ドルと、2020年の成長率(23%増)を上回る勢いで伸びることが見込まれている。IC Insightsによると、専業ファウンドリ市場は2020-2025年にCAGR12.2%で成長し、2025年には1251億ドルに成長すると予測されている。

そのファウンドリビジネスの雄、TSMCが第3四半期決算を発表した。次はその内容を見ていこう。

営業利益率は40%!収益性の高いビジネスを展開するTSMC

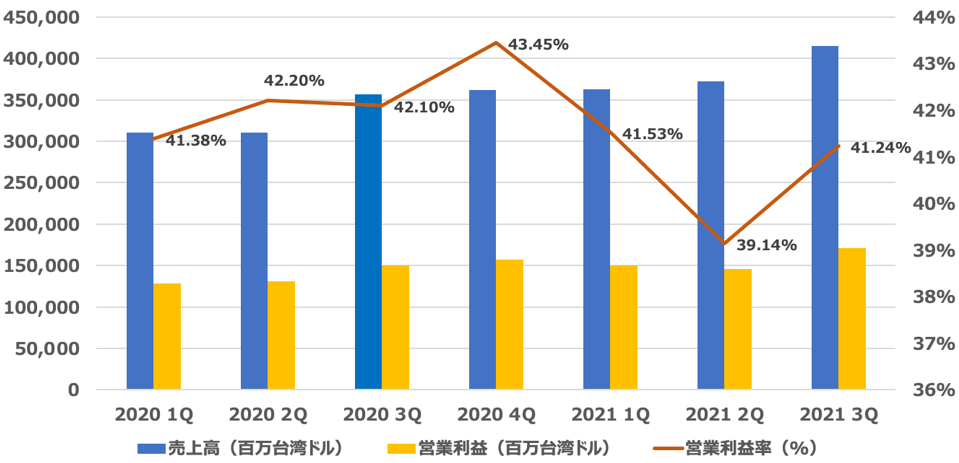

TSMCが10月14日に発表した2021年7-9月期の決算で、売上高は前年同期に比べて16%増の4146億台湾ドル、営業利益は14%増の1710億台湾ドルとなった。第2四半期の業績を発表した時点における第3四半期の会社側ガイダンスは、売上高で4073~4157億台湾ドル(前年比14.3~16.6%増)、営業利益で1568~1,684億台湾ドル(同4.5~12.2%増)だった。売上高では会社ガイダンスの上限となり、営業利益は会社ガイダンスを上回った。

営業利益が上振れた理由としては、半導体チップの値上げが浸透していることが指摘できるだろう。サプライチェーンの混乱が悪化する中、チップ需要は世界全体で膨らみ続けており、需給逼迫から半導体製造の値上げは受け入れざるを得ない状況だ。第3四半期の売上高営業利益率は41.24%と、前の四半期から改善し、再び40%台を回復した。

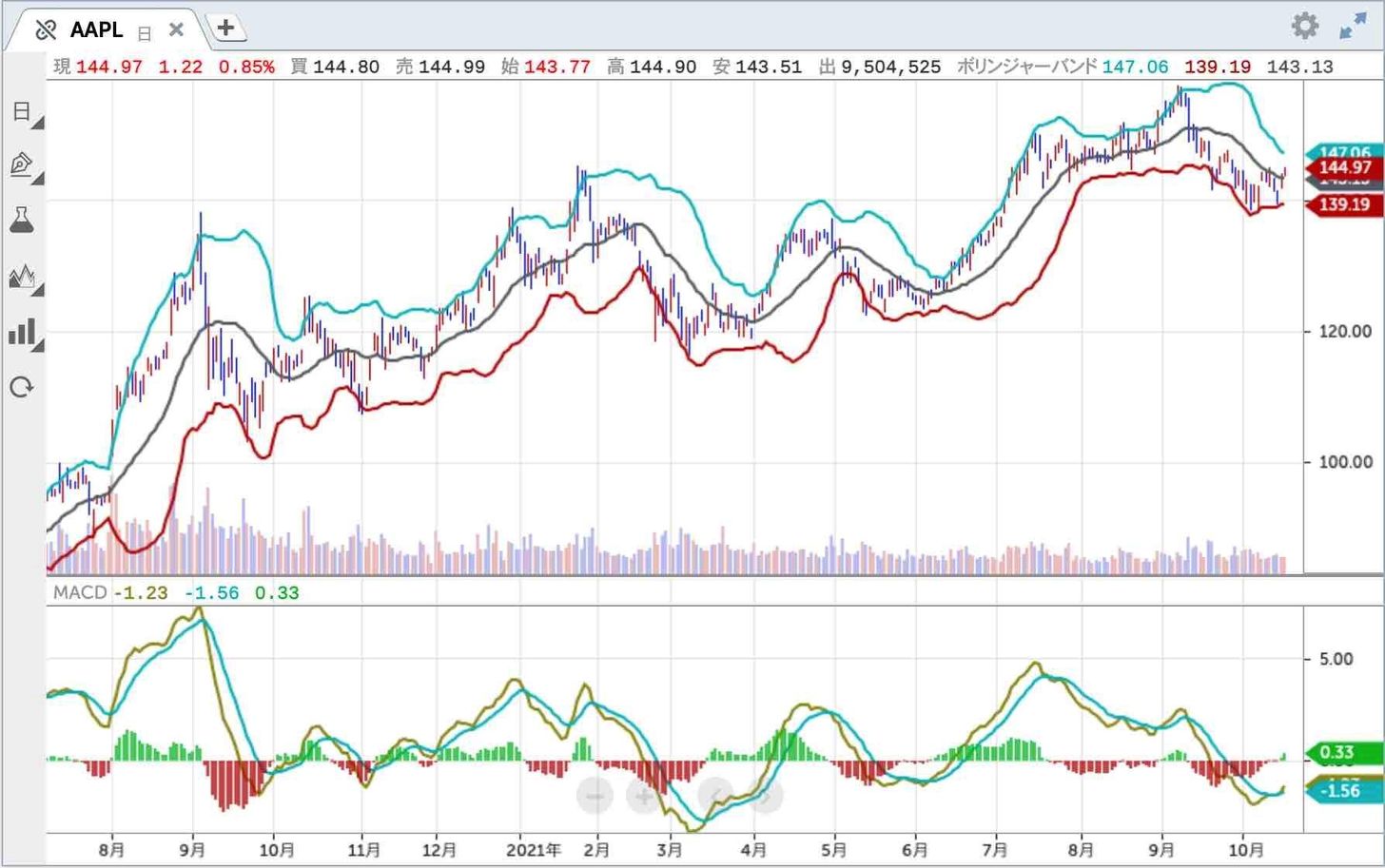

TSMCの主力顧客は、アップル(AAPL)を始め、アドバンスト・マイクロ・デバイス(AMD)やエヌビディア(NVDA)、米クアルコム(QCOM)といった米国のファブレスメーカーである。TSMCは5ナノや7ナノと言った微細化の最先端を走るだけではなく、製造品質、出荷量ともに安定している。製造技術の高さから、「TSMCに頼めば必ず作ってくれる」という安心感もあり、TSMCに注文が殺到している。このため、TSMCの価格交渉力は年々強まっている。

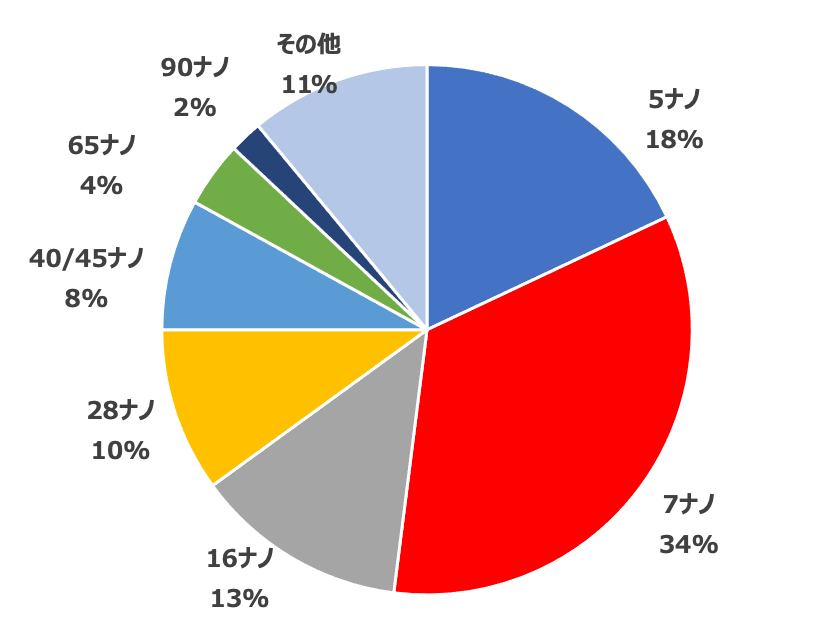

第3四半期の売上高をテクノロジー別に見ると、5ナノが20%弱と第2四半期から横ばいだったのに対し、7ナノが第2四半期に比べて増加している。AMDやエヌビディア向けのCPUやGPCがこの7ナノである他、プレイステーションなどのゲーム機向けのチップセットにも使われており、大きく伸びている。

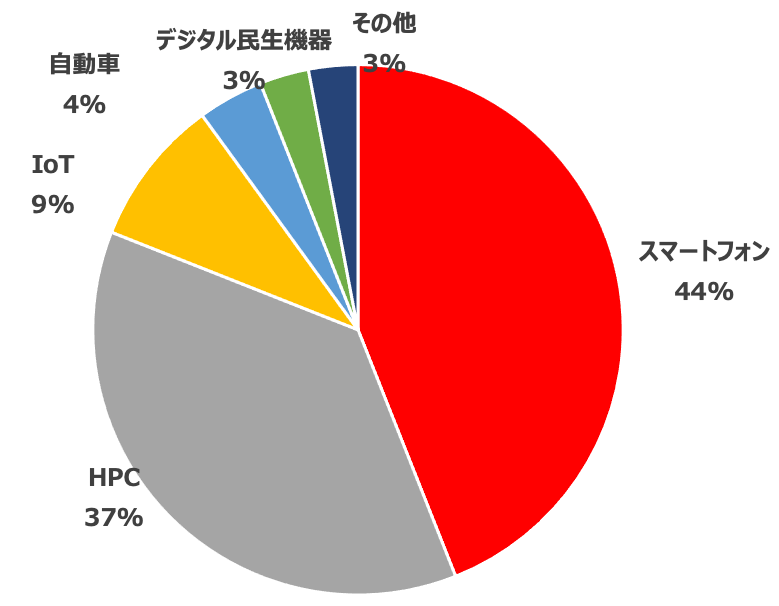

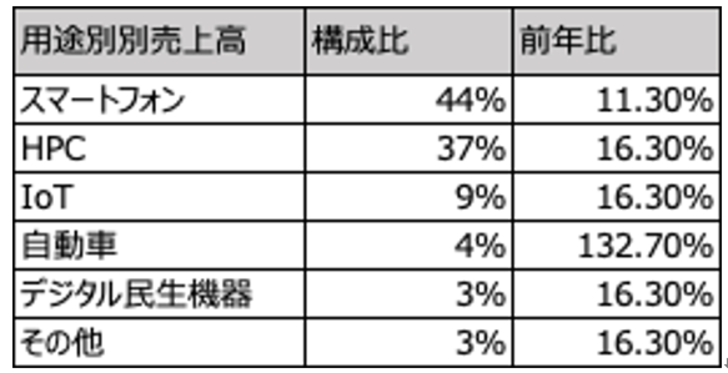

用途別の売上高では、スマートフォン向けが44%と最も大きく、続いて高性能パソコンや高性能サーバー、ゲーム機向けなどHPC(ハイパフォーマンスコンピューティング)向けも4割近くを占めている。また、自動車向けは全体の構成比では4%に過ぎないものの、前年の落ち込みが大きかったため、前年比では約133%増と2倍以上に拡大した。

企業側は、第4四半期(2021年10-12月期)について、売上高で4312~4396億台湾ドル(前年比19.3~21.6%増)、営業利益で1682~1802億ドル(同7.1~14.7%増)とのガイダンスを示した。保守的な印象だ。値上げが浸透しつつあること、また現在、設備投資の増強を急ピッチで進めていることを考慮すると、売上高、営業利益ともにガイダンスの上限あたりでの着地になると見ている。

なお、決算開示と同時に、以前より取り沙汰されていた日本(熊本県)への新工場建設を正式に表明した。2022年から着工し、2年後の2024年5月に生産を開始する計画だ。ソニーとデンソーがこのプロジェクトへの参画を検討しているとのこと。投資額8000億円のうち半分となる4000億円を日本政府が負担すると報道されている。

経済産業省は6月に「半導体・デジタル産業戦略」を取りまとめ、国を挙げてデバイスメーカーの誘致を進めてきた。経済安全保障の観点からも半導体が戦略物資になっているという背景もあるが、なぜ、TSMCだったのか。TSMCという企業が半導体製造プロセスにおいて、単に製造を請け負うだけではない重要な位置を占めるに至ったのか。半導体市場の歴史を振り返えりつつ、紐解いてみたい。

半導体業界の構造変化を読んだ業界のゴッドファーザー、モリス・チャン

1980年代のジャパン・アズ・ナンバーワンの時代、日本はビデオデッキやテレビなど民生分野における大きな市場に支えられ、メモリ(DRAM)を主力として、世界の半導体製造シェアの半分以上を握るようになっていた。しかし、1990年代に入り、半導体製品の主流がマイクロプロセッサやロジックへと移行すると、日本メーカーはこの潮流に乗り遅れる。その一方、米国はシェア奪回へ向けて国を挙げて半導体産業の強化に取り組み始めた。

1980年代から1990年代にかけて半導体業界における大きな変化を引き起こした要因は2つある。1つは産業政策の旗振り役として国が積極的に関わったこと、2つ目はビジネスモデルの変化だ。半導体業界の構造が垂直統合型から水平分業型へと大きく転換した。この2つ目の要因がTSMCというファウンドリの雄を生み出すきっかけだった。

半導体業界を日本が席巻していた1980年代までは、半導体の設計開発、ウエーハ製造、組み立てからテスト、そして販売に至るまで、全ての事業を社内で完結させる垂直統合型でのビジネス展開が主流であった。ところが1990年代から2000年にかけて巨額の設備投資がかかる半導体業界において水平分業が拡大する。

米国ではエヌビディア(NVDA)やクアルコム(QCOM)など工場を持たないファブレスの半導体メーカーは設計開発に注力し、製造はファウンドリに委託するスタイルに変わっていった。その流れに乗って一大企業となったのがTSMC(TSM)である。日本企業はこの水平分業への対応が遅れ、シェアダウンにつながった。

TSMCの最大の功績はこのファウンドリと呼ばれるビジネスモデルを確固たるものにしたことである。これを推進したのが、1987年に国策半導体メーカーとしてTSMCを立ち上げて以来、2018年に引退するまでの31年間トップに君臨してきたモリス・チャン氏である。

チャン氏について、2017年10月24日付の文藝春秋の記事「“台湾半導体産業のゴッドファーザー”が描く将来像:世界経済の革命児」の一部を参考にご紹介する。

モリス・チャン氏は1931年中国生まれ、日中戦争や中国国内の内戦などを経験。一念発起し、18歳の時に米国に留学。マサチューセッツ工科大学(MIT)で機械工学を学び、米スタンフォード大学で電気工学の博士号を取得した。

当時、米国の一流大学を出たにもかかわらず、中国人には就職先はなかったと言う。時を同じくしてシリコンバレーに半導体産業が興り始める。チャン氏は、当時、まだベンチャー企業だったテキサス・インスツルメンツ(TI)に1958年に入社する。IBMの大型コンピュータの一部品であるトランジスタ製造を担当し、TIで25年間勤務し、上級副社長を務めた。

その後、台湾に移り、工業技術研究院(ITRI)院長を経て、専業ファウンドリ企業であるTSMCを設立した。当時、日本を含む世界の半導体メーカーは熾烈なシェア争いを行なった結果、過剰な設備を抱えていた。そもそも需要が低迷しているところに、製造だけを請け負う企業というアイデアは当時としては奇想天外に受け取られたそうだ。

しかし、チャン氏は行き過ぎた設備投資競争のあと、世界の半導体産業が垂直統合から水平分業へと構造変化し、生産設備を持たないファブレスが台頭することを読んでいた。ファブレス化が進めば、ファウンドリの需要は膨らむ。日本の半導体企業を含む多くの企業が出資を断ったが、オランダの電機大手フィリップスらが出資に賛同し、1987年にTSMCは設立された。

同じ頃、米国のシリコンバレーでは、小規模のベンチャー企業が誕生し、最先端の半導体設計(デザイン)に成功した企業が続々と現れたが、小さなベンチャー企業にとって、製造ラインを持つのは不可能だった。そこに現れたのがTSMCだった。設計開発だけを行うファブレス半導体企業はこぞってTSMCに製造を委託した。

いち早くファウンドリビジネスを展開したTSMCには長年にわたる生産技術の蓄積がある。半導体製造は多くの工程を必要とするだけではなく、細心の注意が求められる。設計が正しくても、実際の製造の場面においては、設計通りに製造できるとは限らない。

同じレシピでも素人が作るものと巨匠と言われる料理人が作るものとでは出来栄えに大きな違いが出る。半導体製造にもコツが必要だ。このコツの積み上げがTSMCの持つ製造技術であり、他社との違いを際立たせている要因だ。デジタル社会の全ての道はTSMCに通じると言っても過言ではないだろう。

石原順の注目5銘柄