新興不動産系のJ-REITが増加傾向

前回の記事では、J-REITの投資口価格が順調な一方、不動産株の冴えない動きが続いていることをお伝えしました。このJ-REITと不動産株の格差で特に印象的なのは、新興系(※)の不動産会社とその不動産会社がスポンサーになっているJ-REITです。(※ここで言う「新興系」とは一般的な呼称で、不動産会社の中で比較的直近に上場した企業という意図です)

リーマンショック以前の不動産が好況だった頃も、新興系の不動産会社がスポンサーとなっているJ-REITの銘柄は多数ありました。代表的なものは現在も上場しているケネディクス系のJ-REITですが、その他にもパシフィックホールディングスやダヴィンチ・ホールディングス、リプラスなどの新興不動産会社がJ-REITのスポンサーになっていました。

パシフィックHD、ダヴィンチHD、リプラスはリーマンショックで破綻し、上場廃止に追い込まれています。これらの企業の経営危機・破綻の中で、スポンサーをしていたJ-REITは合併・スポンサー変更などが進みました。例えば現在、それらのJ-REITのスポンサーはユナイテッド・アーバン(8960)の丸紅(8002)、アドバンス・レジデンス(3269)の伊藤忠商事(8001)、大和証券オフィス(8976)の大和証券グループ本社(8601)など一般的に信用度の高い企業がスポンサーになっています。このような動きにより、J-REITのスポンサーは一時、特に信用度の高い歴史ある企業に移り変わっていきました。

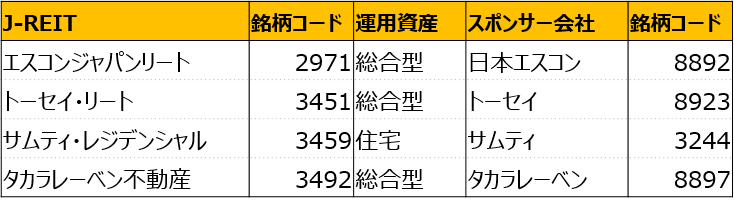

しかし、リーマンショックから時間も経て、新興不動産系のJ-REITが再度増加してきています。不動産市況の好調も続いており、不動産会社の経営状態が良好であることもその背景にありそうです。例えば、以下のようなJ-REITが代表的な新興不動産系と言えるでしょう。

これらのJ-REITはリーマンショック後、むしろアベノミクス相場以降に上場しており、J-REIT自体も新興系と言って良さそうです。これらのJ-REITは様々な相手から不動産を取得していますが、スポンサー企業から取得するものも少なくありません。例えば、直近でサムティ・レジデンシャルは資産の取得を発表しています。24物件の取得ですが非開示の3物件を除いては、親会社のサムティ及びそのグループからの取得です。物件は、首都圏、主要地方都市に加え、その他の地方都市で新潟、高崎、四日市、鹿児島などの物件も含まれています。

なぜ同じ資産なのに、保有している企業によってマーケット評価が異なるのか?

ここで興味深いのはサムティとサムティ・レジデンシャルの株価です。サムティは直近の決算時(1月)のPBRが0.87倍でした。その後、株価も上昇しておりPBRは1倍を超えていますが、保有資産が株価から見ると割り引かれて評価されていたのです。一方、サムティ・レジデンシャルのPBRは直近の決算時(3月)で1.15倍で、基本的に1倍以上で評価されています。サムティは自己資本比率が低く、借入に依存している(レバレッジが大きい)点はありますが、簡単に言うとサムティの資産はサムティ・レジデンシャルの資産より割り引かれて評価されていると言えます。

しかし、先ほど見たようにサムティ・レジデンシャルはサムティの保有資産を購入しているため、両社の資産に本質的な違いはありません。むしろ、当然のことですが、サムティは利益をのせて不動産を売却しているはずですので、例えばサムティで10億円の簿価だった物件はPBRを考えると株価の評価で9億円と評価されていたと言えます。サムティの営業利益率は15%程度ですので、この物件はサムティ・レジデンシャルには11.5億円で売られたと考えて良さそうです。サムティ・レジデンシャルのPBRは1.15倍ですので、その物件はサムティ・レジデンシャルの投資口価格からすると13億円程度の評価になるわけです。つまり、全く同じ物件が9億円から13億円になると言えます。

先述の通り両社のレバレッジは異なり、単一物件の評価をPBRでそのまま持ってこられるものではありません。また、株価水準も動いているので、一概に同じことが言えるわけではありません。ただし、株価水準の低い不動産会社が評価されているJ-REITに物件を売却すると、このような不思議な変化が起こり得るのです。

つまり、不動産のような分かりやすい全く同じ資産であっても、どの企業(あるいはJ-REITの場合、投資法人)が保有しているかによって、マーケットの評価が異なるというわけです。では、なぜこのような違いが生まれるのでしょうか。事業会社の場合、その企業の評価を解析するのは難しいですが、上記のような不動産会社とJ-REITの場合は比較的分かりやすいと思います。

J-REITと不動産会社のマーケット評価の違い

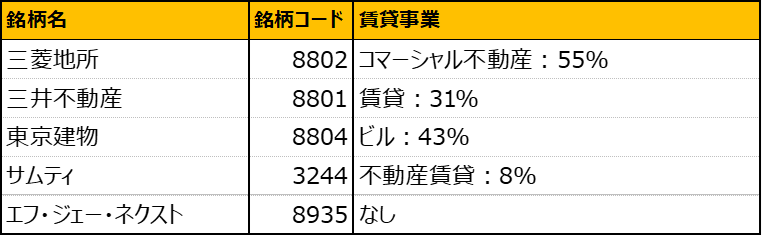

不動産会社は前回の記事でもお話したように、「売る」ビジネスである開発と、「貸す」ビジネスである賃貸を行っています。一般的に不動産会社の中では三菱地所(8802)や三井不動産(8801)のような歴史のある企業は長年にわたって優良な不動産を保有しており、賃貸ビジネスが小さくありません。一方、その逆で新興系の不動産会社は開発が中心になっています。

例えば、歴史ある不動産会社の代表格である上記の三菱地所、三井不動産、東京建物(8804)とサムティ、前回の記事で取り上げたエフ・ジェー・ネクスト(8935)のビジネスに占める賃貸事業は以下の通りです。

各社で事業セグメントの切り分けに差はあることにご注意ください。例えば三菱地所のコマーシャル不動産は一部不動産販売なども含まれています。一方、歴史ある不動産会社は賃貸ビジネスの割合が大きく、新興系の不動産会社ではその割合が少ないことはよく分かるように思います。一般的に賃貸は開発に比べると安定しているので、その点で新興不動産はビジネスの内容で評価が低くなってしまうと言えるでしょう。逆にJ-REITは賃貸以外のビジネスは行えないため、その評価が高いと言えます。

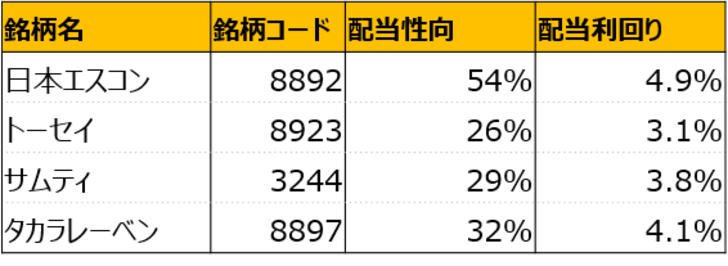

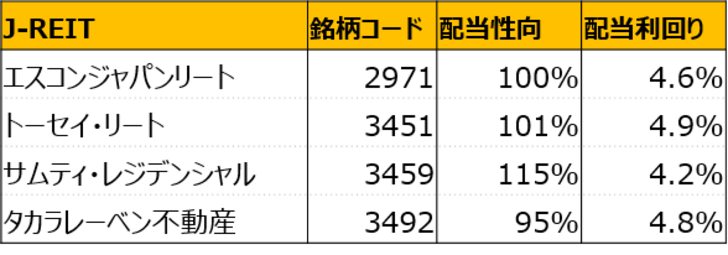

次に、J-REITはその利益を原則としてすべて投資家に分配することになっています。一方、通常の不動産会社はビジネスの成長を図るためもあり、利益のすべてを配当することはありません。例えば、先ほどのJ-REITのスポンサーである企業を見てみましょう。

配当性向は利益のうち、どれだけの割合を配当に回しているかを表します。日本エスコンはやや配当に充てる割合が大きいものの、他の企業は概ね利益の3割程度を配当に回しています。つまり、利益の7割は今後のビジネスなどのために企業に残しているのです(内部留保)。一方、J-REITは先ほど説明したように(若干、物件売却など期ずれはありそうですが)基本的に100%です。そして、実は配当利回り水準は各J-REITのスポンサーとあまり変わらない水準なのです。スポンサー各社は利益の多くを内部留保した上で配当していますが、株価的な評価はJ-REITと同じ水準の配当利回りになっているということです。

新興不動産会社が開発事業を賃貸に切り替える背景

まとめると、各不動産会社はビジネスの内容や配当方針などで安くなっているということです。まさに経営方針で株価が安く評価されていると言ってもいいでしょう。前回の記事で取り上げたエフ・ジェー・ネクストが「開発」であった販売用不動産を「賃貸」である賃貸不動産に切り替えるのは、ビジネスの安定性もそうですが、このような背景での株価対策という面も考えられるのではないでしょうか。同社は同じ決算で増配も発表しており、これは利益水準の回復によるものですが、過去と比較して配当性向も増やしてきています。この点でも株価を意識した経営が、このような動きに現れているのではないでしょうか。

ちなみに同社が賃貸用に振り替えた不動産は簿価で84億円ですが、時価は138億円と評価されています。同社にしてみれば、良い不動産資産が評価されないのは納得がいかない面もあったのでしょう。同社の決算発表時点のPBRは0.72倍で、同社の資産が十分に評価されているとは言いにくい状況です。同社の場合は、オーナーと関係者を合わせて30%強の株式を保有していますが、バリュー系のファンドも投資を行っており、一定の牽制はあったのかも知れません。また、オーナー自身が自社株を売却していたので、自身が株価を上げたいという思いがあったとも考えられます。

エフ・ジェー・ネクストの場合は、必ずしも外部投資家からのアプローチがあったわけでなく、経営の見直しなどを行ったように思えます。逆に言うと、企業によっては外部からの圧力でそのような価値を出しうるところもありそうです。多くの不動産会社は3月決算で、ちょうど直近で保有する資産の状況などを確認できる有価証券報告書が提出されています。次回は、その内容を見て、アクティビストなど外部投資家が関心を示しそうな企業を検討したいと思います。