為替は米金利次第

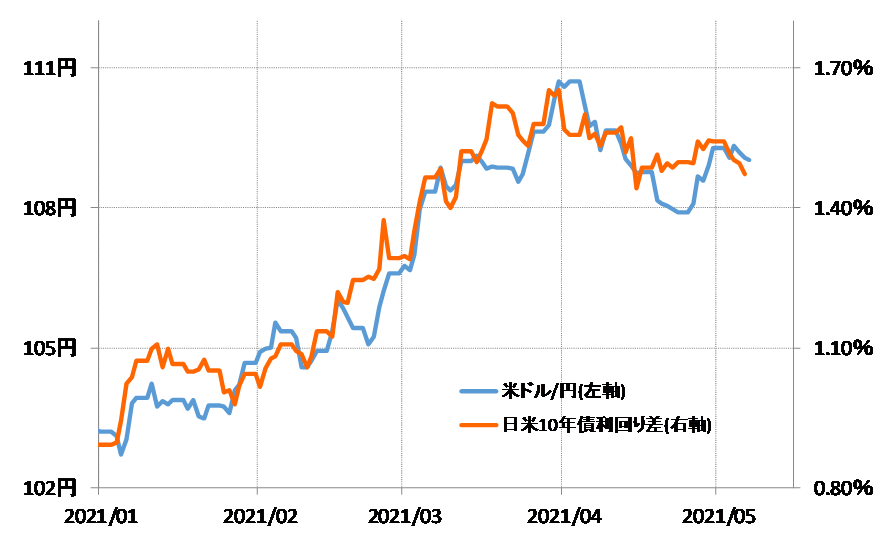

2021年に入ってからの米ドル/円の動きは、日米金利差とほぼ重なって推移してきました(図表1参照)。それは決して米ドル/円に限ったことではありませんでした。

たとえば、ユーロ/米ドルは、4月には一時1.17米ドルまで反落しましたが、それが最近は1.2米ドルの大台を回復するところまで反発しました。このような動きも、ある程度金利差と重なって推移してきたものでした。

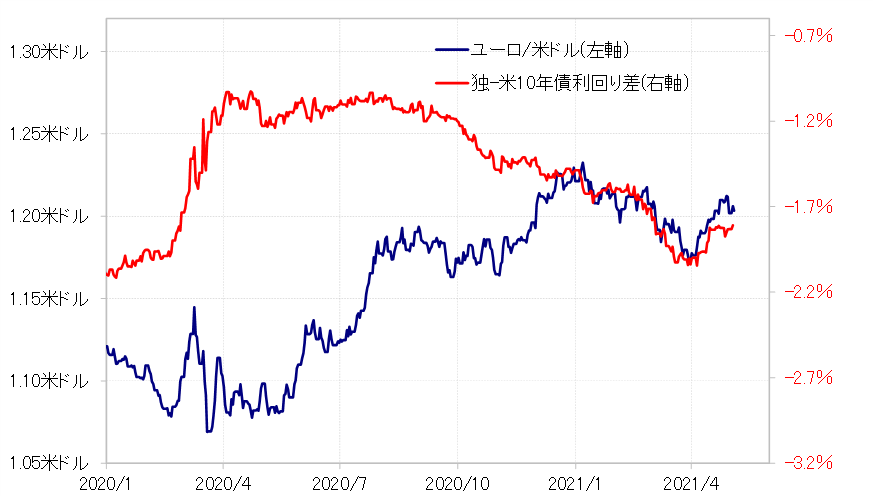

それでは、ユーロ/米ドルはずっと金利差と一緒に動いてきたかというと、そうではありません。ユーロ/米ドルと金利差の関係を2020年1月まで遡ってみると、じつは2020年は、両者はほぼ全く無関係の動きだったことがわかります(図表2参照)。こんなふうにユーロ/米ドルが金利差と連動するようになったのは、ほとんど2021年に入ってから起こった現象ということなのです。

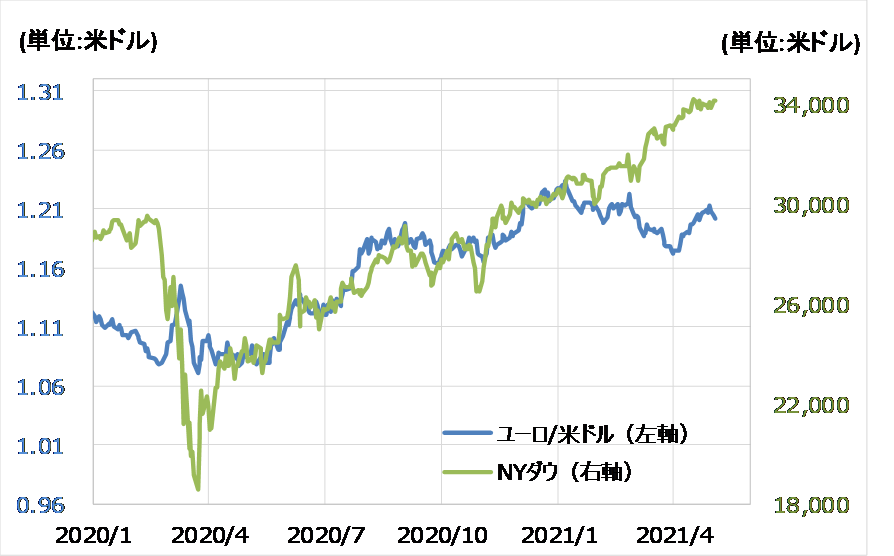

では、2020年のユーロ/米ドルの動きを説明できるのは何だったといえば株価でした。2020年末頃まで、私がユーロ/米ドルなど為替を説明する場合は、基本的には米国株を中心とした株価を使ってきました(図表3参照)。

ところが、そんな株価との関係が2021年に入り大きく崩れ、その一方ですでに述べたように金利差との連動を強めるようになったわけです。以上からすると、そもそも為替と株の連動は、「コロナ後」の特殊な現象だった可能性があるでしょう。

「コロナ後」は、株高・米ドル安が高い相関関係で展開したので、リスクオン(株高)での米ドル売りといった解説が増えました。ただ、すでにその関係は2021年に入ってからは基本的になくなりました。リスクオンの米ドル売りは、「コロナ後」の特殊な現象だった可能性があります。為替と金利差との関係が正常に戻ると、原則通りに為替は金利差に沿って動くようになっているということでしょう。

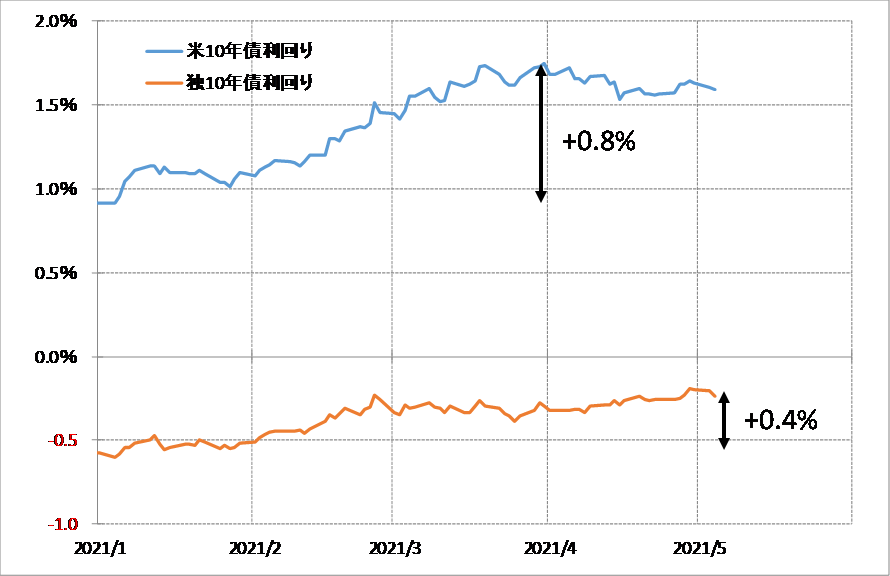

ところで、「金利差」と言ってきましたが、その主役は基本的には米金利でしょう。たとえば、2021年に入ってからの独国と米国の10年債利回りの推移をみると、ともに上昇トレンドが展開してきましたが、最大上昇「幅」は米国のそれが独国のほぼ倍となっていました(図表4参照)。

考えてみれば、グローバリゼーションの時代に、先進国の金利のトレンドは基本的に同じになります。ごく短期を除くと、米金利は上がっているのに、独金利は下がり続けるというのは特殊な場合だけでしょう。

トレンドは同じだが、ボラティリティーには差が出る。最近の場合なら、コロナ後の景気回復を米国が主導する形となっているため、どうしても米金利の上昇が大きくなりやすい。以上からすると、「金利差」と言っても主役はあくまで米金利なので、為替の行方は米金利をどう読むか次第ということになるでしょう。

◆米金利の見通しとは?

その米金利、4月にかけての急騰が一服し、このところは上げ渋る展開が続いています。4月に入ってからは、米景気指標の発表もそれまで以上に「ポジティブ・サプライズ」が増えたのですが、それを尻目に金利はむしろ低下気味となりました。

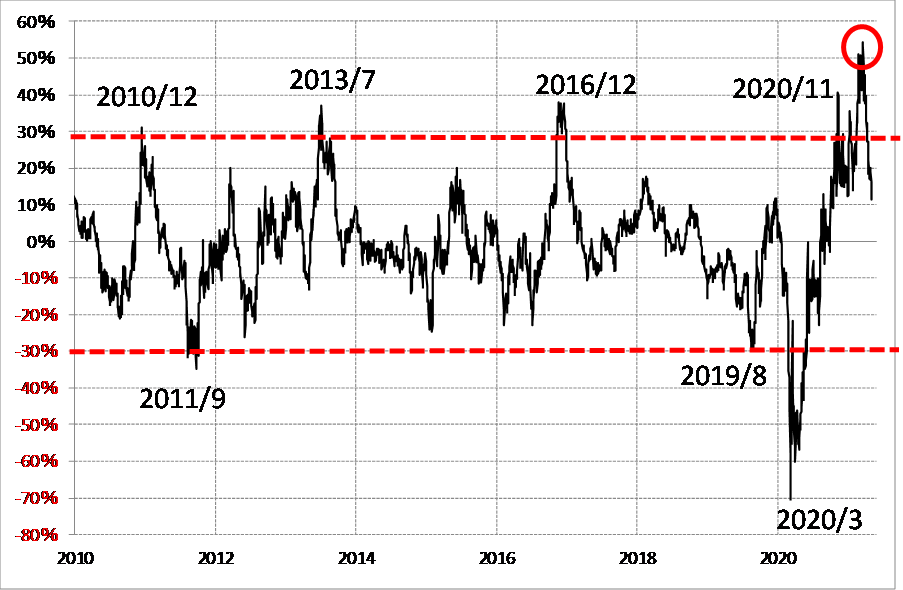

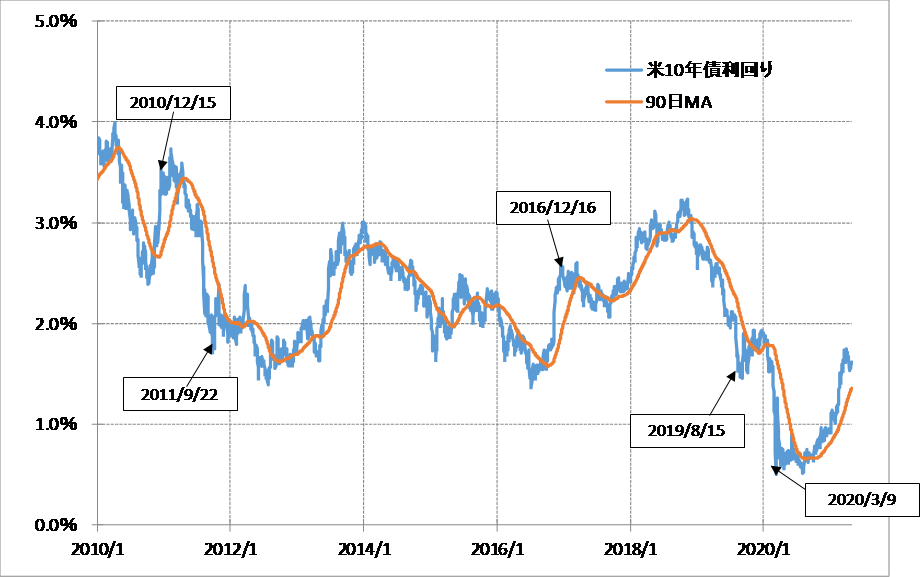

その原因を、これまで私は米金利の「上がり過ぎ」ということで説明してきました(図表5参照)。米10年債利回りの90日MAからのかい離率は、一時プラス50%以上に拡大していたところから、足元ではプラス10%程度まで縮小してきました。

では、「上がり過ぎ」もかなり是正されてきたので、金利は上昇再燃に向かうのか。先週はイエレン米財務長官のインフレ懸念と金利上昇についての発言などを受けて、改めて金利上昇への注目が高まったようです。ただ私は、金利上昇の再燃、具体的には米10年債利回りが4月初めに記録したこの間の高値を更新するまでには、たとえば半年以上といった具合に、意外に長い時間がかかるかもしれないと考えています。

今回のように、米10年債利回りが90日MAから大きく行き過ぎたケース、具体的にはかい離率が±30%以上となったケースを調べてみると、行き過ぎの一巡は、そもそもトレンドの終了だったことも少なくありませんでした(図表6参照)。また一時的な調整を経てトレンド再開となった場合でも、高値ないし安値を更新するまでには半年以上といった具合に長い時間がかかっていました。

さて、私は最近の為替は金利差で決まるようになっており、その金利差の主役は米金利だろうと述べました。そしてそんな米金利は、上昇再燃となるまでに意外と手こずるかもしれないと考えています。そうであれば、米ドルも意外に「上げ渋り」が続く可能性があるかもしれません。

雇用統計の影響について

こういった中で、先週金曜日発表された米4月雇用統計において、注目されたNFP(非農業部門雇用者数)は事前予想を大きく下回るネガティブ・サプライズの結果となりました。これを受けて、米10年債利回りはこの間の安値を更新、一時は1.5%割れとなりました。

じつは、最近のように、米10年債利回りが90日MAから大きく行き過ぎた動きが本格的に修正されると、90日MAを逆方向にブレークに向かうことが少なくありませんでした。足元の米10年債利回りの90日MAは1.4%程度なので、今回のNFPのネガティブ・サプライズを受けて米金利は90日MA割れへ向かい、一段と低下する可能性が注目されます。

そして、すでに見てきたように、米金利の上昇本格再燃には手こずる可能性が高くなってきたのではないでしょうか。為替、米ドル/円もそんな米金利次第ということなら、これまで述べてきたように、米ドル高・円安の本格的な再燃も結構先になる可能性があるかもしれません。