住宅ローンの返済中に家計にゆとりが出てきたら、少しでも早くローンを減らすために繰り上げ返済を検討することもあるかもしれません。繰り上げ返済をすることで借入期間を短くしたり、毎月の返済額を減らすことができます。

住宅ローンの繰り上げ返済の仕組みと、繰り上げ返済をするかどうかを考えるポイントについて整理していきたいと思います。

2タイプある繰り上げ返済

繰り上げ返済とは、毎月の返済額とは別に借入金の一部(または全額)を返済することです。毎月の返済額は「借入元本と利息」になりますが、繰り上げ返済に充てる金額は全てが元本返済に回るため、効率的に返済を進めることができます。

繰り上げ返済の方法には、2つのタイプがあります。一つは返済期間を短縮する「期間短縮型」、もう一つは毎月の返済額を減らす「返済額軽減型」です。どちらのタイプも総返済額は減りますが、同じ金額を繰り上げ返済するなら「期間短縮型」の方が利息節減の効果が高くなります。

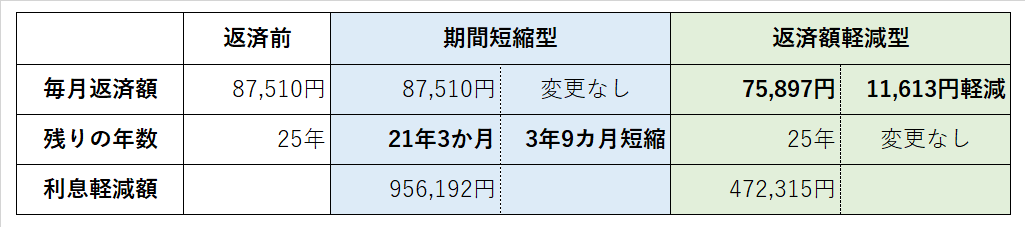

例えば下記のようになります。

当初借入額 3,000万円 35年 固定金利1.2%

借り入れから10年後に300万円を繰り上げ返済した場合

期間短縮型は繰り上げ返済しても毎月の返済額は変わらないため、あまり効果を実感できません。ですが、利息の軽減効果は高く、定年後までローンが続く場合は、期間短縮で繰り上げることで返済期間を短くすることができます。

返済額軽減型は利息の節減額は期間短縮型に比べると少ないですが、教育費のピーク時期や働き方を変えて収入が減った時などに、この方法で繰り上げ返済をすることで家計の住居費負担を少なくすることができます。

繰り上げ返済を検討する際に考えたい7つのチェックポイント

繰り上げ返済をすると総返済額を減らすことができますが、まとまった額を貯めてからがいいのか、少ない金額でも少しでも早く繰り上げたほうがいいのかなど悩むこともあります。

ここからは、繰り上げ返済をする際にチェックしたい7つのポイントをご紹介します。

(1)金利

住宅ローンの利息の支払いは借り入れ当初は金額が大きく、元本の返済が進むにつれて利息金額が減っていきます。契約した金利が高ければ当然支払う利息の総額も大きくなるので、金利が高い人ほど繰り上げ返済の効果は大きくなります。

ただし、昨今は住宅ローンの金利は総じて低めで、変動金利では0.5%、固定金利でも1%程度の低金利で借り入れることも多くなっています。契約した金利が低いときは繰り上げ返済の効果も小さくなるので、シミュレーションサイトなどを利用して、繰り上げ返済をすることでどのくらい利息が減るのか試算してみるといいでしょう。

金利が高い場合は、繰り上げ返済の検討をする前に住宅ローンの借り換えができないか、と視点を変えて検討してみることも必要です。

(2)住宅ローン控除

いわゆる住宅ローン控除(住宅借入金等特別控除)は、住宅ローンを組んでマイホームを取得し、一定の要件を満たした場合は年末に借入額の1%程度が所得税から控除される制度です。控除額の計算が住宅ローンの残高によるため、繰り上げ返済をすることで住宅ローン控除額へも影響が出る場合があります。

このため、一般的にはこの住宅ローン控除が適用される借り入れから当初10年間は、繰り上げ返済を控えるケースも多く見受けられます。

繰り上げ返済は借り入れてから早い時期に行う方が利息の軽減効果は大きくなりますが、その利息の節減効果と住宅ローン控除によって節税できる金額を比較して、どちらが有利か試算してみましょう。

(3)繰り上げ返済手数料

繰り上げ返済は任意のタイミングでできることが多いですが、金融機関によっては繰り上げ返済に手数料がかかることがあります。例えば10万円の繰り上げ返済のために3万円の繰り上げ返済手数料がかかってしまっては本末転倒なので、そのような場合はまとまった金額がたまってから繰り上げ返済するなど計画を立てましょう。

また、店頭や電話での繰り上げ返済手数料は有料であっても、インターネットバンキングなどを通じて行う場合は手数料無料、といったパターンもあります。同じ金融機関でも手続き方法によって手数料が異なることもあるので、自分の金融機関のルールを確認しておくと良いでしょう。

(4)団体信用生命保険

民間の金融機関で住宅ローンを契約する際、借り入れた人に万が一のことがあった場合にローンの返済が免除される「団体信用生命保険」を契約している人がほとんどです。そのような場合、住宅ローンは万が一に備えて住居費を払う必要がなくなるという「保険」の代わり、といった側面があります。繰り上げ返済することで、その「保険」の役割が減るという一面を考えてみても良いかもしれません。

(5)家計の状況

繰り上げ返済をすることで、家計の貯金残高がその分減ることになります。繰り上げ返済をしすぎることで、家計の預金がギリギリになることのないように注意しましょう。繰り上げ返済をすることは簡単ですが、もし急にお金が必要になってしまっても再度住宅ローンを借りることはできません。

例えば、急遽車の購入が必要になったけれど、購入費用がなく自動車ローンを組まざるを得なくなる、などです。繰り上げ返済をしたばかりに、住宅ローンより高い金利でお金を借りることになっては本末転倒ですので、家計の状況も良く考えた上で繰り上げ返済を検討しましょう。

(6)資産運用の機会

貯金が貯まったらすぐに繰り上げ返済することで、資産運用の機会がないまま十数年も過ぎてしまうとすると、お金を増やすチャンスを失う可能性もあります。繰り上げ返済で減る利息より多くのお金を運用し増やすことができるのなら、返済をせずに資産運用をするという考え方もあります。ただし、運用で増やすことができる金額は決まっておらず、元本保証もない点には十分な注意が必要です。

(7)ローンに対する気持ち

最後のポイントは、金銭的な面ではなく心理的な面から住宅ローンをどう考えるか、ということです。多額のローンがあることで気持ちが落ち着かない、早く返してスッキリしたい、毎月の返済額が大きいので働き続けなければいけないことにプレッシャーを感じる、また売却して住み替えを検討したい、と感じることもあるかもしれません。金銭的なメリットだけではなく、ローンに関する価値観も夫婦でよく話し合ってみましょう。

住宅ローンは人生の中でも金額が大きく長い期間の借入になりますから、計画的に返済をしていくことが何より大事です。

現状の家計と今後の家計のバランスを取りながら、上手に繰り上げ返済も検討することで、トータルの住居費用を抑えることができると良いでしょう。