2022年から住宅ローン控除については、控除率が年末の住宅ローン残高の1%から0.7%に縮小されて4年間延長となりました。控除期間は原則13年間ですが、入居時期や住宅の省エネ性能により最大控除額が変わります。

複雑になった控除額や、そもそも住宅ローン控除を受けるための要件や手続について確認しておきましょう。

住宅ローン控除(減税)とは

住宅ローン控除(住宅借入金等特別控除)は、個人が住宅ローンを借りて住宅の購入やリフォームを行う時、年末の住宅ローン残高または住宅の取得費のいずれか少ない方の金額の一定割合が、所得税から控除される制度です。

住宅ローン控除は生命保険料控除等の所得控除とは異なり、控除額をそのまま税金から差し引ける税額控除という控除額が大きい制度です。

例えば、生命保険料を年間8万円以上払うと4万円の所得控除を受けられます。税金を計算する上での課税所得が4万円減額となるため、所得税率が10%の人なら所得税が4,000円減ります。

しかし、住宅ローン控除では、年末の住宅ローン残高が3,000万円の場合、控除率が0.7%なら21万円の所得税が還付される節税効果が大きい制度となっています。

2021年までと2022年以降の制度の違い

2021年度までの住宅ローン控除の控除率は1%でしたが、約8割(※1)の人が1%未満の金利で住宅ローンを借りていて、支払利息以上に税金が戻ってくる逆ざやが問題となったため、2022年入居以降(※2)の控除率は0.7%に縮小されます。控除期間は原則10年から13年に延長となっています。

また、2021年度までの控除の対象となる住宅ローンの借入限度額は、一般の住宅で最大4,000万円、認定住宅等で5,000万円の2段階でしたが、2022年からは建物の省エネ性能により4段階となります。

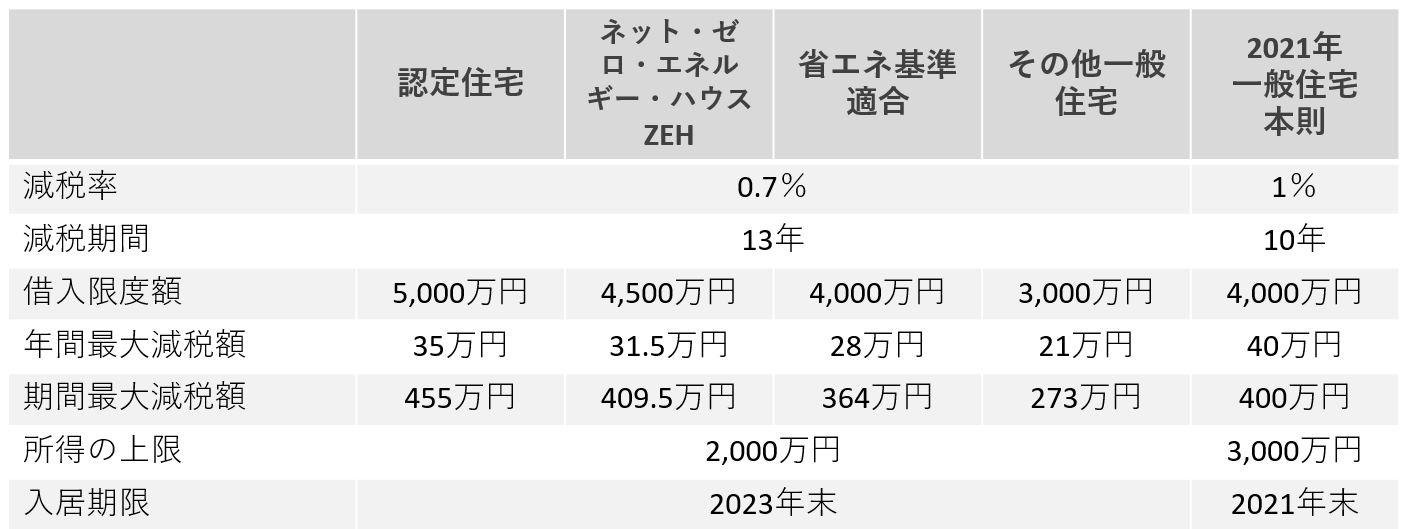

2022年~2023年末までに新築住宅で入居する場合

新築住宅の場合、2023年12月31日までに入居した場合の借入限度額は一般住宅の3,000万円から認定住宅の5,000万円までとなり、年間の最大控除額は21万円から35万円で、13年間では最大273万円から455万円の控除を受けられます。2022年度以降の控除額は、購入または建築する住宅の省エネ性能がネックとなりそうです。

なお、中古住宅は、一般住宅で最大借入限度額2,000万円、認定住宅は3,000万円で、控除期間は一律10年です。10年間の最大控除額は一般住宅で140万円、認定住宅で210万円となります。

※所得税から引ききれない減税分は次年度の住民税より9.75万円を上限に控除される

(2021年入居は13.65万円が上限)

認定住宅なら最大35万円の控除を受けられる住宅ローン控除ですが、実は年間で35万円の所得税を払っている人は扶養家族がいない場合で年収700万円超の収入が高い人です。払っている所得税が30万円なら、35万円の控除は受けられません。

所得税から引ききれない金額は、次の年の住民税から差し引かれます。ただし住民税からの控除額は9.75万円が上限です。また、13年間で最大455万円の控除は13年後の住宅ローン残高が5,000万円以上ないと受けられません。

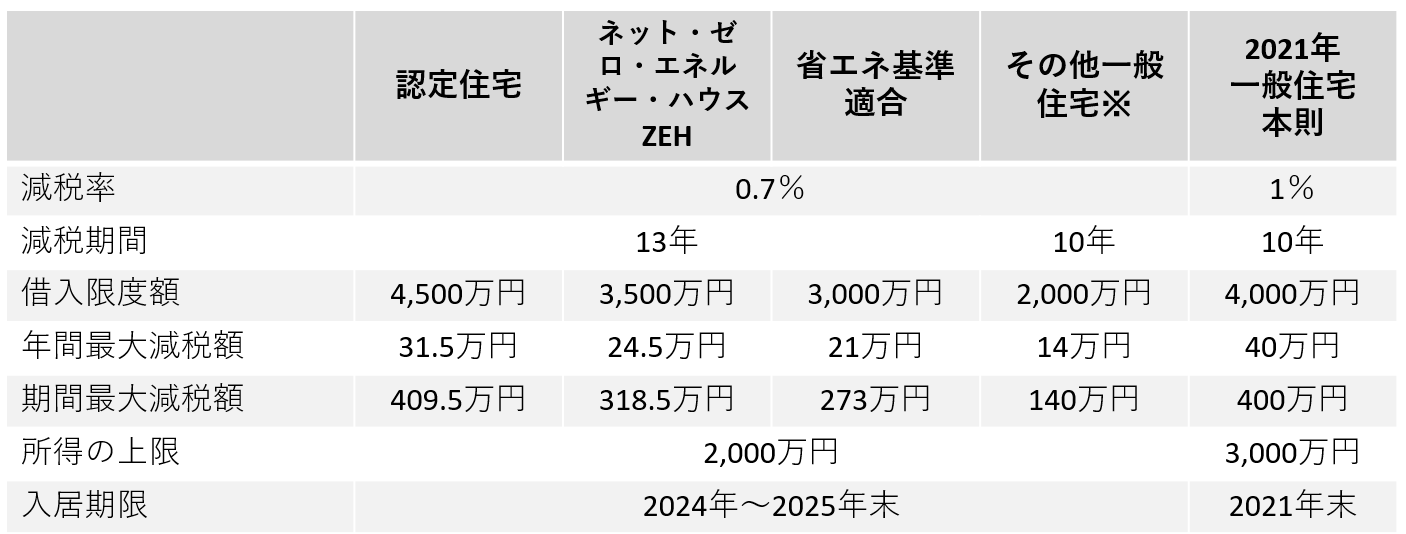

2024年以降2025年までに新築住宅で入居する場合

2024年以降2025年までに入居する場合は、最大控除額はさらに縮小されます。対象となる借入限度額が2,000万円から4,500万円までと減額になり、一般住宅の控除期間は13年から10年となります。一定の省エネ基準に適合しない住宅(建物)は控除の対象外となりますので気をつけたいところです。

※2024年1月1日以降に建築確認、建築確認がない場合は建築日付が7月1日以降の住宅で一定の省エネ基準を満たさない住宅は控除対象外

※所得税から引ききれない減税分は次年度の住民税より9.75万円を上限に控除される

(2021年入居は13.65万円が上限)

住宅ローン控除を受けるための条件(新築住宅、中古住宅の場合)

住宅ローン控除を受けるための条件は、以下の通りです。2022年度から対象となる合計所得が2,000万円に減額、対象となる中古住宅の築年数の要件が廃止となります。

新築住宅の場合

(1)控除を受ける人が住宅の引き渡し日から6ヶ月以内に居住すること

(2)ローン控除を受ける年の合計所得金額が3,000万円以下→2,000万円以下に改定

(3)対象となる住宅の登記簿上の床面積が50㎡以上で、2分の1以上が自分の居住用であること。床面積が40㎡以上50㎡未満の場合は合計所得金額1,000万円以下

(4)対象となる住宅ローンの返済期間が10年以上あること

(5)居住した年とその年の前2年後3年の計6年間(2020年3月31日以前に譲渡した場合は前後2年の計5年間)に居住用財産を譲渡した場合の長期譲渡所得の特例等を受けていないこと

(6)借入先は、銀行、農協・信用金庫・信用組合、住宅金融支援機構、自治体、共済組合、勤務先等

住宅ローンを借りた人が引渡しから6ヶ月以内に住むことが条件ですが、国内外を問わず転勤等による単身赴任で家族が住んでいる場合は、一定の要件を満たせば控除を受けることができます。

返済期間10年以上のローンが対象です。期間を短縮する繰り上げ返済をして、残期間が10年未満になってしまうと、減税の期間が残っていても控除を受けることができません。

自宅を売却して住み替える場合、一定期間内は3,000万円までの売却益について非課税となる3,000万円控除や、長期譲渡所得の特例等と併用できません。そのため、売却益が出る場合は、自分にとってどの制度を利用すると税金が一番少なくなるかを計算して選ばなくてはなりません。

また、建物の住宅ローンがない場合は対象となりません。土地先行融資で建物建築の住宅ローンを組まない場合は住宅ローン控除を受けられません。

借入先も知人や親族などからの借り入れは対象になりません。勤務先からの借り入れは、その時の市場金利から定められた金利(2020年時点では0.2%)以上で借り入れた場合のみ対象となります。

また、中古住宅の場合は新築住宅の条件に加え以下のいずれかの条件を満たす必要があります。

中古住宅の場合

(1)住宅性能評価書で耐震等級1以上が証明できること

(2)耐震基準適合証明書を取得していること

(3)既存住宅瑕疵保険に加入していること

(4)木造住宅であれば築20年以下、耐火建築物であれば築25年以下の建物であること→廃止、新耐震基準に適合する住宅に改定

築年数の条件は廃止となり、新耐震基準に適合する住宅が条件となります。登記簿上の建築日付が1982年1月1日以降の家屋については新耐震基準に適合する住宅と見なされます。

また、100万円を超えるリフォームや増築にも住宅ローン控除が使える場合があります。対象となる工事等適用条件が複雑ですので、利用できるかどうかは工事内容が決まったら税理士等の専門家に早めに相談しましょう。

ローン控除を受けるには確定申告や年末調整が必要

住宅ローン控除を受けるには、初年度は確定申告で、2年目からは会社員であれば年末調整で会社に書類を提出しなくてはなりません。

初年度の確定申告に必要な書類は、以下の通りです。原則2月16日から3月15日の確定申告の期間に税金の還付を受けるための申告を行います。

初年度の確定申告に必要な書類(新築一般住宅の場合)

(1)確定申告書A(第一表と第二表)

(2)住宅ローン借入年末残高証明書→2023年1月1日以降入居の場合は提出不要(年末調整も)

(3)源泉徴収票

(4)土地建物の登記簿謄本

(5)新築建築請負契約書→2023年1月1日以降入居の場合は提出不要

(6)土地の売買契約書

(7)マイナンバーカード等本人確認書類

(1)は税務署、(2)は金融機関、(3)は勤務先、(4)は法務局、(5)と(6)は不動産会社から入手できます。インターネット上でダウンロードできる書類もありますので、まずは調べてみましょう。

夫婦でローンを組んでいる場合はそれぞれの申告が必要になりますので忘れないように手続きしましょう。

2023年1月1日以降入居の場合、借入金融機関に申請書を提出することでその後の残高証明書の添付が不要になります。新築の場合の建築請負契約書も提出不要となります。いずれも2024年以降に確定申告、年末調整を行う人が対象となります。

また、一般住宅以外では住宅性能等を証明する書類が必要になります。2023年以降に確定申告を行う場合は、国税庁のホームページ等で再度必要書類を確認しましょう。

住宅ローン控除を受ける際の注意点

控除率は1%から0.7%に縮小となりますが、控除期間が原則13年間に延びたことで、年収600万円台以下といった中間所得層では、購入する住宅の省エネ性能によっては、13年間の控除総額が2021年度までとあまり変わらない、もしくは増える場合もあります。

控除額が大幅に減ると思い込むのではなく、自分の場合はどれくらいの控除を受けることができるのか、払っている所得税と住宅ローンの借入額、購入する住宅の省エネ性能から試算してみましょう。住宅購入は住宅ローン控除といった制度だけでなく、ライフプランから住宅購入時期や予算を考えることが大切です。

※1 会計検査院(1)租税特別措置(住宅ローン控除特例及び譲渡特例)の適用状況、検証状況等についてより

https://www.jbaudit.go.jp/report/new/characteristic30/fy30_kanshin_ch04_p1.html

※2 国交省すまい給付金 住宅ローン減税制度の概要より

注文住宅の新築の場合2020年10月1日から2021年9月30日まで、分譲住宅の取得等の場合2020年12月1日から2021年11月30日までに契約を締結した場合は、2022年12月31日までに入居すると控除率1%、控除期間13年間の特例適用

https://sumai-kyufu.jp/outline/ju_loan/