住宅ローン金利動向や、各金融機関の住宅ローン商品の傾向から、2022年住宅ローン商品選択のポイントについて考えてみましょう。

変動金利の決まり方と金利動向

2022年2月の住宅ローン金利は、変動金利でネット銀行は0.38%~、主要都市銀行は0.375%~と前月と比べても横ばいで低金利が続いています。では、低金利は今後も続くのでしょうか。

住宅ローンの借入金利が変動する要因は様々ありますが、変動金利の場合は、日本銀行(日銀)の政策金利の影響を受けます。

政策金利とは日銀が景気の過熱やインフレを抑える目的で金利を上げたり、逆に景気を刺激するために金利を下げるなど、物価や景気の安定を図るために上げ下げする短期金利のことです。

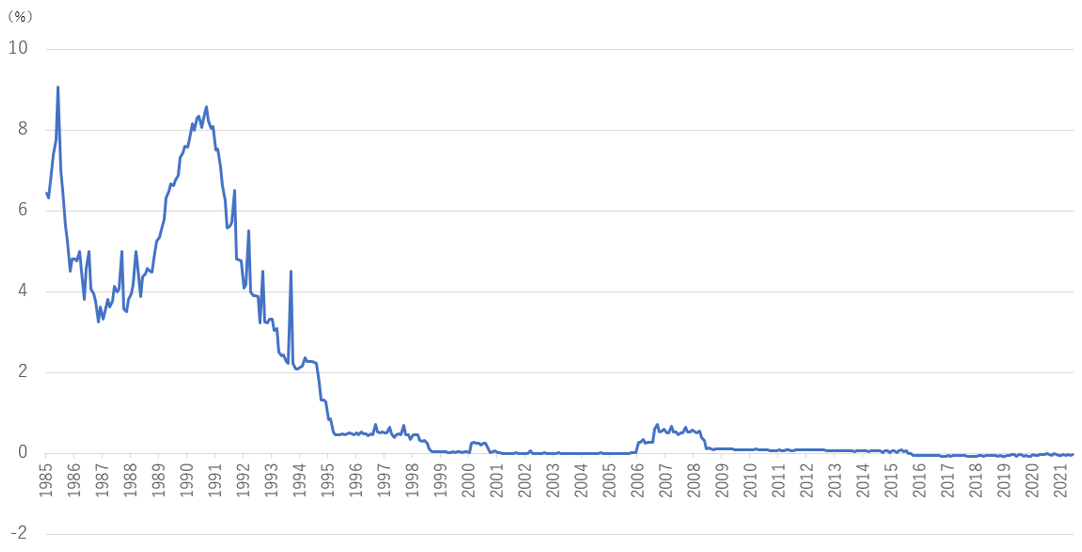

短期金利の代表的な指標には無担保コールレート(オーバーナイト物)があります。

2022年2月現在、銀行など金融機関が日銀の当座預金に預ける残高が一定額を超えた部分について、-0.1%のマイナス金利を適用しています。無担保コールレート(オーバーナイト物)も2016年よりマイナス金利が続いています。マイナス金利政策は2%のインフレ目標が安定的に持続するまで、継続することとなっています。

現在、消費者物価は携帯電話の通信料金引き下げの影響がありながらも、エネルギー価格の上昇などから穏やかに上昇すると予想されています。しかし、賃金上昇がともなわないと企業が価格を転嫁しにくいこともあり、2022年1月の日銀政策決定会合では、当面金融緩和政策は変わらない方向としています。

固定金利の決まり方と金利動向

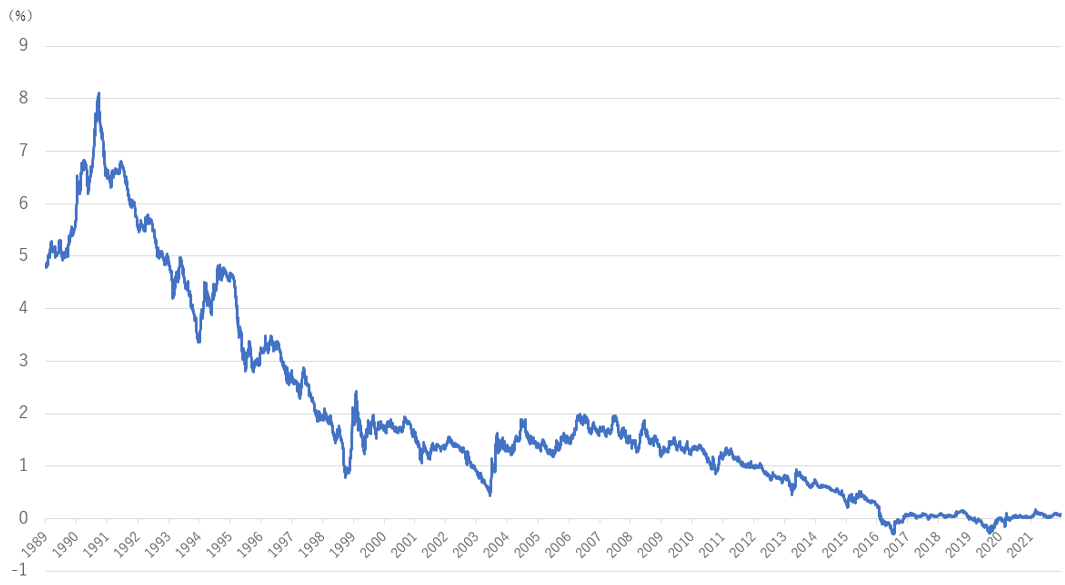

一方固定金利型は前月と比べ若干金利が上昇しています。2021年1月と比べても、当初10年固定金利型は、ネット銀行では0.066%上昇して0.565%~、主要都市銀行等では0.1%上昇して0.62%~となっています。全期間固定金利型(【フラット35】を除く)はネット銀行で1.39%~、主要都市銀行等で0.99%(ネット申し込み)~と2021年1月比同水準または若干の上昇となっています。

固定金利タイプに影響を与えるのは、新発10年国債の利回り(長期金利)です。長期金利も現在日銀の金融政策により0%±0.25%程度にコントロールされています。しかし、2022年2月は当初10年固定金利等で0.05~0.06%程度上昇した金融機関もありました。米国の金利上昇に影響を受けるなどして、日本の長期金利も2022年1月の1ヶ月間で、0.085%から0.17%に上昇したためです。

金利が上昇しても固定金利で借りておけば、借りる側は金利上昇リスクを取らずにすむため、返済額は一定のままです。2022年2月金利では、全期間固定金利の場合年利1%以下で借りられる金融機関もあります。

2022年も低金利が続くのであれば、変動金利だけでなく全期間固定金利も選択肢に入ってくると言えるでしょう。

金利タイプごとの優遇金利も注目

住宅ローン金利は、短期金利や長期金利の動きにも影響を受けますが、それ以外にも銀行間の競争や、その銀行が力を入れている固定期間など、各行の商品開発の作戦によっても変わってきます。

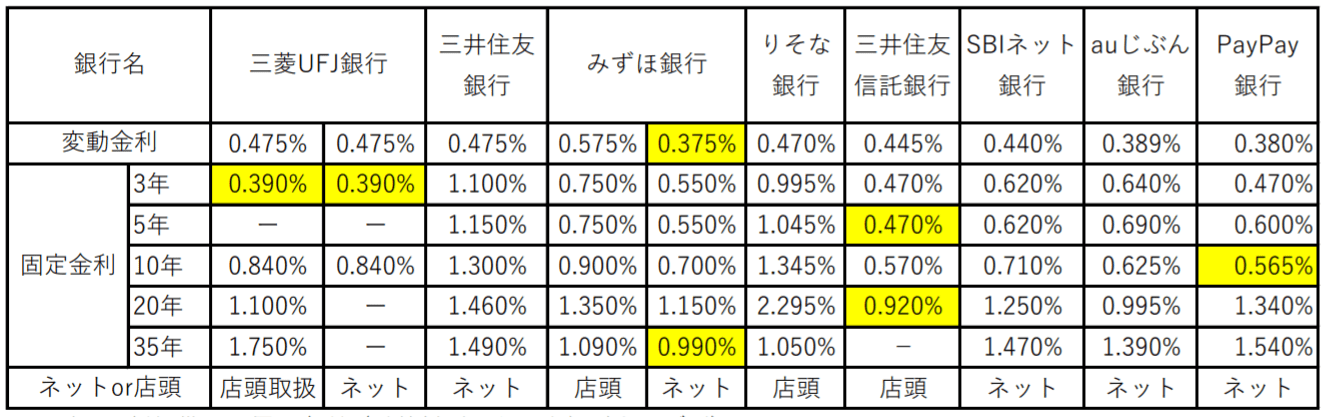

図表3の通り、各金融機関の金利タイプごとの最優遇金利をまとめました。

2022年2月新規借入最優遇金利(手数料型または当初引き下げ型)

各行の全期間固定金利を2021年1月金利と比べると、ネットバンクではPayPay銀行(2021年はジャパンネット銀行)が1.39%から1.54%に上昇し、auじぶん銀行は2.07%から1.39%に下がっています。

さらに主要都市銀行を見ると、りそな銀行が2021年1月の1.2%から1.05%に引き下げ、同行の当初10年固定よりも低い水準となっています。また、みずほ銀行のように対面とネット型で金利を変え、ネット申込では35年固定金利で0.99%と大きく金利を引き下げている銀行もあります。

さらに、auじぶん銀行では、「auモバイル回線」と「じぶんでんき」のセット利用で最大年0.1%の金利優遇が受けられる場合もあり、実質金利は変動金利で0.289%、当初10年固定金利型で0.525%と最も低い金利となります。ただし、携帯電話と電力会社を途中で変えると金利が上がるので注意が必要です。

返済期間を延ばして返済額を減らす借り換え商品

コロナ禍では収入減から家計を防衛するために、低金利の住宅ローンに借り換えを検討する人もいらっしゃるかもしれません。住宅ローン金利については新規借り入れよりも、借り換え金利を優遇している金融機関もあります。

こうした中で注目したいのが、金利だけでなく返済期間を延ばして返済額を減らす借り換え専用の住宅ローン商品です。

通常住宅ローンの借り換え期間は、現在借りている住宅ローンの残りの期間が最長となります。この場合、現在の借入金利より金利が低ければ返済額が減りますが、返済期間も延長して借り換えができれば、より毎月の返済額が減り、期間を延ばした分の金利負担も増やさずに借り換えが可能になります。

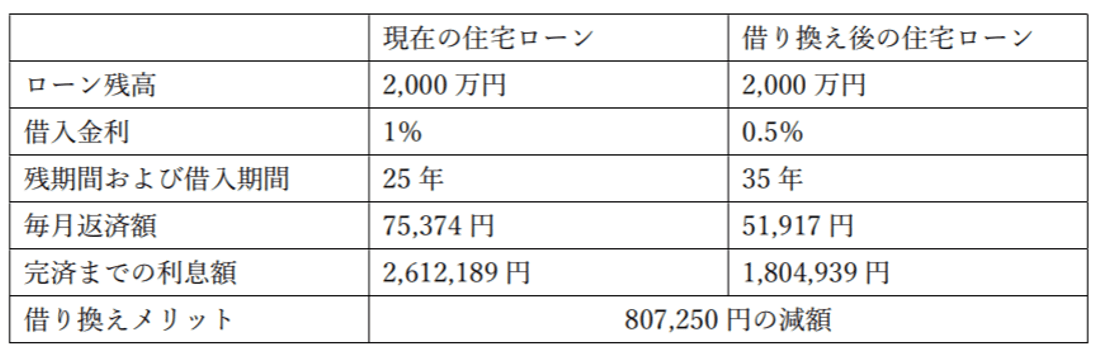

たとえば現在残高が2,000万円、残りの期間が25年、年利1%から金利0.5%の住宅ローンを、借入期間35年と10年延長して借り換えた場合、返済額や完済までの利息額はどれほど変わるのでしょうか。

期間を10年延ばしたことで、毎月の返済額が23,457円減り、なおかつ完済までに支払う利息も807,250円減っています。借り換えのための諸費用を支払ってもメリットが出る可能性が高くなります。

現在のところ返済期間を延ばして借り換えできる金融機関は限られており、もちろん審査に通ることも条件ですので、ハードルが低いわけではありません。しかし、コロナ禍で今後の収入に不安があれば、家計に余力があるうちに条件の良い住宅ローンに借り換えを検討するのも1つの選択肢です。

2022年の住宅ローン動向まとめ

概ね1~2%台で推移していた米国のインフレ率(CPI)が、2021年12月には7%となり、金融引き締めが始まっており、あわせて長期金利が2022年1月には1.8%台まで上昇しました。

日本の長期金利も0.18%程度まで上昇しましたが、日銀の金融政策は2月時点で変わらず、0%±0.25%程度にコントロールされています。こうしたことから当初一定期間固定金利型や全期間固定金利型の商品は、一部金利が上昇した商品もありますが、現在のところ上げ幅は若干です。

これに対し、変動金利は日銀のマイナス金利政策が続いていることと、各銀行間の金利競争から今のところ金利上昇はありません。しかし、変動金利は原則半年ごとに金利を見直します。しかも金利が上昇しても5年間は返済額が変わらず、元金の返済が減るだけという、金利上昇に気づきにくい商品です。

もし、家計に余裕がなく金利上昇時の返済額に耐えられない、今後教育費など大幅に支出が増える予定がある、といった場合は、現在のところまだ最低水準を保っている固定金利タイプを検討することも視野に入れてみましょう。

住宅購入を考えるのであれば、現状と家計の状況をしっかりと把握し、それぞれの金利タイプの仕組みや金利動向を十分知った上で、資金計画をしっかりと立て、自分に合った住宅ローンを選びましょう。