前回の記事では東証の市場改革により、流通株の定義が変わること、その定義が変わることにより、「安定株主」がその保有株式を売却し、良い投資機会が生まれそうであることをお伝えしました。今回は、具体的にどのような企業に投資機会が生まれそうか、そのような企業の探し方について解説します。

制度変更を投資に活かすには?

これらの制度変更を投資に活かすには、どうすればよいでしょうか。まず、制度変更への典型的な対応を考えてみましょう。前回の記事で書いた「持ち合い」の場合です。持ち合いで10%以上の株式を保有している例は少なく、多くの場合は3-5%程度の場合が多そうです。

例えば、5%ずつの株式を持ち合っていた企業があるとします。金額も同じであれば、両者はお互いの株式を買い戻し、その株式を消却することで固定株が減り、流通株の比率を増やすことができます。つまり、両者は持ち合いを解消するインセンティブができると考えられます。

持ち合いを解消した場合、発行株式数が減ります。一方、企業の利益水準は変わらないので、これまでと同じ配当性向を維持する場合、他の株主が得られる配当金は5%程度増えることになります。(もともと得ていた持ち合い先の配当金がなくなるものの、通常の配当性向は30%程度ですので、利益の持ち分が増える効果のほうが大きくなります)。

このような政策保有株式の売却の動きは「持ち合い」でない場合も出てくると考えられます。この動きの中で注目すべきは、本業に対して大きな政策保有株式を有している企業です。なぜなら、これまでは取引先などの安定株主の要望から保有していた株式が、むしろ固定的な株式とみなされることで、流通株比率を増やす足かせになるのです。そのため、株式を売却してほしいという動きが進むことが考えられます。本業に対して大きな政策保有株式を保有している企業は政策保有株式を売却することで、自社株買いや配当金の原資が増えることになります。

今のような株価が上昇傾向の時には、政策保有株式の売却で得られるキャッシュは少なくなさそうです。また、政策保有株式の売却と株主還元を実施した場合でも本業への影響は限定的な場合が多いでしょう。その場合、企業の利益水準が減らず、一方で会社の資産や自己資本は減少するため、株価評価に使われることの多いROE(自己資本利益率)の向上も期待できます。

つまり、政策保有株式を多数持っている企業には以下のような影響が考えられます。

・政策保有株式の売却が進む→キャッシュや特別利益などの増加

・キャッシュや特別利益などの増加→自社株買い、配当金など株主還元の増加

・自社株買い、配当金など株主還元の増加→ROEの向上

政策保有株式を多数保有している企業の探し方

これらはいずれも既存株主にとってメリットがあることだと考えられます。それでは政策保有株式を多く保有している企業をどのように探せばよいでしょうか。

PBRが低いのは、その企業が保有している資産に対して、株価が低い、つまり評価されない資産が多いということです。また、自己資本比率が高い企業は借金もないため、一般的には政策保有株式などを保有する余力が高いということになります。例えば以下のようなスクリーニング条件で銘柄を絞り込むことが考えられます。

※マネックス証券のスクリーニング機能ではPBR、自己資本比率での検索が可能です。

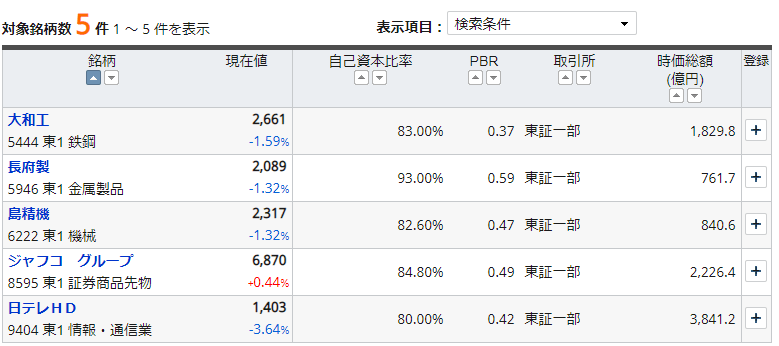

上記の条件で検索すると、以下のような結果になります。

鉄鋼会社の大和工業(5444)は、無借金で利益剰余金が約3000億円に上ります。一方、時価総額は約1800億円です。同社は500億円近い投資有価証券と約500億円強の出資金を有しています。有価証券には、住友商事(8053)株を約36億円も保有しており、他にもJRなど鉄道各社や金融機関株を保有しています。

長府製作所(5946)もほぼ無借金で利益剰余金が約1150億円、時価総額は約750億円で有価証券を800億円以上保有しています。保有銘柄には福山通運(9075)、ノーリツ(5943)を20億円以上保有しています。

日本テレビホールディングス(9404)は時価総額が約3700億円ですが、リクルートホールディングス(6098)株を約930億円、広告代理店や通信会社、放送局など約1500億円の株式を保有しています。これらは2020年の有価証券報告書の提出時期で、これらの株式の評価はその時以上に上昇しているものが多いのではないでしょうか。

日本テレビHDは2020年リクルートHD株の海外売出しに参加し、保有株を売却しています。上記の持ち株は33,333,000株でしたが、そのうち4,000,000株を売却し、約142億円の売却益を計上しています。保有株の約12%の売出しでそれだけの売却益が出たわけです。

また、ジャフコグループ(8595)も保有する野村総合研究所(4307)株の一部を売却し、その売却益を株主還元に充てることを発表し、株価が大きく上昇しました。

このような動きは市場改革が近づくに連れ、一層進んでいきそうです。今のうちに低PBRの資産リッチ株に注目するのは興味深いように思います。先ほどのスクリーニング条件を変更することで、より多くの新たな投資対象を見つけられそうです。ぜひ皆さんもご自身で探してみてください。