年末調整、新様式で注意する点

年末調整を受けるための提出書類の書式が今年から変わります。間違って記入すると本来受けられる控除が受けられず、税金を多く支払うことになりかねません。また、他の社会保険料や税金の金額にも影響することがあります。

自信をもって年末調整書類の記入に臨めるように新書式の書類と会社員がうけられる主な控除について解説します。

給与所得者が年末調整を受けるために勤め先に提出する書類とは

【1】「給与所得者の扶養控除等申告書」:

給与所得者が扶養しなければならない配偶者や扶養親族の有無などを会社に伝える。

【2】「給与所得者の保険料控除申告書」:

生命保険料控除などを受けるため

【3】「給与所得者の住宅借入金等特別控除申告書」:

住宅ローン控除を受けるため。

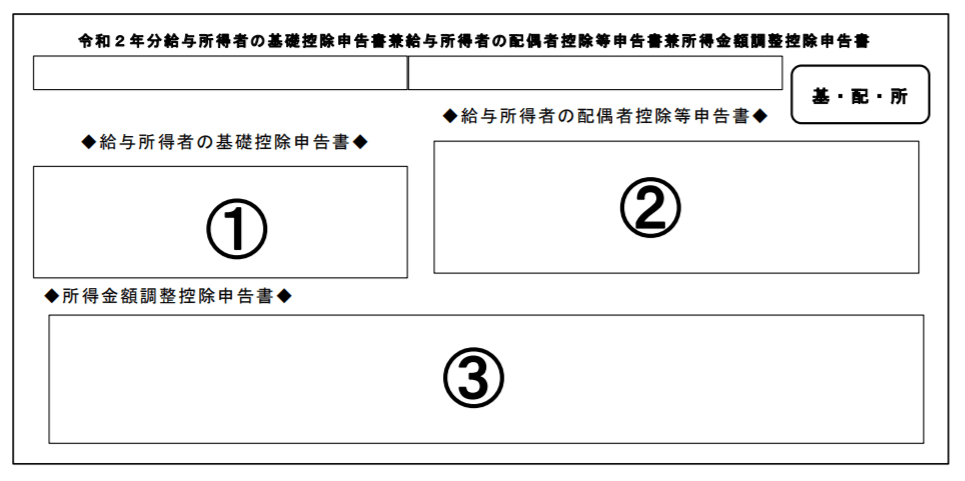

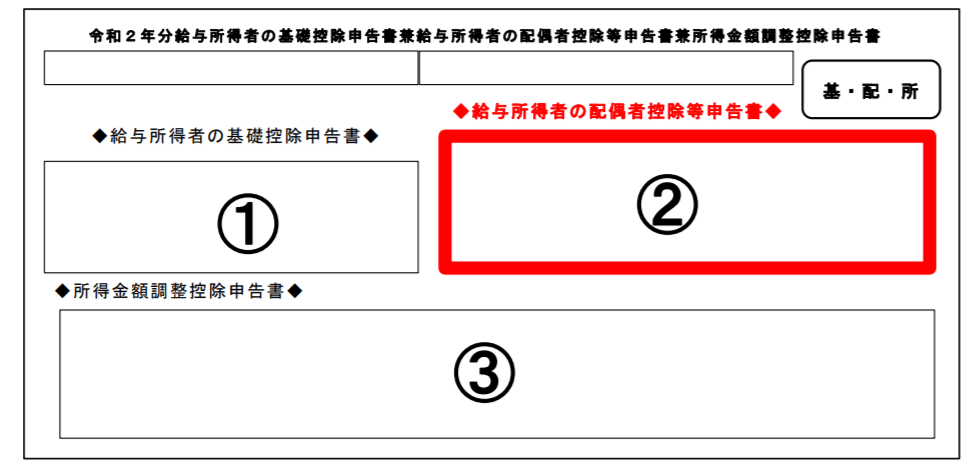

【4】「令和2年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」(2020年分からの新様式)

【4】の申告書は、年末調整をする勤め先にとっても初めての新様式になります。

「令和2年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」の作成上の留意点

この書類には次の控除についての申告書が載っています。

①給与所得者の基礎控除申告書

②給与所得者の配偶者控除等申告書(去年まではこれ単独で1枚ものでした)

③所得金額調整控除申告書

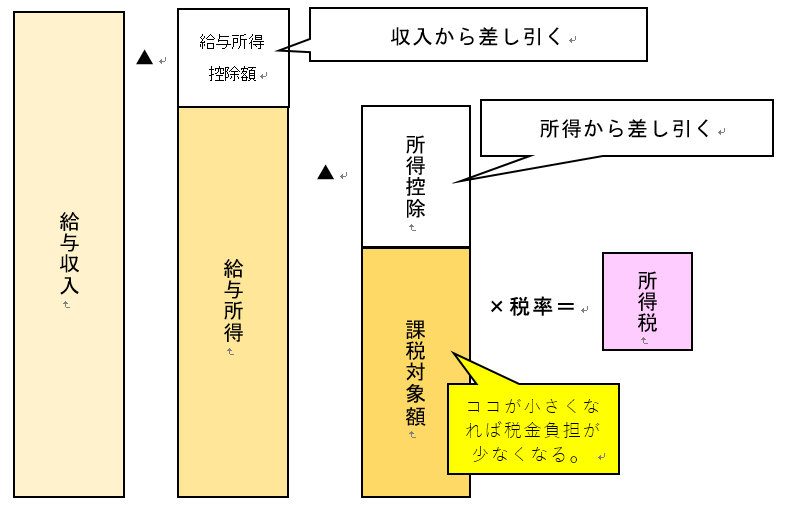

これらの3つの控除の申告書は給与収入から差し引くことができる項目についての申告書で、差し引くことができるとすればいくら差し引くことができるかということを明らかにするための書類です。下図のように給与収入から差し引くものが大きければ大きいほど税率を乗ずる前の金額が小さくなり、その結果税金の負担は小さくなります。つまり、この申告書で差し引く項目について正しく伝えることが税の軽減につながるわけです。

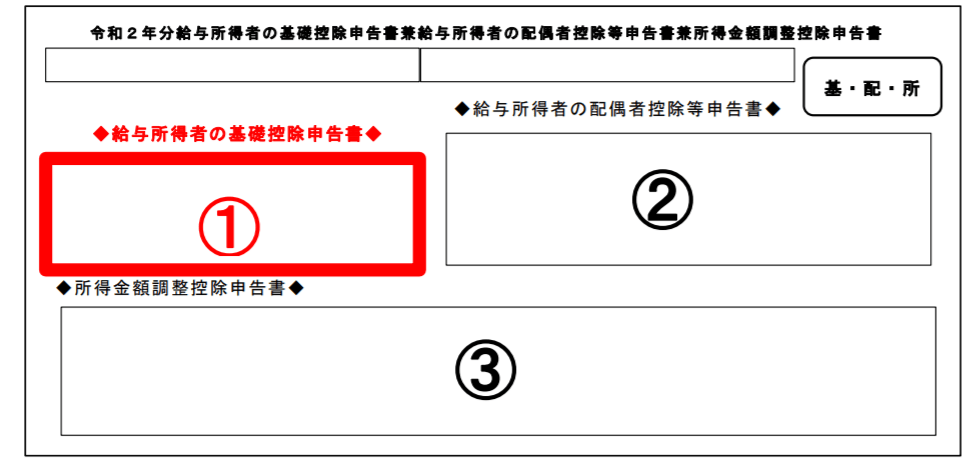

給与所得者の基礎控除申告書

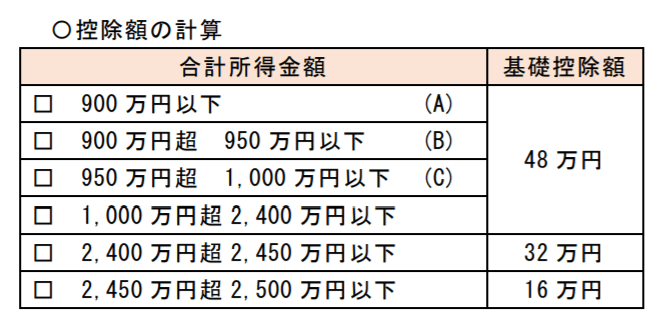

基礎控除申告書は所得から差し引く項目で「基礎控除」に関する申告書です。所得の金額の合計額が2,400万円以下の場合に所得金額から48万円を差し引くことができます。2,400万円を超えると段階的に金額は縮減され2,500万円を超えると基礎控除額はゼロとなってしまいます。

所得の金額は「収入金額」から「必要経費」を差し引いたものですが、「給与所得」は「給与収入」から「給与所得控除額(概算経費)」を差し引いて求めます(この申告書の裏面に給与所得の計算方法が記載されています)。

2ヶ所以上で勤めている場合はそれぞれの給与収入を合算して給与所得を求めます。給与以外の副業の収入がある場合は基礎控除申告書の「給与所得以外の所得の金額」の欄で「収入金額」から「必要経費」を差し引いて所得金額を計算します。

これらを合算したものが合計所得金額と言い、この合計所得金額を申告書内の表「控除額の計算」にあてはめて基礎控除の額を求めます。そして、同時にその金額が次の配偶者控除・配偶者特別控除にも影響します。

ここでの留意点【1】~記載・提出しなければ、一切、基礎控除を受けられない~

令和元年(2019年)までは、何もしなくてもだれでも一律38万円の基礎控除を差し引けることとなっていました。ところが2020年からは、基礎控除申告書を記載・提出しなければ年末調整で、「一切」基礎控除を受けられないこととなりました。多くの給与所得者が合計所得金額は2,500万円以下でしょうから適用は受けられるのですが、うっかり記載漏れや提出漏れがありますと適用を受けられませんので要注意です。

ここでの留意点【2】~提出時に金額がわからないとき・記載ミスをしたとき~

申告書の提出時点では令和2年(2020年)末までの収入は確実でないこともあると思われますが、年末までの収入や所得を見積もったうえで記載します。その見積額が異なることとなった場合や記載ミスをしたときは、申告書を返してもらって訂正したものを再提出して年末調整をやり直してもらいますが、還付の場合は自分で確定申告をすることもできます。

給与所得者の配偶者控除等申告書

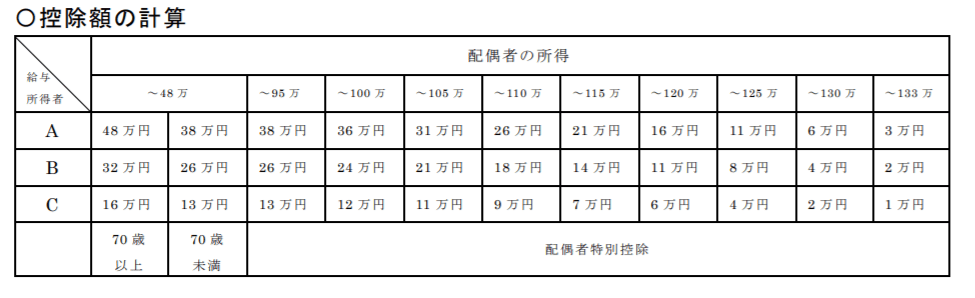

配偶者控除等申告書は、所得から差し引く項目の配偶者控除や配偶者特別控除の額を計算する部分です。配偶者控除や配偶者特別控除とは、給与所得者(ここでは夫とします)の配偶者(妻)の合計所得金額が133万円以下(給与収入なら201.6万円未満)である場合に、夫の所得から1万円~最大48万円を差し引くことができる制度です。

すでに基礎控除申告書で夫の所得を(A)900万円以下、(B)900万円超950万円以下、(C)950万円超1000万円以下に3区分してあります。夫と妻の所得の組み合わせで配偶者控除や配偶者特別控除の金額を決定します。夫婦のそれぞれの所得が大きくなればなるほど、夫から差し引ける金額は小さくなるようなマトリックスの控除額の計算表が記載されており、夫と妻の所得金額の交差する金額で求めることとなります。

なお、夫の合計所得金額が1,000万円超のときは配偶者控除や配偶者特別控除の適用は受けられません。

ここでの留意点~勤め先は私たちの申告した金額で年末調整する~

勤め先は、基礎控除と配偶者控除・配偶者特別控除については、給与所得者本人が記載した金額をそのまま使用して年末調整します。つまり、本人が記載ミスをすると誤った年末調整になってしまうわけですが、この申告書の記載は慣れないと、難しいでしょう。

年末調整アプリで確認する

そこで、国税庁のホームページで「年末調整アプリ」が公開されています。これなら、年末調整時に提出する申告書に関して、データを入力するだけで適用の有無や金額計算までできるようになっています。

特に従来、ややこしいと言われていたのが「保険料控除申告書」。この生命保険料控除についても、データを入力するだけで控除額をきっちり計算してくれます。

ただし、このアプリで作成したものをプリントアウトすると少し戸惑うかもしれません。というのも、勤め先から受け取る各種の申告書の形式と全く違っているのです。

国税庁のホームページでは、「控除申告書は法定記載項目の記載があれば法令の要件を満たすことから、年末調整ソフトで作成する控除申告書には、法定記載項目のみを出力することとしています。」という説明がなされています。

次回は、「令和2年分給与所得者の基礎控除申告書兼給与所得者の配偶者控除等申告書兼所得金額調整控除申告書」(2020年分からの新様式)の「所得金額調整控除申告書」について、説明します。