ダウ輸送株指数が堅調です。この指数は、ニューヨーク証券取引所やナスダックに上場している鉄道、トラック、物流、航空などの輸送関連 20 銘柄の単純平均で求められます。

現在、ダウ平均が9月2日に付けた史上最高値から調整局面にある一方、ダウ輸送株は先週末までに3日連続で史上最高値を更新しました。ダウ輸送株は景気敏感指数であるため、景気拡大時には他の指数よりも先行して上昇、景気後退時には先行して下落すると言われます。ということは、ダウ平均やナスダック指数が再び史上最高値を更新することを示唆しているのでしょうか。

一方、「米国経済はGDPに占める製造業の比率がどんどん低下し、今やサービス業への依存度が相当に高く、もはやダウ輸送株に先行性はない」といった議論もあります。トランプ米大統領は米国に雇用や製造業を取り戻すと主張してきましたが、米中貿易戦争や世界景気の減速でむしろ失速しつつある点も、根拠として挙げられます。

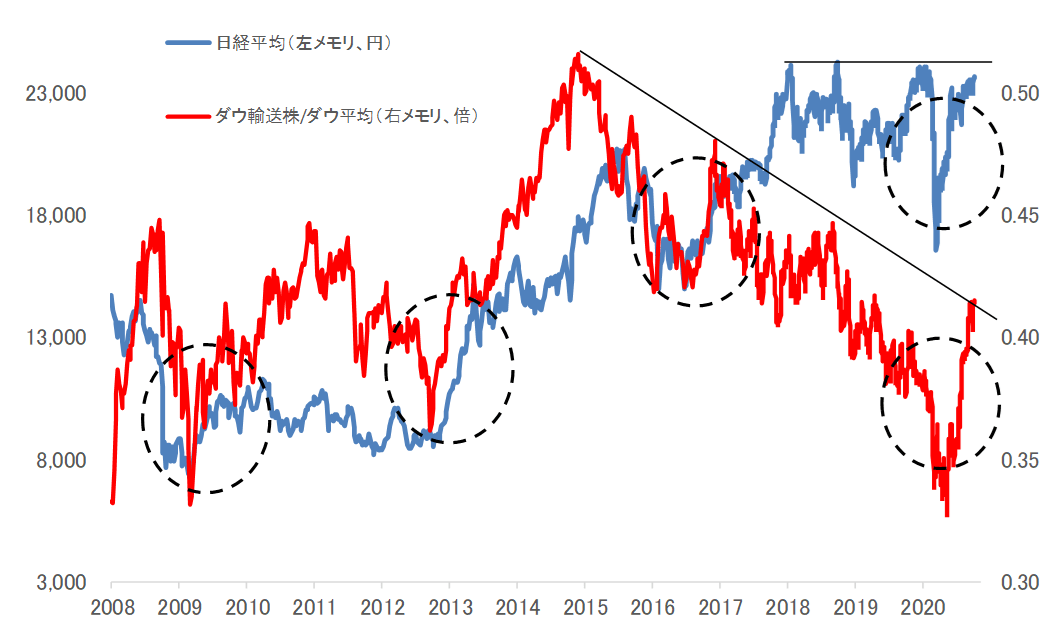

しかしながら、日本株はダウ輸送株がバロメータになっているようです。図表をご覧ください。青線は日経平均株価、赤線はダウ輸送株をダウ平均で割った相対チャートです。相対チャートの上昇はダウ輸送株が優位、下落はダウ平均が優位と判断します。

図表からは、日経平均株価のリーマンショック後の安値からの上昇、アベノミクス相場の序盤、2016年のブレグジット(英国のEU離脱)懸念からの立ち直りなど、すべての局面でダウ輸送株のダウ平均に対するアウトパフォーマンスが背景にあることがわかります。

2020年も新型コロナショックからの急速な回復局面を見ると、5月以降、ダウ輸送株の方がダウ平均よりも相対的に上昇しており、それを好感しているのが日本株なのです。

このところ、ダウ平均やナスダックの大幅調整にもかかわらず、下げ渋っている日経平均株価の強さはダウ輸送株の強さが背景にあるといっても過言ではありません。所詮、日本の主力大型株は製造業が多いため、アメリカのGAFAM(Google(Alphabet)、Apple、Facebook、Amazon、Microsoft)の上昇にはついていけていません。そのため、本来の景気循環に対応したダウ輸送株の動きにより反応しやすいのです。

一方、相対チャートは2014年11月に高値を付けた後は、概ね2年周期で高値が切り下がっています。同じく足元は、前回高値から概ね2年が経過し、テクニカル分析でいうところの下降トレンドラインに接した局面でもあります。これをどう見るべきでしょうか? 過去、この相対チャートが下げに転じても、日経平均株価の上昇が続いた局面もありますが、少なからずとも、10月には何か変化が生じる可能性が高そうです。