日経平均は先週後半から調整色を強める展開となっています。米国株に比べると落ち着いているようにみえますが、高値警戒感が多少和らぐまでは上値を買いづらい状況にあります。一方、この程度の調整幅では、ここから本格調整に入るかどうかは判断できません。

値幅調整・日柄調整が一巡したあとは上昇に向かう可能性の方が現時点では高いような気がします。当面の上値のフシは、2月25日の急落で形成したマド埋めの23,378円処、3月25日高値から4月3日安値までの下げ幅(1,918円)の3倍返しとなる23,400円処、2019年11月高値レベルの23,600円処などが考えられます。

ただ、それらを達成する条件があるとすれば、6月の終値が21,800円処を上回れるかどうかだとみています。

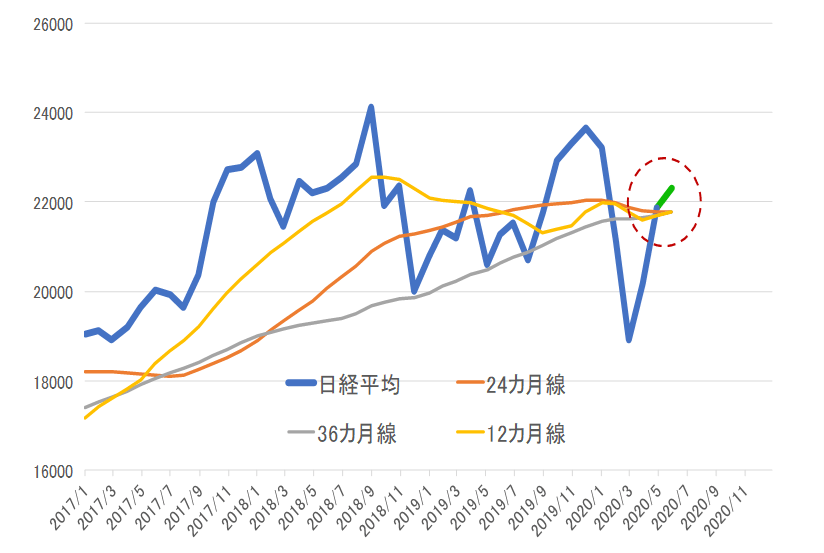

【図表】日経平均の月足ラインチャート(2017/1/4~2020/6/12)

出所:QUICK Astra ManagerよりDZHフィナンシャルリサーチ作成

図表をご覧ください。3月安値から5月までの動きを振り返ると、過去のもみ合い期間の平均値を示す、24カ月線(2年間平均)や36カ月線(3年間平均)まで見事に戻りました。6月に入ってからは、その2つが重なる21,800円処(12カ月線も含めると3つが同じ水準)の重要なフシを上回り、上値を伸ばしました。ところが、6月12日の21,800円付近までの下げは、再び同水準まで揺り戻しが生じたということです。

ここから21,800円処を下回る可能性も十分考えられるわけですが、月末の終値で上回った状況を維持できれば早い時期に一段高のシナリオ。下回ると7月以降は調整のシナリオが浮上すると考えられます。

6月は年間では分岐点にもなりやすく、終値には注目でしょう。もし、6月後半の相場が失速し、終値で21800円処を下回ると、21,000円や20,000円の心理的フシまで下落余地は拡大する可能性が高まります。