引き続き、新型コロナウイルス感染拡大の終息に目途がたつかどうかが相場のセンチメントを左右しそうだ。政府は今週半ば以降に、専門家から意見を聴いた上で、緊急事態宣言を延長するかどうか検討を進める。30日にも安倍首相が決断するとの見方がある。政府内では5月6日までに緊急事態宣言を全面的に解除するのは難しいとの意見が強まっていて、もしも緊急事態宣言が当初の見通しの5月6日に解除できずに延長された場合、国民の自粛疲れとも相まって相場のムードも暗くなりそうだ。

今週のビッグイベントは日米欧の中央銀行が27~30日に相次いで開催する金融政策会合である。まず日銀が米欧に先だち27日に金融政策決定会合を開く。続いて米連邦準備理事会(FRB)が28~29日に米連邦公開市場委員会(FOMC)を開催、欧州中央銀行(ECB)の定例理事会は30日だ。確かにこれらの会合は重要ではあるものの市場への影響は限定的だろう。ここで議論されることや決定される政策はほぼ事前に想定されており、市場は織り込み済みだ。

FRBは3月に金利をゼロにし、無制限QEを決めた。4月には一部のジャンク債まで買い取ることを含む総額2.3兆ドルの資金供給策を打ち出している。当面、これ以上の金融政策は出てこないだろう。ECBも22日に開いた臨時会合で格付けの低い社債も担保に受け入れることを決め、今週の定例理事会では量的緩和の拡大などが議論される。ジャンク債については担保とするだけでなくFRBに倣って購入対象にするかもしれない。日銀の政策についても先日観測報道があった通り、国債買い入れの上限を撤廃、CP・社債の買い入れ枠の拡大などが決定されるものと思われる。ETF購入の増額は、市場が落ち着いているこのタイミングでは議論されないだろう。総括すればサプライズなき決定会合となるだろう。

新味に乏しい結果になるのは見えているが、それでも市場は「金融政策会合の結果を見極めたい」というのを「口実」として見送り姿勢を強めるだろう。すでに先週から膠着感が強まり、商いが細ってきている。東京都が企業に12連休を要請したこともあって、今週は休みをとる機関投資家も多いだろう。週半ばの昭和の日の祝日もあってなおさら動きにくい。

こういう状況で警戒することは、投機筋の仕掛け的な売り崩しである。連休で投資家不在、薄商いで値が飛びやすい。出来高低下に加えて動きにくい状況というのも仕掛け売りには恰好の条件だ。金融政策会合の結果が想定通りで材料出尽くし ‐ というのがまた売りの口実にされやすい。日経平均が節目の19,500円あたりで上値が重くなるようだと、上に抜けないと見た売りがかさむおそれがあるので注意したい。

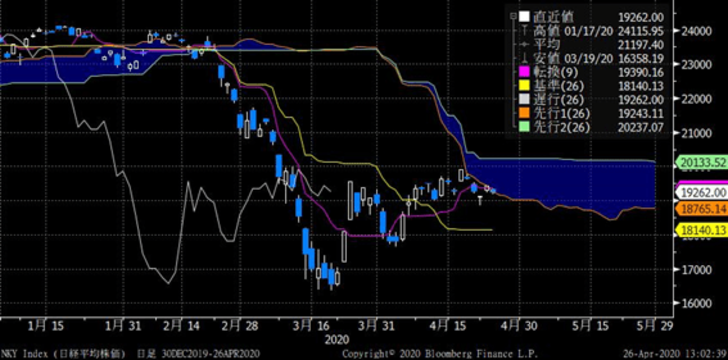

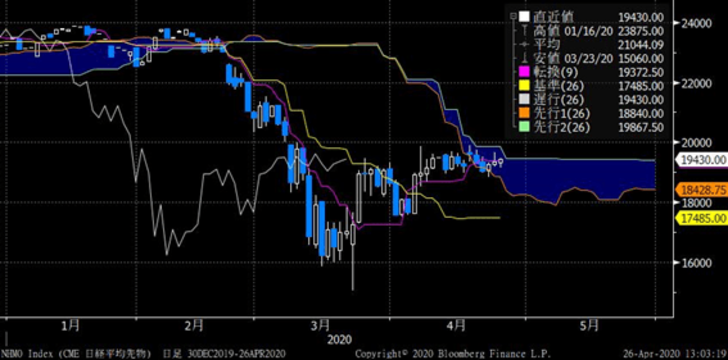

特にテクニカル面では日経平均は厚く垂れ下がる一目均衡表の雲に頭を抑えられるような形になっている。

一見、分厚い抵抗帯のように見えるが、実はシカゴCMEの日経平均先物は雲の中に入って抜けそうな勢いだ。この雲を抜ければ20,000円までの視界は良好となる。

注目はフェイスブック、マイクロソフト、アップルなどの米国の大型ハイテク株の決算発表と中国の4月製造業PMI。日本では日本電産(6594)などの決算発表に注目したい。

日経平均の予想レンジは19,000 ~ 20,000円とする。