新型コロナウィルスの猛威が収まらず、企業の資金繰りが世界的にひっ迫してきた。米国では、先月末、ディーン&デルーカや全米ラグビー協会などが相次いで連邦破産法11条(再生法)を申請、デパート大手のニーマン・マーカスも苦境に立っていると報じられている。

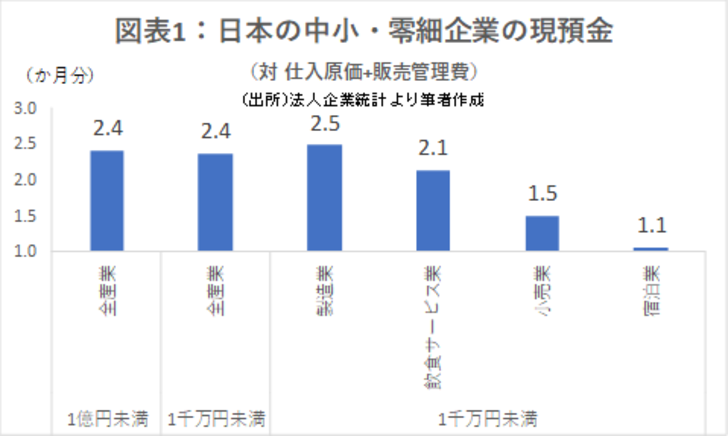

日本では今のところ大きな倒産の報道はない。しかし、実態はひっ迫しつつある。法人企業統計によれば、日本の中小・零細企業の現預金残高は、仕入費用(売上原価)と販売管理費の2.4か月分しかない(図表1。資本金1億円未満、および1千万円未満の企業が対象)。今回行動制限により打撃を受けている小規模な飲食サービス、小売、宿泊業などは特に厳しく、1.1~2.1か月分程度と、資金に余裕がない。新型コロナによる行動制限が始まった2月下旬から起算すると、今月中旬以降にも、全国380万社・従業員数3,300万人をかかえる中小企業の過半が資金難に直面する可能性がある。

政府は、リーマンショック時を超える経済政策を近く決定するとしている。しかし、先週のレポートでも触れた通り、主要諸国の進捗に比べて日本は出遅れ感が否めない(2020.3.27付レポート「新型コロナ:史上最大・550兆円の経済支援策は市場をどこまで支えられるのか」参照)。

これらの企業の倒産を防げなかった場合、最も大きな影響を受ける業界の一つが銀行セクターである。今回は、リーマンショックの時以上に地方の企業が痛む可能性があるため、特に地銀経営へのストレスが懸念される。

もちろん、経済対策次第では、窮地の中小企業でも当面はしのげるだろう。しかし、コロナショック前の好景気の時から「不良債権」や「要注意先(赤字決算等の不良債権予備軍)」などに区分されていた企業の復活は容易ではないだろう。

では、仮にネガティブなシナリオが実現した場合、金融機関はどの程度の損失を被るのか。

今回は、まだ状況が明らかになっていないことから、日米欧、それぞれの中央銀行によるストレステストや、コロナショック前から不良債権や予備軍だった企業が倒産した場合を想定し、発生しうる与信費用(不良債権処理のための償却や引当の費用)を推計する。今後マクロデータ等が明らかになった段階で精緻化を図りたい。

1.邦銀への影響度

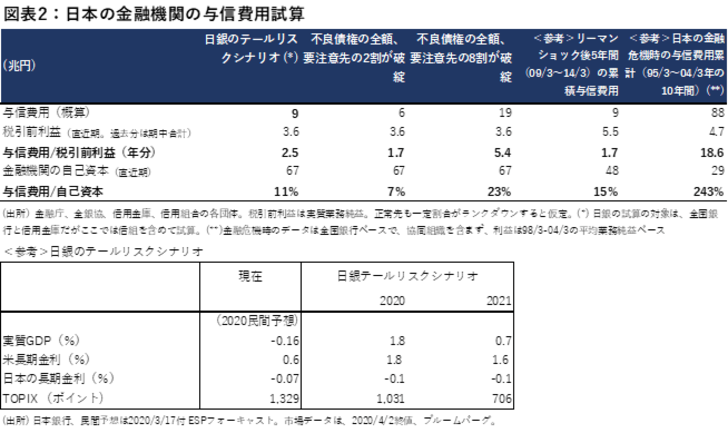

かつて、サブプライム・リーマンショックが発生した際の銀行の与信費用は、復活までの5年間合計で9.3兆円に上った(図表2)。これは、総与信額の0.32%に当たる(年率平均)。最も高かったのは、09/3月期で、総与信額に対し0.67%となった。

これと同等程度のストレスを前提としているのが、日銀の「テールリスクシナリオ」の分析である。ここでも、銀行の与信費用はおよそ9兆円程度発生すると試算されている。(開示されている与信費用比率と貸出残高から概算)。リーマンショック後の5年間の累計与信費用と概ね同レベルである。この金額は預金取扱金融機関全体の年間利益の2.5年分に該当し、資本を約13%毀損する。邦銀の実質業務利益はリーマンショック当時よりも減っていることから、同じ損失額でも利益でのリカバリーには時間がかかる計算になる。一方、この10年で資本は蓄積されたので、破綻リスクは低下している。

しかし、足元では、日銀のリスクシナリオよりも景気が下振れる可能性も出てきた。このため、別のシナリオも検討してみる。

冒頭の通り、コロナショック前から業績に問題があった貸出先の場合、たとえ一時的な資金繰り支援を受けたとしても、この難局を生き残るのは容易ではないと思われる。このため、不良債権や要注意先の一定割合が返ってこなくなった場合を想定してみる。

図表2の通り、不良債権先の破綻比率が8割など極端に高くなった場合、与信費用は19兆円・利益の5.4年分に上り、銀行資本の23%を毀損することになる。

既に邦銀の株価は、19/12月から30%下落し、PBRは0.3~0.5倍程度まで低下していることから、日銀シナリオやリーマンシナリオまでは概ね織り込んでいるとも見える。

2.米国銀行のストレスシナリオ

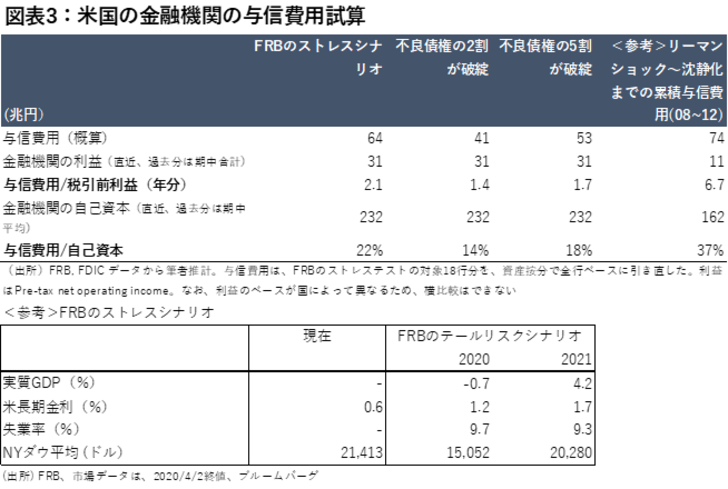

米国については、まず、FRBが毎年行っているストレステストをもとに与信費用を推定する。FRBの前提も、マイナス成長、失業率10%など、概ねリーマンショックの時のマクロ環境を用いている。推定与信費用は64兆円と、リーマンショック後の5年間の合計に匹敵する金額に上り、日本の金融機関の推定額をはるかに上回る。それ以外に、不良債権となっている先が2割、8割破綻すると仮定したケースでは、FRBのストレステストよりも損失が低いと試算される。不良債権の処理が相当進んでいるためとみられるが精緻化が必要だろう。

いずれの場合でも、米銀の場合、利益も資本も、リーマンショック時より大きく改善していることから、このレベルで済むなら十分耐えられる。与信費用の利益に対する割合も2年分程度、資本への負荷も2割程度とそこまで深刻ではない(図表3)。

問題は、今回のダメージがこれらの想定の範囲で済むかどうかだ。株価の下落幅はまだしも、失業率はFRBがストレステストで用いた10%という前提を大きく上回る可能性がある。クレジットカードや住宅ローンなどのデフォルトは、リーマンショック時よりもかなり大きくなるかもしれない。

3.欧州の銀行のストレスシナリオ

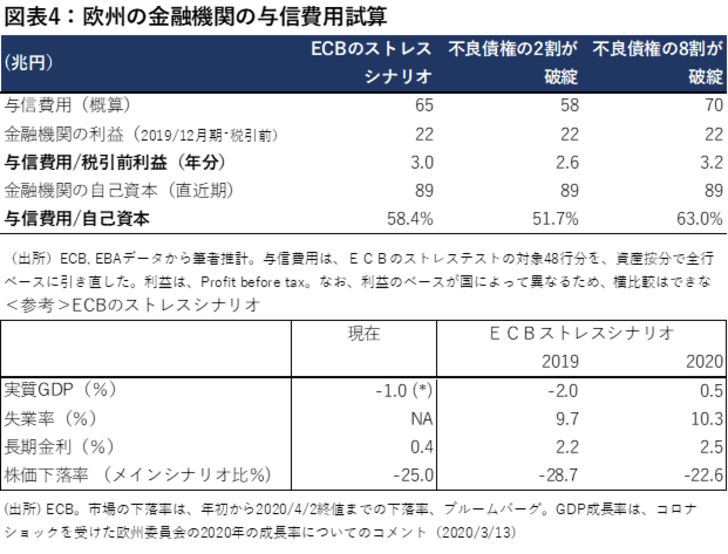

欧州のストレステストは、2018年が直近となっている。その主なシナリオは、2019年のGDPがマイナスになり、株価がベースケース比で2~3割下落するなどとされている(図表4)。しかし、これらの前提は、のちに「リーマンショック時よりも緩かった」とさまざまな方面から批判された。その“緩い”シナリオでも、ドイツ銀行、BNPパリバ、ソシエテジェネラル、イタリアのバンコBPMなど12行の脆弱行を中心に、合計110億ユーロ=1.3兆円の資本不足が指摘されていた。

今回の状況は、少なくとも短期的には、これらのECBストレステストの前提よりも大幅に悪い可能性が高いだろう。仮に、昨年時点の不良債権の8割が破綻し、正常先も一定程度劣化すると仮定すると、約70兆円の与信費用が発生する可能性がある(引当等でカバーされている金額は損失に含めていない)。これは、利益の3年分、資本の7~8割に相当する。他の地域と比べても、極めて大きな影響が発生すると考えられる。

銀行株価はどこまで織り込んでいるのか

欧州の銀行は別として、これらの損失は、年初から2割以上下落している日米の銀行株には、ある程度織り込まれたと思われる。

ただし、今の時点では、経済の回復までの道のりの長さが全く不明である。また、邦銀の場合、過去最大の損失を計上したのは、リーマンショック時ではなく1990年代末の金融危機の時である。そこまでの損失はさすがに現実的ではないものの不透明感は残る。

また、今回の試算はあくまで、業界平均である。いくつかの大手金融機関の経営が悪化した場合、その他の金融機関の信用力に影響が波及しかねない。また、新型コロナとは別に原油安も一部の大手行の経営リスクに拍車をかける。

仮に、今後4月いっぱいで行動制限が解除されるのであれば、GDPの落ち込みは数か月で収まる。それなら何とか今回のシナリオ内に収まる可能性が高い。であれば、これ以上の株価下落は行き過ぎということになるだろう。

一方、5月以降も行動制限が続いた場合、金融機関の損失は上記のシナリオの範囲を超えるかもしれない。その見極めのためには、もうしばらく感染者数と行動制限の動向を注視する必要がある。