リーマン・ショック級またはそれを上回る経済ショックに

コロナウィルスの世界的な感染拡大が止まりません。3月15日時点の日本での感染者数(クルーズ船除く)は約800人と比較的抑えられていますが、イタリアの感染者数は既に約25,000人、イランは約14,000人、韓国も8,000人超え、米国も3,000人超えと世界的に感染が広がってしまっています(各種報道より)。

これにより世界の経済活動は麻痺する方向に向かっています。日本が中国や韓国に対して入国制限をかけているだけでなく、日本も56か国/地域から入国制限を受けています(3月16日6時外務省発表)。また、米国は欧州全域への渡航制限を発表しました。世界的に人・モノ・金の動きが止まるわけですから、経済は大きく落ち込まざるを得ません。

ご存じの通り日本ではプロ野球やJリーグ、甲子園の選抜大会といった大きなイベントが開催延期または中止を余儀なくされています。世界でもメジャーリーグやゴルフのマスターズなど多くのスポーツ大会やイベントが延期・中止されています。世界的な流行が収束していない限り、残念ながら東京オリンピックの開催も真剣に危ぶまれるフェーズに来ていると筆者は考えています。

こうした状況を受け筆者は世界経済・日本経済の落ち込みはリーマン・ショック時を上回る可能性さえあると考えています。もちろんリーマン・ショックの時に起きたのは信用不安の連鎖という信用危機であり、今の所それは起きていません。ただ、以下のグラフをご覧ください。

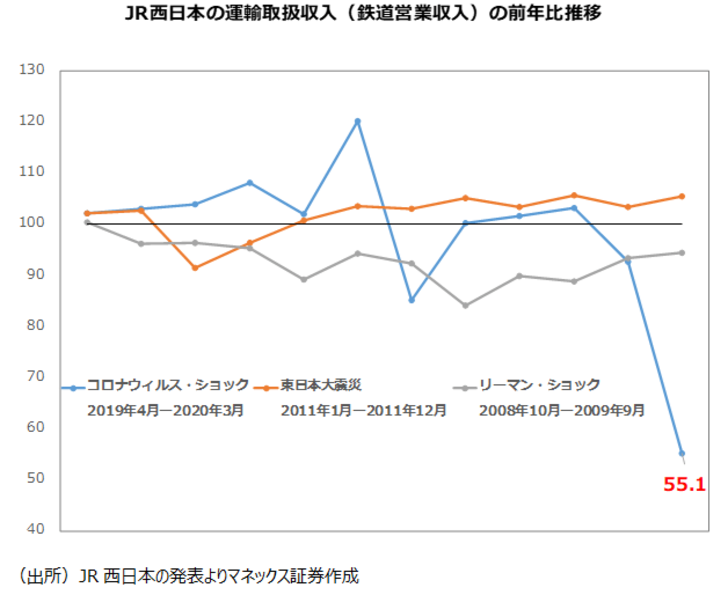

上のグラフは、リーマン・ショック時(2008年10月―2009年9月)、東日本大震災時(2011年1月―2011年12月)、今回のコロナウィルス・ショック(2019年4月―2020年3月7日まで)時それぞれのJR西日本の運輸取扱収入(鉄道営業収入)の推移を示したものです。JR西日本の発表によれば、この3月(7日まで)の運輸取扱収入は前年比55.1%とほぼ半減しています。グラフをご覧いただければわかるとおり、リーマン・ショック時にも東日本大震災時にもこんな事は起きませんでした。それほど日本国内で人の移動という基本的な活動が止まってしまっていることが推測されます。

冒頭でご説明したようにこういった事態が世界中の多くのところで起きている、または今後起きる可能性があるわけです。特に感染者数の急増が目立つイタリアやスペインでは事実上の国全体の封鎖が行われています。当然こんな移動制限はリーマン・ショック時にはありませんでした。

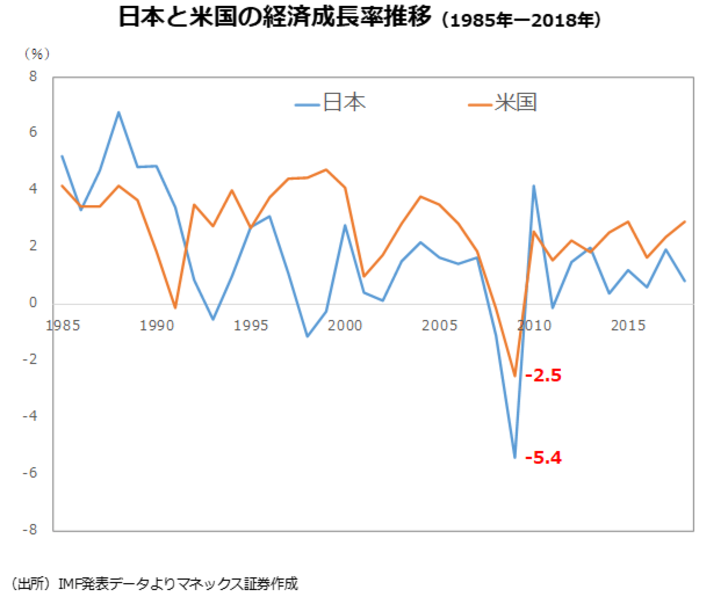

リーマン・ショック後の2009年、日本と米国の実質経済成長率は日本が-5.4%、米国が-2.5%とともにマイナス成長となりました。コロナウィルスの感染拡大がどれくらいの時期に収束するかにより不透明な部分が多いですが、今年はこれ以上のマイナス成長をリスクシナリオとして考えておいた方が良いかもしれません。

昨年末のレポートで筆者は2020年の世界経済が拡大するとのシナリオを念頭に、株価の上昇シナリオをご紹介していました。しかしコロナウィルスの感染拡大による経済の落ち込みは完全に想定外で、そういった楽観シナリオは完全に撤回させていただきたいと思います。大変申し訳ありません。

既に日経平均やNYダウ平均とも、直近の高値から一時30%ほど下落しました。こうした大幅下落を受け13日時点で日経平均の予想PERは10.8倍、PBRは0.8倍(QUICKデータ)と非常に割安な水準まで下落しています。筆者もこれらの割安な指標や多くの優良株が叩き売られているのを見ると、買いスタンスでも良いのではと思わないでもありません。ただ、コロナウィルス問題はまだ不透明な要素が多すぎます。世界的な感染拡大がどこで止まるのか、移動制限や各種の自粛がいつ解除されるのかわかりません。ですから現在は株式投資に大きな資金を投じるのはリスクが大きすぎると判断しています。今はグッと耐え、冷静にマーケットに向き合う局面と考えます。

トランプ大統領の緊急事態宣言や新型コロナウィルスへの対策発表を受け、13日のNYダウ平均は2,000ドル近い大幅高となりました。ただ、今後も大きなボラティリティの中でさらなる安値をつけにいく展開、いわゆる「二番底」を探る展開になるのではないかと想定しています。

株価反発のための3つの条件

ではどのような要素が株価反発に必要となるでしょうか。当然最も大切なのは、(1)コロナウィルスの感染拡大に歯止めがかかることです。また、(2)有効な治療薬が開発され実用化されるフェーズまでいけばマーケットは一気に強気に転じるでしょう。

そして経済的ショックを少しでも和らげるために、(3)世界各国が協調的に大規模な財政出動や金融緩和を実施することもマーケットを安心させるために必要となります。

財政面で米国はいち早く行動しています。トランプ大統領は13日に国家非常事態を宣言し、最大500億ドル(5兆4000億円)を新型コロナウィルスの感染拡大のために利用することを表明しました。

ただ、もし筆者の想定通りにコロナ・ショックが、リーマン・ショック級かそれ以上の経済危機だとすると上記の措置だけでは十分なサポートにならない可能性が高いのではと考えています。5兆4000億円というと非常に大きな金額に見えますが、米国の経済規模(GDP)は日本の4倍ほどありますので、単純計算ですが日本に直して考えると1兆3500億円の経済対策です。おそらくこれで十分とはならないでしょう。

金融面でも各国が金融緩和を急いでいます。FRB(米連邦準備制度理事会)は臨時でFOMC(連邦公開市場委員会)を開催し、3月3日に政策金利を0.5%緊急で引き下げました。ECB(欧州中央銀行)やイングランド銀行も債券購入金額の増額や利下げなどの金融緩和策の実施を表明しました。さらに日本時間16日の早朝にFRBは政策金利を事実上ゼロ金利にし、量的金融緩和の再開を発表しました。

日本でも15日に西村経済再生担当相が「経済への影響はリーマン・ショック並かそれ以上」と発言するなど、日本政府としても大きな危機感を持っていることがわかります。今後おそらく10兆円以上の大規模な経済対策が議論されることになるのではないでしょうか。また、世界各国の中央銀行が緩和措置を講じるなかで日本銀行だけがゼロ回答というわけにはいかないでしょうから開始を早めて行われることになった日銀の金融政策決定会合でも追加金融緩和が発表される可能性が高いとみられます。

やがて過剰流動性による大幅上昇フェーズが来ると予想

新型コロナウィルスの感染拡大がいつ収束するのか、有効な治療薬がいつ開発されるのかは全く見通せません。報道等で専門家の発言を見ていても、「気温が上昇すれば収束する」と言っている方もいれば「もっと長引く」と考えている方もいるようです。

そのため株価底入れの時期を見通すことは全くできませんが、感染拡大の収束がある程度見通せるようになってくれば、世界的に株価は大きく上昇するフェーズが来ると考えます。その理由は前述した各国の大規模な財政出動や金融緩和が今後行われてくれば、いわゆる「金余り」が発生し株式市場にその資金は向かうと思われるからです。

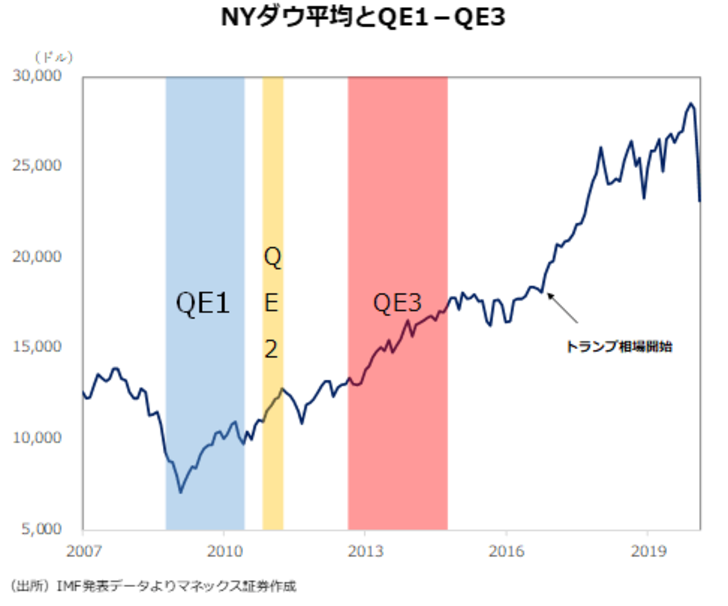

リーマン・ショック後もFRBが実質ゼロ金利政策を採用したことに加え、当時のベン・バーナンキFRB議長が非伝統的な量的金融緩和政策として大規模な債券の購入を行いました。それは「Quantitative Easing」の頭文字をとってQE1(2008年11月~2010年6月)・QE2(2010年11月~2011年6月)・QE3(2012年9月~2014年10月)と3期間に渡って行われました。グラフに示したとおり、QE期間中は株価が大きく上昇しました。

現時点で米国がどの程度まで大規模な量的金融緩和を実施するのかわかりませんが、今回がリーマン・ショック級の経済ショックだとの議論が高まれば、リーマン・ショック後に一定の効果があった政策として今後規模の拡大が検討される可能性は十分にあるでしょう。そうした状況となれば、米国を中心に株価が大きく上昇するフェーズを期待しても良いと考えます。

それまでの間は守備の意識を高め、現金保有比率を高めにしてマーケットから振り落とされないよう冷静に対応することが有効と考えます。日本株を購入するとしても、経済が大きく落ち込む中でも業績を伸ばしていけそうな銘柄がマーケット全体の調整に巻き込まれて大きく下落した時に少額ずつ仕込み、リスクを取りすぎないことが有効でしょう。