2022年も残すところ本当にあとわずかとなりました。今年もマネックス証券にご愛顧をいただき本当にありがとうございました。来年もどうぞよろしくお願いいたします。

前回のレポート「2022年上がった株・下がった株」では、2022年のマーケットの振り返りをご紹介しました。本レポートでは2022年年初のレポートで注目銘柄としてとりあげた銘柄のパフォーマンスの振り返りや、2023年に予想されるシナリオ、そして注目銘柄をご紹介します。

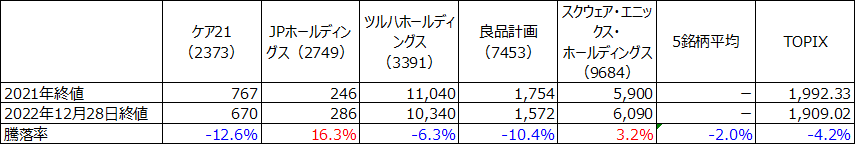

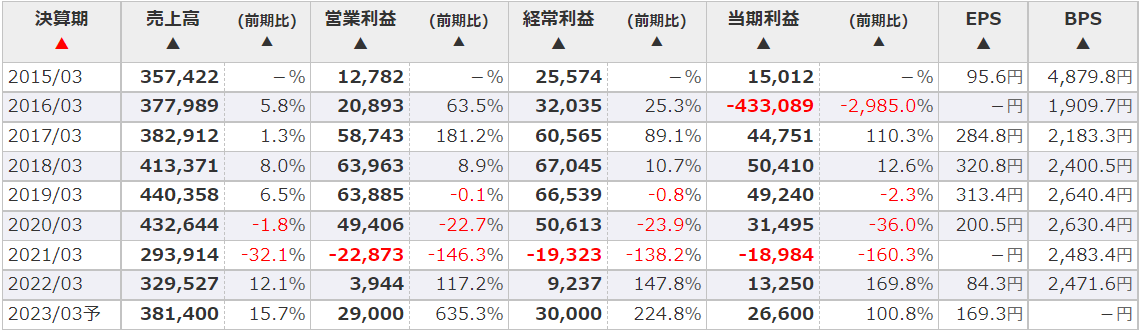

それではまず、2022年の注目銘柄としてあげた5銘柄のパフォーマンスをご紹介いたします。注目銘柄としてあげたのは、ケア21(2373)、JPホールディングス(2749)、ツルハホールディングス(3391)、良品計画(7453)、スクウェア・エニックス・ホールディングス(9684)でした。2021年末と2022年12月28日の株価を比較したパフォーマンスは以下のとおりです。

表の通り、5銘柄中プラスリターンを記録したのは2銘柄のみで、5銘柄の平均はTOPIXのリターンを若干ながら上回ったものの冴えない結果となり申し訳ありません。

2023年のシナリオ予測

それでは続いて2023年の相場展望についてご紹介します。結論としては、「2023年前半までは日本株にとって厳しい状況が予想され、年後半は新たな日銀総裁がリードする日本の金融政策と米国FRBの引き締め状況次第」というものです。筆者がそう考える理由をご説明していきます。

2023年の日本株にとって最も大きなリスクは日銀の金融緩和政策が大きく変更されることだと考えています。日銀は12月20日の金融政策決定会合で、長期金利の上限を実質0.5%に変更しました。黒田総裁は会見で金融引き締めや利上げには当たらないと説明しましたが、市場では引き締めに近いとの理解が一般的です。日経平均は足元の2週間で約2000円ほど下落していますが、この最も大きな理由はこの日銀の政策変更の影響だと思われ、市場が日銀の姿勢に変化があることを警戒している結果でしょう。

今後も日銀が引き締めに近い政策変更を行うのではとの懸念が生まれたことに加えて、2023年4月には黒田総裁が任期を迎えて新総裁に交代します。市場では雨宮副総裁や中曽元副総裁が有力候補として取り沙汰されています。どちらの方、または別の方が総裁になられてもすぐに積極的な利上げに転じるようなリスクは低いと思われますが、一方でどちらの方も黒田総裁ほど金融緩和に積極的な方ではなく、黒田現総裁以上に緩和に積極的な方が総裁に就任する可能性は低そうです。

黒田総裁は安倍元総理とともに、アベノミクスを実行する中心的存在として批判を受けつつも粘り強く緩和政策を続けてきました。アベノミクスには賛否両論ありますが、少なくとも労働市場の改善や株高をもたらした効果は非常に大きいものがあったと筆者は考えています。仮に新総裁が緩和政策へのコミットメントを弱めたり、明確な引き締めに転じたりすれば日本株には大きな下落圧力がかかりそうです。

さらに、来期の日本企業の業績は今期比で減益に転じるリスクが高まりつつあります。米国の引き締め政策やそれに伴う世界的な景気鈍化が避けられないと思われることに加えて、これまた金融政策次第となりますが、円高への巻き戻りが起きやすく輸出関連企業の業績下押し圧力がかかりやすい状況にあります。

これらからすると少なくとも年前半に日本株が積極的に上値を追うような展開は考えづらく、頼みはFRBの金融政策が緩和方向に転換することでしょう。FRBのパウエル議長は徐々に引き締め政策を軟化させる姿勢を打ち出しているように見えますが、それもインフレ率次第で今後の政策は不透明です。仮に2023年後半から利上げ打ち止めまたは利下げに転じたとすると株式市場にとっては非常に追い風になりそうです。その場合米国株に追随する格好で日本株も上昇が期待できるでしょう。

2023年の注目銘柄は

これまでご紹介したように筆者はやや日本株に慎重な見通しを持っていますが、ここからは期待できそうな業種や銘柄をご紹介させていただきます。

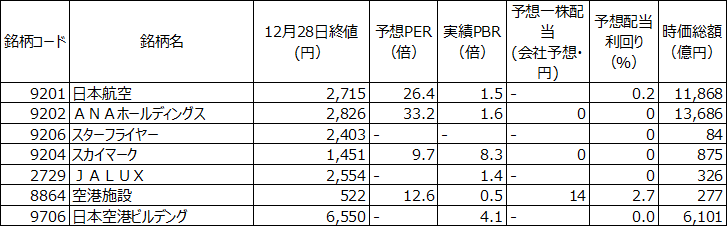

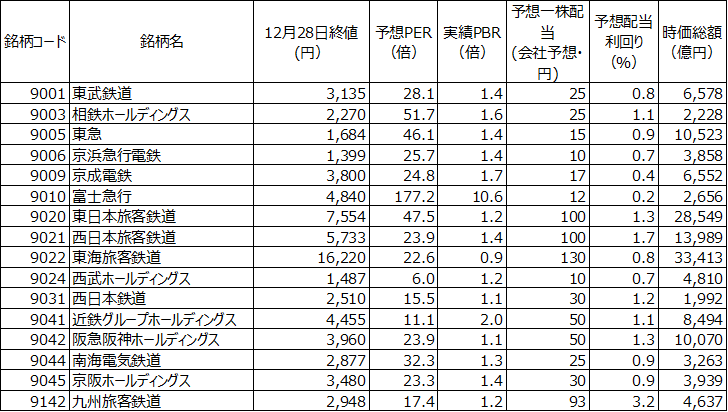

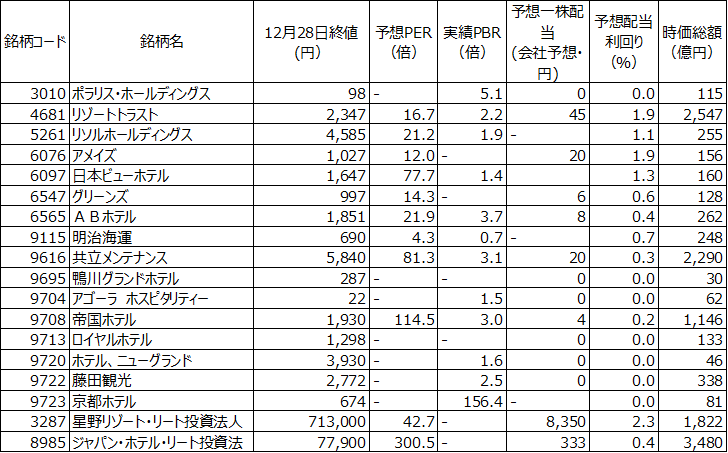

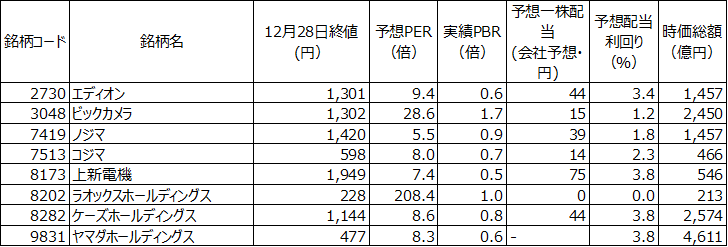

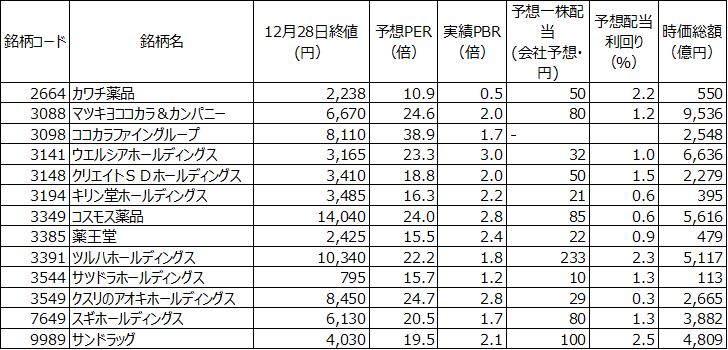

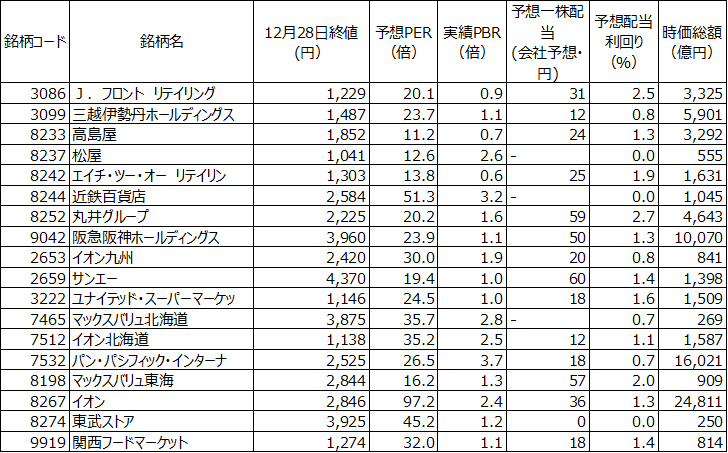

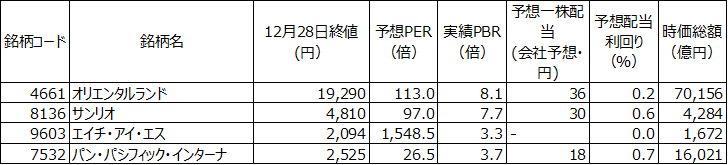

2023年に筆者が期待できると考えているのは、インバウンド消費の関連銘柄です。インバウンド消費については外国人観光客が本格的に来日するのは2023年になってからです。すでに百貨店など関連銘柄の一部では業績にプラス寄与が見られてきているようですが、2023年はさらに加速していくでしょう。具体的には、ホテル、鉄道、家電量販店、ドラッグストア、スーパーマーケット、レジャーなどが期待できそうです。一方でこれらの事業を行う会社の中には株価が相当に上がっている銘柄もあり、割高感のある銘柄に今から投資するのはリスクを伴うため銘柄選定は慎重に行いたいところです。

以下、上記の事業を行う銘柄を事業ごとに表でご紹介します。

それでは最後に表の中から筆者が特に注目する銘柄をご紹介します。それは、九州旅客鉄道(9142)、アメイズ(6076)、ツルハホールディングス(3391)、J.フロント リテイリング(3086)、パン・パシフィック・インターナショナル(7532)です。

※以下企業概要と業績推移の出所はいずれもマネックス銘柄スカウター

九州旅客鉄道(9142)

企業概要

鉄道会社、通称JR九州。九州新幹線・鹿児島本線・長崎本線や地方交通線により九州の主要都市間鉄道ネットワークを基軸に、運輸サービス・建設・不動産ホテル・流通外食など多角化事業を展開。運輸サービス事業では九州7県で22路線(新幹線1路線、幹線8路線、地方交通線13路線)を運行、豪華寝台列車「ななつ星in九州」運行、バス事業・船舶事業を営む。建設(鉄道高架化工事、新幹線関連工事、マンション工事等)、不動産・ホテル(駅ビル、オフィスビル、賃貸、都市型ホテル、温泉旅館、マンション分譲・賃貸)、流通・外食事業(小売業、飲食業、農業)を九州全域で営む。運輸事業は売上の50%以下、駅ビル・不動産事業が収益の柱。鉄道信号設備のCBM化に向け日本信号・京三製作所と共同開発。

筆者コメント

九州で鉄道、ホテル、不動産等を幅広く展開する企業です。九州は中国や韓国などアジア各国からの距離の近さもあり、多くの外国人観光客が訪れるとみられます。同社はその恩恵を大きく受けると考えており、それにしては株価は出遅れ気味で投資妙味があるのではと考えています。

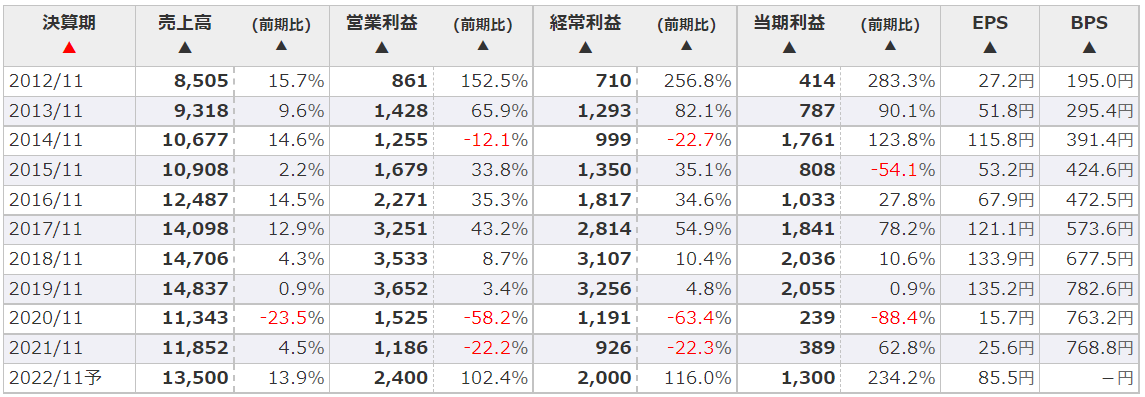

アメイズ(6076)

企業概要

ホテル運営会社、大分市本社。九州(福岡県・大分県・宮崎県・熊本県)を基盤に西日本エリアで宿泊に特化した郊外型ロードサイドビジネスホテル「HOTEL AZ」を運営、86店舗(2022年5月)。「HOTEL AZ」はビジネスや家庭旅行、スポーツ団体などに「普段使いの旅」を提供する大型駐車場を備えた郊外型ホテル(朝食バイキング無料、インターネット・WiFi設備)。土地・建物賃借ホテル施工は大和ハウス工業。その他、ホテル店舗内レストラン、館外レストラン(バイキングレストラン「お祭り一番館」など)を運営。ジョイフル(9942)とは相互に役員及びその近親者が議決権の過半数を有す関連当事者(資本関係は無い)。2013年亀の井ホテルから商号変更。2014年亀の井ホテル大分別府店を売却。

筆者コメント

九州を地盤にホテルを展開しています。ロードサイドの店舗が多いながら、観光客増や出張増の恩恵を受けそうで、株価指標から見ると他のホテル銘柄と比較して割安感があります。

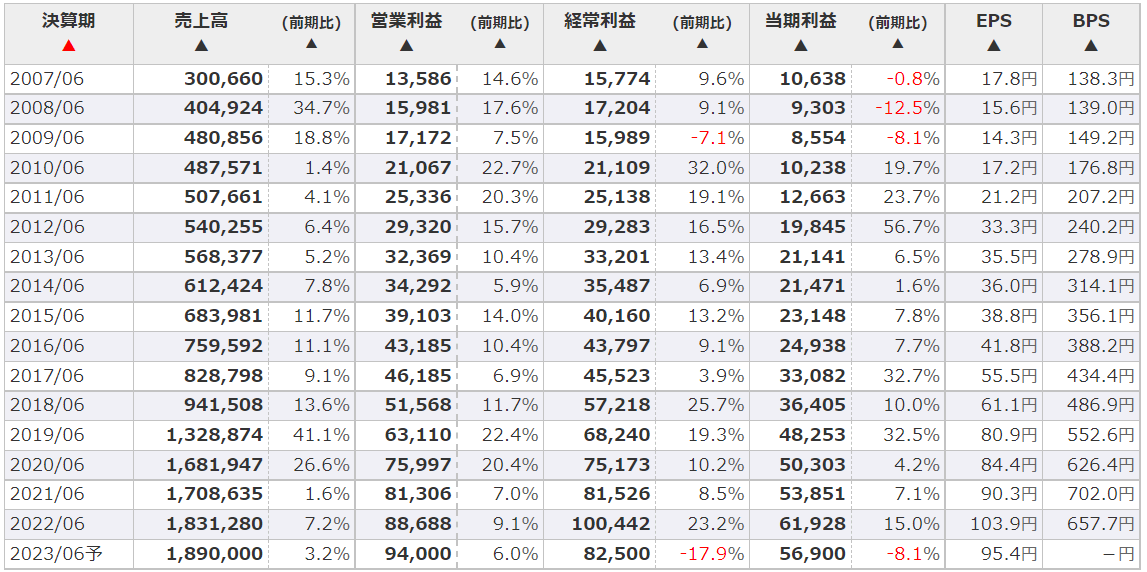

ツルハホールディングス(3391)

企業概要

大手ドラッグストアチェーン、イオングループ。北海道を中心に東北・関東・関西圏内でドラッグストア「ツルハドラッグ」「くすりの福太郎」「ウェルネス」「くすりのレデイ」「杏林堂薬局」等を運営。店舗数(2522、うち調剤薬局数762、2022年5月)。北海道・東北地区ではシェアNO.1。カウンセリング販売とプライベート商品「エムズワン」「メディズワン」「くらしリズム」「くらしリズムMEDICAL」に注力。くすりの福太郎(千葉)、サクラドラッグ、レデイ薬局(愛媛)、杏林堂グループ(静岡)、ウイング・ウォンツ(広島)、ビー・アンド・ディー(愛知)、JR九州ドラッグイレブン(福岡)をM&Aにより子会社化。2015年ヘルスケア強化型コンビニの共同展開でローソン(2651)と業務提携。2015年TOBにより愛媛のレデイ薬局をフジ(8278)と共同買収(子会社化)。2017年静岡の杏林堂グループを子会社化。2018年愛知のビー・アンド・ディーHD(ドラッグストア)を子会社化。2020年JR九州ドラッグイレブンを子会社化。

筆者コメント

昨年もご紹介したドラッグストア大手です。徐々に競争が厳しくなっているドラッグストア業界の中でM&Aにも積極的で、長期的に成長を続けています。インバウンドの恩恵はもちろん、今後の業界再編等をリードしていく存在とみています。

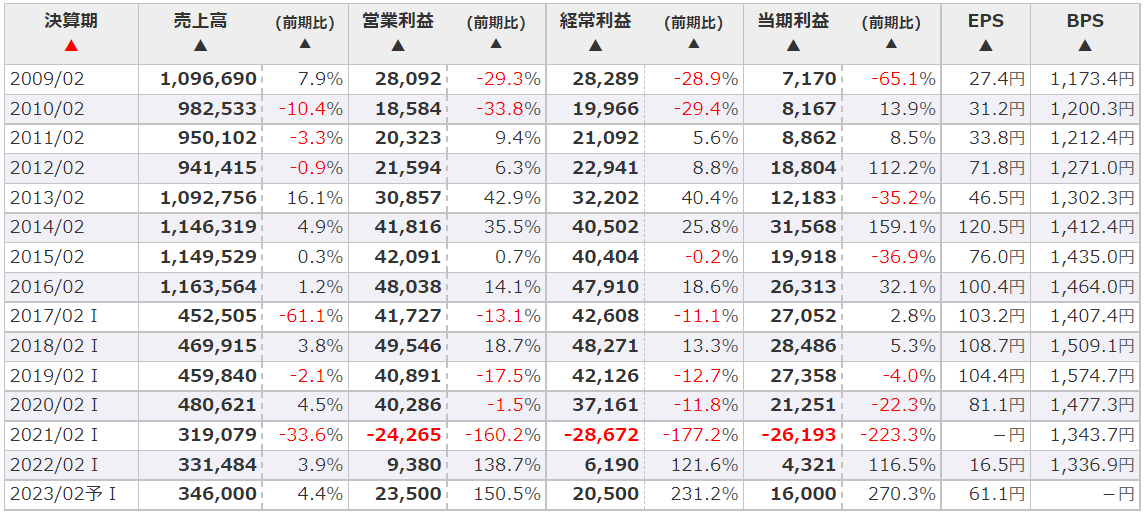

J.フロント リテイリング(3086)

企業概要

国内2位の百貨店グループ。百貨店「大丸」「松坂屋」(15店舗)を中核に、ファッションビル・ショッピングセンターの「PARCO」「ZERO GATE」(18店舗)、卸売・クレジット、不動産業を展開。百貨店事業、SC(ショッピングセンター)事業、デベロッパー事業、決済・金融事業のセグメント。百貨店をハイブリッド型モデル(小売と不動産賃貸をミックスさせた百貨店)と不動産賃貸型モデル(百貨店をやらない、商業施設「GINZA SIX」)の2系統へのビジネスモデル転換とアーバンドミナント戦略(商業施設「Ginza Six」「上野フロンティアタワー」・心斎橋店本館・渋谷パルコなど)を推進。2007年大丸と松坂屋HDとの経営統合により設立。2013年ピーコックストアをイオンに譲渡。2013年松坂屋銀座店を解体(2017年商業施設「Ginza Six」を開設)。2014年パルコを子会社化(2020年完全子会社化)。2015年百貨店「上海新世界大丸百貨」グランドオープン。2018年通信販売の千趣会<8165>を持分法適用会社から除外、鳥取大丸の資本関係を解消。2021年松坂屋豊田店・営業終了。パルコ事業の津田沼PARCO(2023年)、新所沢PARCO(2024年)の営業終了。2022年子会社ディンプル(人材派遣)株式をワールドHDに譲渡。

筆者コメント

大丸や松坂屋、パルコなどの各小売施設を展開しています。好立地な店舗が多く、インバウンドの恩恵は大きいと思われますが、他の百貨店に比べて出遅れ感があり、投資妙味がありそうです。

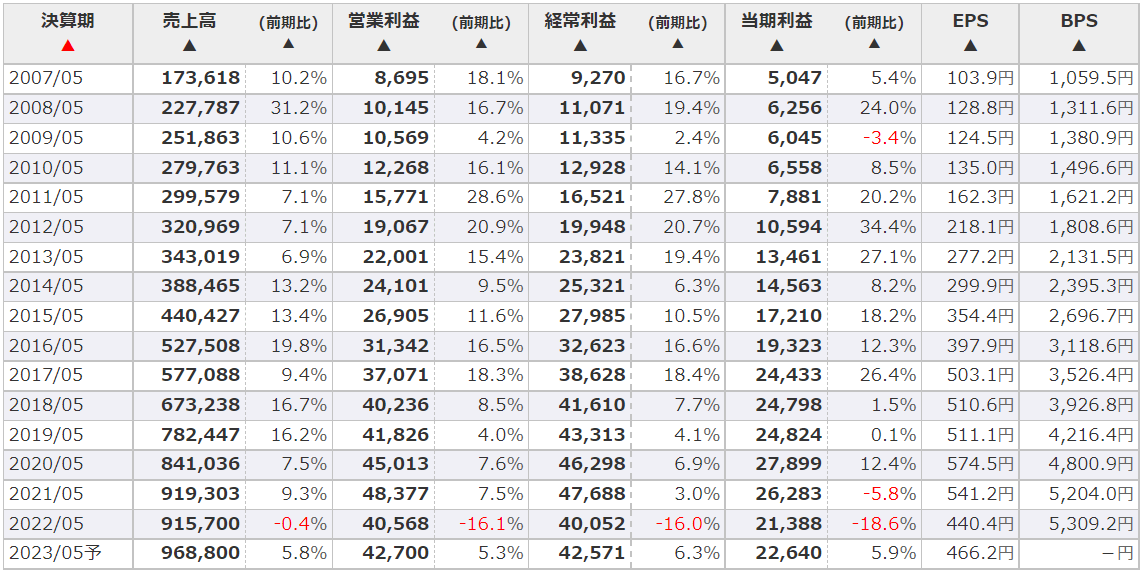

パン・パシフィック・インターナショナル(7532)

企業概要

ディスカウント業界の国内最大手。総合ディスカウントストアの「ドン・キホーテ」「MEGAドン・キホーテ」を中核に、ユニー傘下の総合スーパー「アピタ」「ピアゴ」、スモールフォーマット店舗「ピカソ」を運営。日用品・食品からファッション・スポーツ用品を販売(国内604店舗/ディスカウント470・スーパー134、海外95店舗、2022年6月)。「コンビニエンス+ディスカウント+アミューズメント」の三位一体の店舗コンセプト、店舗内は「圧縮陳列」と呼ばれる陳列方法導入に特色。訪日観光客の来店数トップの人気店舗。その他、テナント賃貸業を営む。2014年日本アセットマーケティングを連結子会社化。2016年アクリーティブを芙蓉総合リースに譲渡。2017年ハワイのQSIタイムズ・スーパーマーケット24店舗を買収、ユニー・ファミリーマートHD(現ファミリーマート)と資本業務提携。2019年ユニーを完全子会社化(ファミリーマートと資本業務提携、商号変更)、カネ美食品(2669)を持分法適用会社化(2022年資本関係強化)。2020年ホームセンター「ドイト」を譲渡。2021年米プレミアムスーパーマーケットチェーンを完全子会社化。

筆者コメント

ドン・キホーテを展開する大手小売です。免税品の販売を行うなど以前から外国人観光客の獲得に力を入れており、恩恵は大きいと考えます。予想PERは26倍台と同社の過去平均程度であり、過度な割高感もありません。

最後までお読みいただきありがとうございました。