本命は米国株が本調子に戻れるかどうか

新型肺炎の広がりが実体経済に悪影響を及ぼす懸念の中、NYダウが600ドル安、そして取引が再開された上海総合指数は大幅安となりました。しかし、上海総合指数は中国人民銀行による18兆円規模の資金供給が発表されたことで、春節期間中に海外市場で先行して下げていた分を追いかけただけ。

東京市場は、上海株のこの程度の下げは織り込み済といった反応だったのでしょうか。日経平均の下げ幅は一時400円以上となりましたが、下げ幅を縮小する展開となりました。

筆者も少し大げさにシナリオを想定していましたが、拍子抜け。このまま、戻すのでしょうか。ただ、本命は米国株が本調子に戻れるかどうか。NYダウは高値から二段下げで下げてきているので、もうしばらく動きをみないと不明瞭な点が多く、不安定な動きが続くことが考えられます。

22,000円は下値のポイントをみる上で重要な価格帯

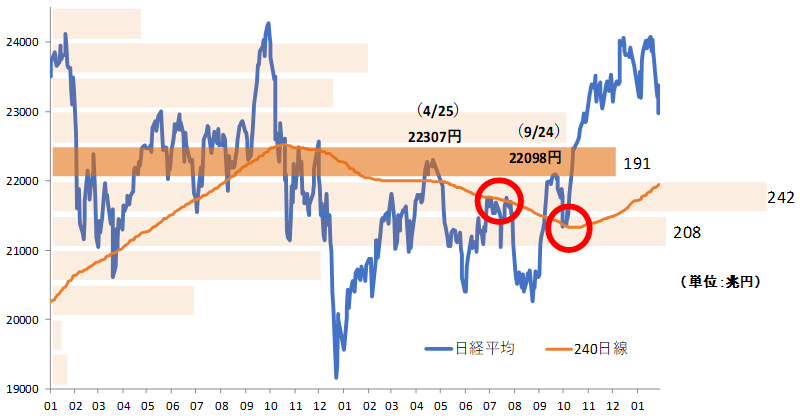

仮に、一段安となった場合の下値メドは?と考えた際に、参考となる考え方の1つに前回もご案内した価格帯別累積売買代金と、過去のフシから探る方法があります。2018年以降で東証1部の価格帯別累積売買代金(図表1)をみると、日経平均の22,500円以下では500円刻みで200兆円前後の売買代金が続き、過去にたくさんの取引があったことがわかります。

特にその中でも、22,000円~22,500円の水準は、昨年の4月と9月に戻り高値を付けた価格帯になること、そして、昨年後半の戻りや押し目のフシとなった240日移動平均線(240日線)があと少しで22,000円を上回ってきますので、下値のポイントをみる上では重要な価格帯といえます。

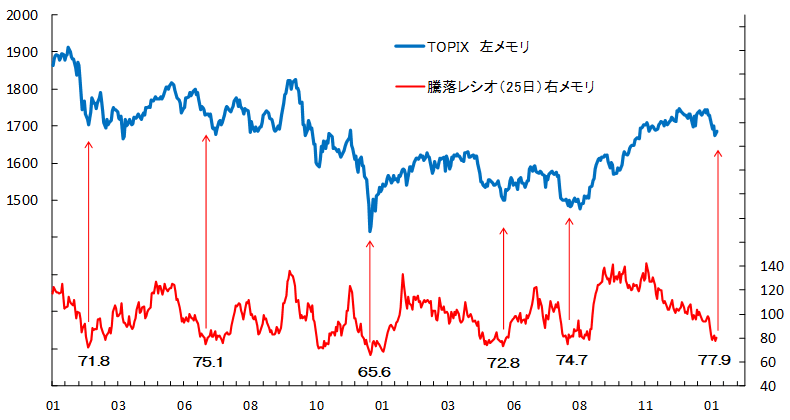

騰落レシオは売られ過ぎの70%に近づくか注目

そしてもうひとつは騰落レシオから探る方法です。この騰落レシオは一般的には25日間の値上がり銘柄の数を値下がり銘柄の数で割った指標です。先週は77.9%まで下落するなど、過去に相場が下落から上昇に転じた転換点近くまで低下する場面がありました(図表2)。

先週1週間の中で最も多かった値下がり銘柄数は1961です。仮に今週の前半でも同水準の銘柄数の値下がりが続くようですと、週後半には一般的に売られ過ぎと判断する70%に近づく可能性があるし、昨年の下落時以上に売られ過ぎということにもなります。押し目買いのタイミングになるかどうか、日経平均の下値のポイントと合わせて、注目したいところです。