新型コロナウィルスの感染拡大で我が国及び世界の経済は甚大な打撃を受けた。日経平均は2020年初に2万4000円台に乗せたものの2月~3月にかけて急落した。その後、株価は戻り歩調にある。8月下旬にはコロナウイルスの感染拡大を嫌気して急落する前の水準を一時取り戻した。

こうした一連の流れを受け、今後の展望と日経平均が3万円に到達する時期の見通しをアップデートする。新型コロナウイルスの感染は未だ収束していないものの、「コロナ前」と比べて今の方が、日経平均が3万円に向けて上昇する蓋然性が高まったと我々は考えている。以下、その理由を述べる。(チーフ・ストラテジスト 広木 隆、チーフ・アナリスト 大槻 奈那の共著)

1.過剰流動性

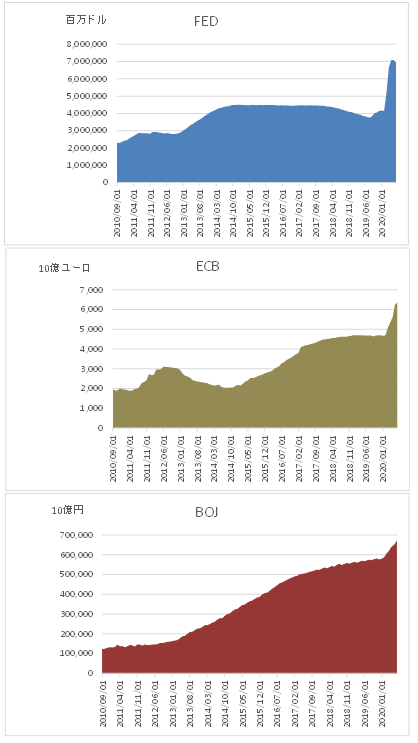

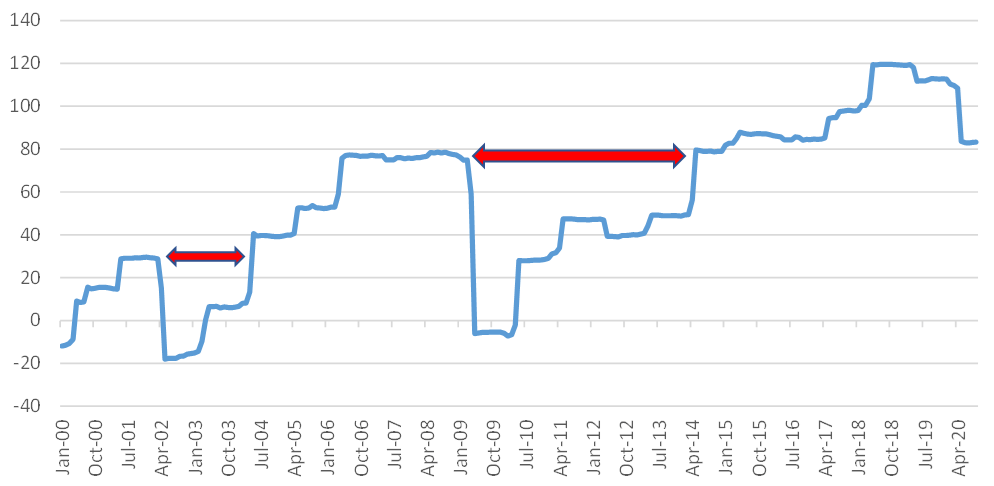

「コロナ前」「コロナ後」という比較は必ずしも適切ではないかもしれない。株式相場はもう何年も過剰流動性に支えられてきた。極論するとグローバル金融危機以降、ずっと過剰流動性相場だったと言える。ただ、あえて「コロナ後」の今をハイライトすると中央銀行のバランスシート拡大が加速していることが見て取れるだろう。流動性供給のギヤが一段上がっている。これが日経平均3万円の蓋然性が一層高まったと述べた根拠のひとつである。

特にFEDが顕著である。FEDのバランスシートの規模は、コロナショック前の2月には4.2兆ドルであったが、資産買入れのプログラムやその他の流動性供給策の影響で、6月には7兆ドルにまで膨れ上がった。額の増え方もスティープだが、中身もジャンクボンドまで買い入れ対象に含めるアグレッシブなスタンスだ。

FEDのバランスシートは、現在は拡大ペースが鈍化している。銀行へのレポなどが減っているからだ。それは危機対応の必要が薄れたということだから望ましいことではある。

仮にこれ以上、バランスシート拡大が進まないとしても、これまでに大量のマネーが供給されている。未曽有の規模がこのまま維持されるだけで、そのストックの効果は想像を絶するだろう。

希少なものは高くなる。余剰なものは安くなる。値段の決まり方は実にシンプルだ。いま、世界でもっともあり余っているのはおカネである。今年の春には原油先物価格がマイナスになったが、景気悪化で原油需要が減り在庫があふれて保管場所がなくなったことが背景であった。おカネはずいぶん前からあり余っている。原油同様、置き場所に困る。その象徴がマイナス金利である。

おカネがあり余っているのだから、おカネは安くなる。貨幣価値が低下する。つまりインフレである。ドルの総合的な購買力を示すドルインデックスが一本調子で下落する一方、金、銀などの貴金属からビットコインのような暗号資産など、ドル以外のすべての資産が値上がりしている。すでに資産インフレは起きている。問題はこれがモノのインフレにつながるかどうかだが、その点は後述する。

2.低金利のもとでのバリュエーション

超がつく低金利だ。先日、日本経済新聞は「金利の死」というタイトルの記事を掲載した。リフィニティブのデータをもとに世界主要62カ国の10年債利回りを調べたところ、約半数に相当する30カ国が1%未満だった。その内訳はマイナスが10ケ国、0%台が20ケ国だ。証券の - もちろん株式も証券である - 理論価格は将来のキャッシュフローを現在価値に割り引いたものである。割引率は安全資産の利回りにリスクプレミアムを加えたものだ。安全資産の利回りとは実際的には長期国債の利回りだから、割引率が極めて低いということだ。割り引く値=分母が極めて小さければ、割り引いた値は極めて大きくなる。

別な言い方をすれば、低金利は高いバリュエーションを正当化する。安全資産の利回りにリスクプレミアムを加えたものを割引率と言ったが、株式で言えば益利回り(PERの逆数)に相当する。投資家の要求リターン、ハードルレート、期待利回り…etc. なんと呼んでも意味合いは同じである。

金利が2%の時代、PERは18倍程度で、益利回りは5.5%、リスクプレミアムは3.5%だった。実際にリスクプレミアム(イールドスプレッド)3.5%を割り込んだ時は株価が急落した(2018年2月のVIXショック)。金利が0.5%ならリスクプレミアム3.5%を上乗せして益利回りは4.0%。PERは25倍まで許容できることになる。

理論的に株高を支える低金利は長く続く見通しである。FRBは8月下旬、臨時の米連邦公開市場委員会(FOMC)を開き、金融政策の新たな新指針を決めた。声明文に「当面の間は2%を上回るインフレ率を目指す」と明記した。一定期間の物価上昇率が2%を上回ることを容認する。これは日銀が採用している「オーバーシュートコミットメント」である。

3. 景気サイクル

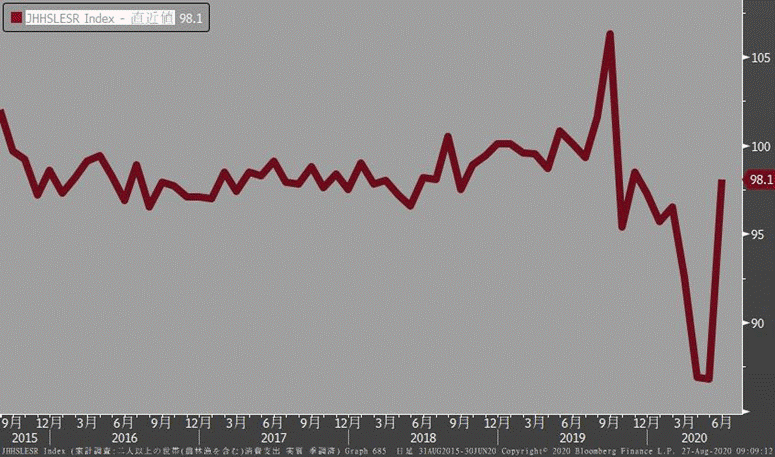

4~6月期の国内総生産(GDP)速報値は前期比7.8%減、年率換算では27.8%減。過去最大の落ち込みとなった。GDPの過半を占める家計の消費支出が大幅に減少した。しかし、政府の緊急事態宣言などを受けた外出や営業自粛の影響であることは明白で、需要そのものが消失したわけではない。一時的な供給ショックによる落ち込みだから、それがなくなればもとに戻るのは早い。実際に消費はすでに戻っている。6月の家計調査によると、2人以上世帯の消費支出は前月比で13%増。4ヶ月ぶりにプラスに転じ、比較可能な2000年2月以降で最大の上げ幅となった。この結果、水準はコロナ前を回復している。

その他、貿易統計、工作機械受注、鉱工業生産など軒並み景気回復を示す指標が相次ぐ。内閣府の「景気動向指数研究会」は、2012年12月からの景気の拡張期は18年10月に「山」(ピーク)を付けたと認定した。一方、日経センターが7月末から8月上旬に実施したアンケート調査で、33人の民間エコノミストのうち28人が景気の「谷」は5月だったと答えた。

仮に5月が「谷」なら景気後退期間は19ヶ月。戦後16回の後退のうち4番目の長さとなる。長いこと景気は後退局面にあり、コロナショックで大幅に下振れた4-6月は「最後のトドメ」みたいなもので、逆にそれがあったので一気に大底をたたきにいったようなものだ。つまり、いまは「景気後退は終わっている」のである。景気後退が終わっているなら、いまは景気拡大期に入っているということになる。

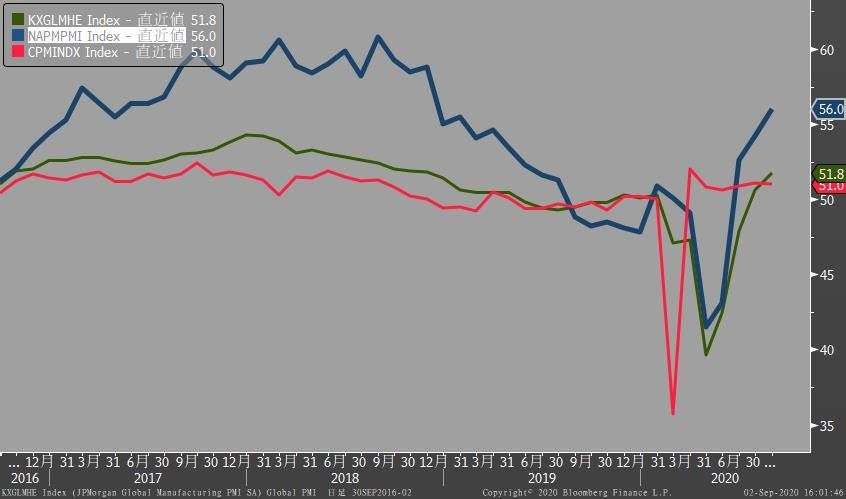

景気が7-9月期にV字回復する見通しは米国経済も同様だ。アトランタ連銀が算出するGDPNowによれば9月1日時点で28.5%成長が見込まれている。ISM製造業景気指数は、コロナ前はとっくに回復し8月の指数は2018年11月以来の高水準だ(図表3)。「2018年11月以来の」というところが見逃せない。ISMの前回ピークは2018年の夏であり、前述した通り我が国の景気の山は2018年秋であった。米国のISMがピークアウトするタイミングで日本の景気も山をつけていたことになる。そしてISMはそれ以来の水準に急回復してきた。これも日本の景気のV字回復を示唆するデータだ。

米国の景況感(ISM景気指数)は拡大の息が長く2018年夏まで続いたが、グローバルの景況感は2017年の末にはピークに達していた。コロナショックを含めると景気循環がビジュアル的にとらえにくくなるので下の図表4-1のグラフは2019年末で一度、区切ってある。

そして現状はグローバル製造業PMI、ISM製造業景気指数、中国製造業PMIのいずれもがコロナ前の水準に戻っている(図表4-2グラフ右上)。

経済規模の1位と2位の米国・中国とそれにけん引されるグローバルの景況感は改善し、その水準はすでにコロナ前を上回る。チャイナショック後の2016年から始まった景気循環は3年半程度で1サイクル回るかに見えたが、コロナでもう一段下振れした。しかし、結果的に底入れが半年程度遅れただけで、現在は新しい景気循環が始まっている認識だ。

4. 企業業績

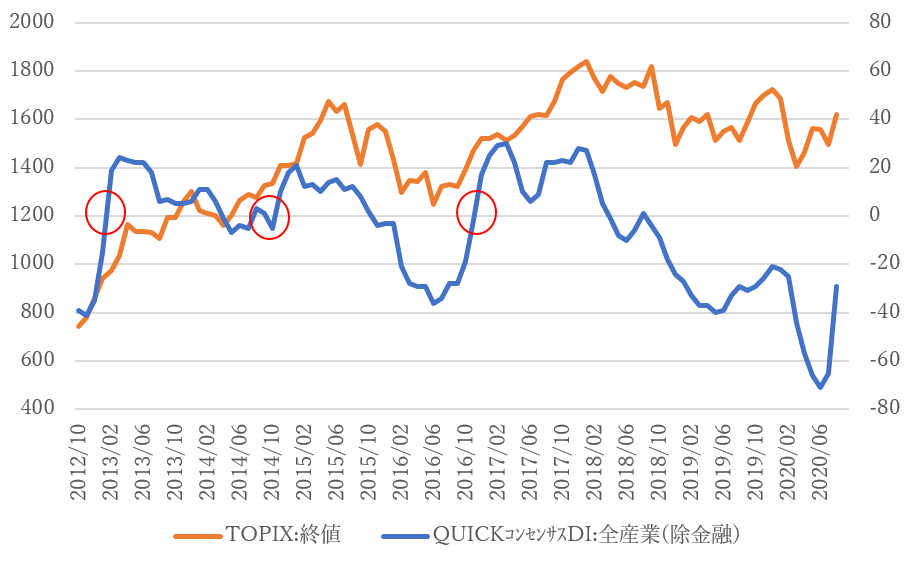

グローバル景気は回復期に入っている。我が国のエコノミストの多くが、すでに日本の景気は底を打ったとの認識を示している。そうした環境のもとで企業業績も改善に向かうだろう。QUICKが9月1日に公表したQUICKコンセンサスDI(8月31日時点)では業績の底入れ感が明確に示された。このDIはアナリストによる純利益の予想を3ヶ月前時点と比較し、3%以上上方修正した銘柄の比率から下方修正した銘柄の比率を引いて算出する。

DIはまだマイナス圏だが、モメンタムを考えれば早晩プラス圏に浮上することはほぼ間違いないだろう。DIがマイナス圏からプラス圏に向かう局面は企業業績の底入れ感が意識され、その後の大幅な株価上昇につながってきた。4-9月期決算発表はポジティブ・サプライズのラッシュになることをこのDIの急回復は示唆しているように思われる。

それでも業績回復に対する慎重な見方は多い。例えば、企業業績が以前の水準を取り戻すまでにITバブル崩壊では2年程度、グローバル金融危機では5年程度を要したという指摘がある。

しかし、今回の業績悪化局面をITバブル崩壊およびグローバル金融危機と比較するのはミスリーディングだろう。それらは二つともバブル崩壊によって引き起こされた景気後退局面だからである。バブルでかさ上げされた状態に、バブル崩壊後のどん底から戻すのは並大抵のことではない。それに対して今回は通常の在庫調整による景気サイクルの最終局面にコロナショックが重なったものである。景気サイクルのところで述べたように、コロナの下振れは供給ショックだから戻るのは早い。ITバブル崩壊では当然のようにIT企業が打撃を受けたし、グローバル金融危機では金融機関が壊滅した。

それに対して今回、IT企業はDXや5Gをけん引し、コロナ禍にあってもますます活躍の場を広げている。金融機関はまったく健全であり、資金供給の面で企業を支援している。状況が違い過ぎるので前2回の業績悪化局面は参考にならない。むしろコロナ禍で生まれた新たなニーズ、例えばリモートワークやヘルステックなどでビジネスが拡大する面もある。米国のGAFA+Mの好調ぶりがそれを雄弁に語るだろう。

5.政治

1)日本

おそらく間もなく誕生するであろう菅政権は安倍政権の単なる後継ではない。安倍政権がやり残したアベノミクスの負のレガシーを一掃する潜在力を秘めている。アベノミクス「3本の矢」のうち金融政策や財政政策は景気対策であった。金融を緩和したり財政を出動させたりして景気を刺激するものだ。それは短期的な景気循環を加速させたり落ち込みを軽減したりするには役立つ。しかし日本経済の潜在的な成長率を高めることにはつながらない。

それは成長戦略の役目である。成長戦略とは構造改革だ。短期的な景気対策ではなく、日本経済の基礎体力を底上げするような改革である(例えばコーポレートガバナンス改革などは安倍政権の重要な成果のひとつである)。既得権益にしがみつくひとたちを排除し岩盤規制を打破するなど規制緩和を進め、産業の新陳代謝を促す。日本経済の活力を高める改革がアベノミクスに期待されていた。そんな大仕事は多大な労力と時間を要するため長期政権でなければ成し得ないことである。安倍政権は憲政史上最長の政権になった。

本来であればもっと構造改革を進められたはずだったが、多くは未完のまま終わった。それをアベノミクスの負のレガシーと呼んでいる。では、史上最長の政権でも進まなかった構造改革が菅政権で成し得るだろうか。われわれは、可能性は低くないとみている。その根拠は菅氏自身が「日本の未来を築くためには、官僚をうまく使いながら国益を増大させるほかに道はない」との強い信念をもっているからだ。

これは菅氏の著書『政治家の覚悟』(文藝春秋企画出版)のサブタイトルが「官僚を動かせ」であることにも表れている。菅氏は総裁選出馬を表明した記者会見で「(省庁の)縦割りの弊害をぶち破って、新しいものをつくっていく。やり遂げていきたい」と語った。地域金融機関が多すぎるとの発言や携帯電話の料金への見解なども、すべて規制や慣行を打ち破って民間企業の健全な競争を促し、日本経済に新陳代謝を起こそうという意図だろう。

こうした首相と政権の思想が一つ二つと実を結び始めれば、おそらく外国人のマネーは押し寄せてくるだろう。コーポレートガバナンス改革で日本企業が変わると期待して入ってきたのとは比べ物にならない額の海外マネーが流入し、持続的な株高が到来するだろう。

2)米大統領選

現状はまったくの互角と見る。よってトランプ・バイデン、どちらの目もある。ただし、どちらに転んでもマーケットにとってのリスクは大きくない。トランプ氏が勝てば現路線の継続で不透明さがないのが市場にとってポジティブな点。増税もなく、経済・市場にフレンドリーな政権が続く(事実、トランプ政権のもとで米国株は最高値を更新してきた)。ただし、トランプ氏が選ばれた場合、2期目の終盤にはこれまでの大統領同様にレームダック化する可能性が高い。

仮にバイデン候補が勝った場合、増税リスクはあるが、コロナの影響が残るうちは経済に下押し圧力をかける政策をすぐに発動するとは考えにくい。一方、環境や気候変動に関するものも含め、インフラ投資の拡大は見込める。加えて、対中国ではトランプ政権同様、強硬的な態度は変わらないものの、関税については否定的なので見直される可能性があるほか、トランプ氏と比較すれば国際社会との協調姿勢は改善するだろう。よって、どちらが勝っても一長一短それぞれにあり、市場は大きな反応は示さないだろう。

6.リスク

1)FEDのスタンスの変化

日経平均が3万円に向けて上昇する根拠として最初に掲げたのが過剰流動性であり低金利であった。よってこの環境が変化する「兆し」が見えただけで市場は大きく動揺するだろう。2013年のテーパータントラム(いわゆるバーナンキ・ショック)の再来である。FRB高官の発言やFOMC声明文の表現の変化を丹念にウォッチして変化の「兆し」を見過ごさないことが重要である。

2)インフレ

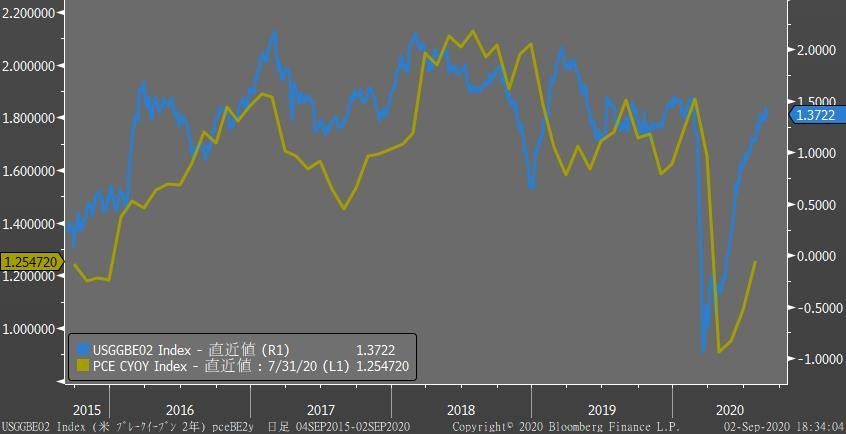

資産インフレはすでに起きている。モノのインフレ=物価上昇に波及するかどうかがポイントである。長年にわたって金融は超緩和的でありながら、世界的に物価が上がらない。ミレニアル世代の消費志向やインターネット経済の発展など様々な構造的ともいえる要因がある。しかし、経済の基本原理に立てば、大量の通貨供給で貨幣の価値が薄まれば反対にモノの値段が上がるはずである。「インフレはいつでもどこでも貨幣的な現象である」‐ ミルトン・フリードマンが語ったこの言葉はいまも生きているはずだ。市場はインフレ期待(予想)を高めている。米国債2年のブレークイーブンとコアPCEデフレータ(FEDがターゲットとするインフレ指標)の連動性は高い。インフレは高まるか。集合知(市場)はそれを示している。軽視するべきではない。

3)過剰流動性の巻き戻し

先進諸国のマネーサプライは昨年末から1割以上増加している。その大半は新型コロナの支援資金によるものであり、どこかで巻き戻しに入る可能性が高い。そのタイミングでは株価の上昇も一服するだろう。しかし、そもそも現在の株価は、マネーの増加ペースほどは上昇していない。ある程度縮小することは織り込まれているという見方もできる。

4)ゾンビ企業の倒産

パンデミック前から低収益の“ゾンビ”企業の存在は問題となっていたにも関わらず、現在の企業倒産は異常な低水準となっている。これらの企業の淘汰が金融正常化プロセスの中で顕在化する可能性がある。しかし、これらはいわゆる“オールドエコノミー”に属する企業が大半で、いずれにしても淘汰される分野である。むしろ企業倒産の増加も業界の新陳代謝を促す動きとして市場に歓迎される可能性もある。

5)コロナの再流行

現在の市場の前提は、感染者を低水準に抑えている間にワクチンか完成し十分に配布できるというシナリオだ。ワクチン完成前に新型コロナの爆発的流行が再発した場合は市場を冷やすことになるだろう。しかしそれでも、ワクチンの完成は時間の問題であり、目標株価達成が若干後ずれするだけで、構造的な変化にはならないと考える。

6)地政学リスク(米中対立激化等)

米中関係は、貿易摩擦から、政治面を含む包括的な問題に発展している。足元の台湾周辺海域での米中同時軍事演習なども火種の一つである。米国の大統領選後の動きも読めない。しかし、米中ともに正面切っての衝突は望んでいないだろう。万一、一時的な衝突があったとしても、これだけ貿易や金融面の連関性が高まっている中で、中長期的に断絶するという選択肢は双方ともに考えられない。

また、日韓問題やロシア、北朝鮮等の動きも気になる。しかし、米中問題に比べると、これらの動きは一時的な市場の動揺にはなっても、ファンダメンタルズに影響を与えるものにはならないだろう。

7)財政リスクの顕在化

先進諸国の大胆な財政政策は、世界経済の底割れを未然に防止し、早期の底打ちを促した。しかし残された財政負担は深刻なレベルに達している。パンデミック発生後、ソブリンの格下げも増えてきた。今のところ市場に殆ど影響は出ていないものの、財政悪化が今後の財政政策の制約要因となり、個人のマインドに影響を与える可能性は否定できない。あくまで可能性の低いテールリスクではあるが、意識しておくべきポイントだろう。

7.まとめ

未曽有の過剰流動性と低金利が相当期間継続する見通しが強い中では、株式等の資産価格に上昇圧力がかかるのは道理である。一方、コロナ感染が落ち着くにつれ経済活動も戻り、この先の景気・企業業績はV字回復する可能性が高い。いったんV字回復したあと、成長のペースは鈍化しようが、「大底をつけた=最悪期は過ぎた」ならば「この先は改善する」というシンプルな見方が徐々に大勢を占めるだろう。

コロナ禍という異常事態にあってそもそも企業業績の予想に厳密さは要求されない。加えて超低金利とあってバリュエーション(マルチプル)は高くなっても許容されるだろう。日米ともにいかなる政権となってもコロナ対策と景気対策の両立が当面のトッププライオリティとなるため、現状の市場にとってComfortableな環境は継続する。

われわれは日経平均が2021年度中(2022年3月まで)には3万円に到達するものと考える。