長期サイクルで考える新興国通貨投資の可能性

7月30日および31日に続き、9月17日および18日の米連邦公開市場委員会(FOMC)においても、米国は利下げを実施しました。世界的に見ても総じて昨年、2018年は利上げ局面でしたが、今年、2019年は打って変わって利下げ局面に転じています。

潮目を感じざるを得ない時はどうしても短期的な視点で見てしまいがちなものですが、今回は一旦落ち着いて長期的な視点でドルの方向性とそこから見えてくる新興国通貨投資の可能性について考えてみましょう。

長期サイクルに従えば米ドルは下落傾向

まず直近までのドルの長期的な推移について見ていくと、興味深い法則性を見出すことができます。

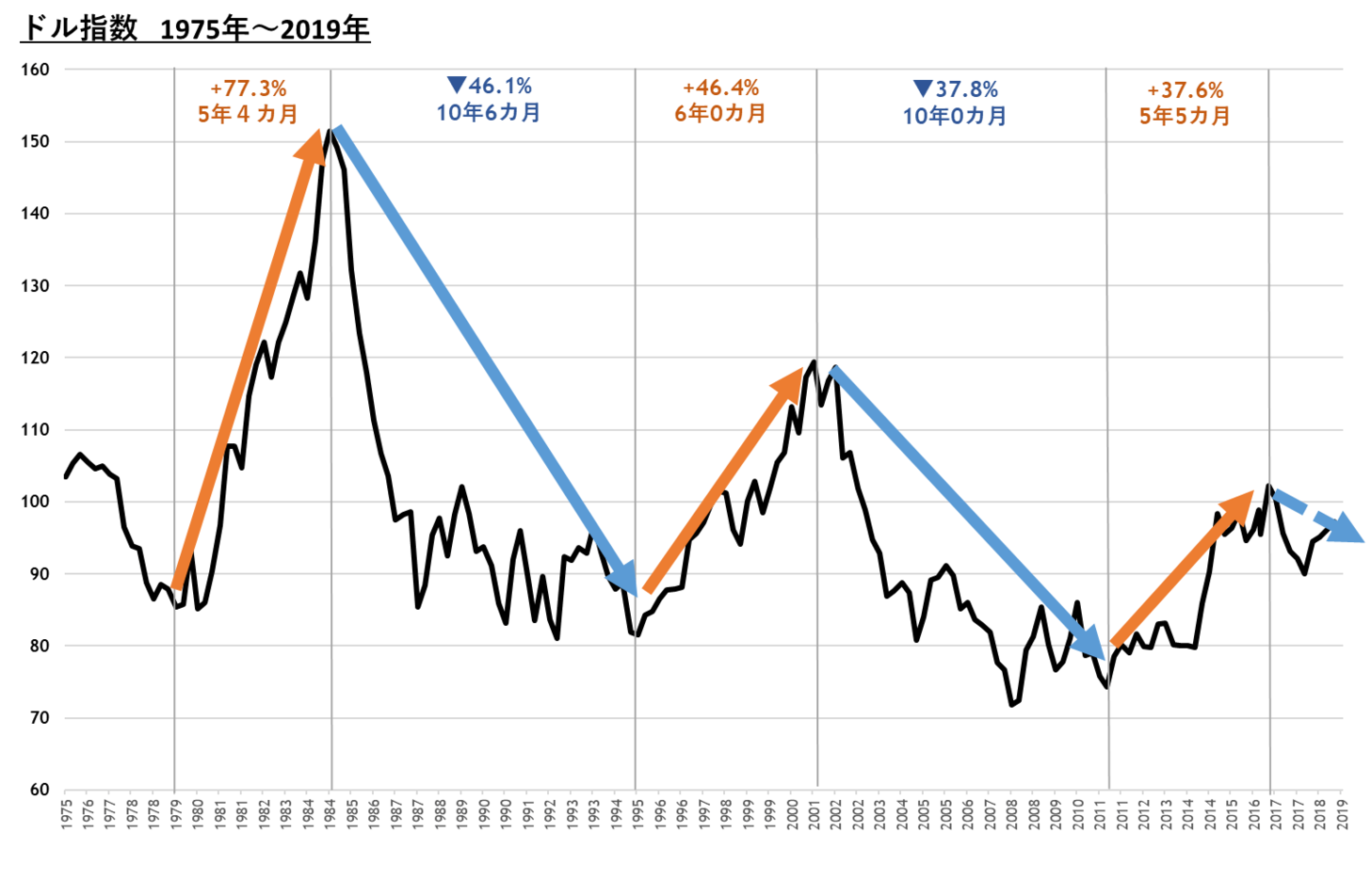

上の図表1は1975年~2019年、約45年間のドル指数の推移を表しています。ドル指数とはドルの貿易額に応じて各国の為替レートを加重平均した「ドルの総合的な価値」を示す指数のことです。

こちらをご覧いただくと、ドル指数は約6年間の上昇とその後の約10年間の下落を繰り返す傾向にあることが見て取れます。

約6年間の上昇と約10年間の下落、合わせて約16年間で上昇と下落が一巡することになりますが、この16年というのは奇しくも米国の大統領の任期に関係しています。

米国の大統領の任期は4年、3選禁止の規定がありますので2期満了まで務めると8年になり、共和党と民主党の二大政党の下で両党から選出された大統領が2期ずつ務めるとちょうど16年間ということになります。

おそらく大統領が代わるということは政策に大きな変化が生じる節目となりやすいため、上のグラフのようなサイクルを描いているのではないかと考えられます。

この法則性に基づいて見ていくと、ドル指数は2011年~2016年の6年間弱にわたる上昇局面を経て、2017年を境に下落局面に入っており、この下落局面はまだしばらく続くという見方ができます。

ドルと新興国通貨は逆相関になりやすい

それではドルがこの先、年単位で下落局面が続くのを前提とした場合、新興国通貨投資にはどのような影響があると考えられるでしょうか。

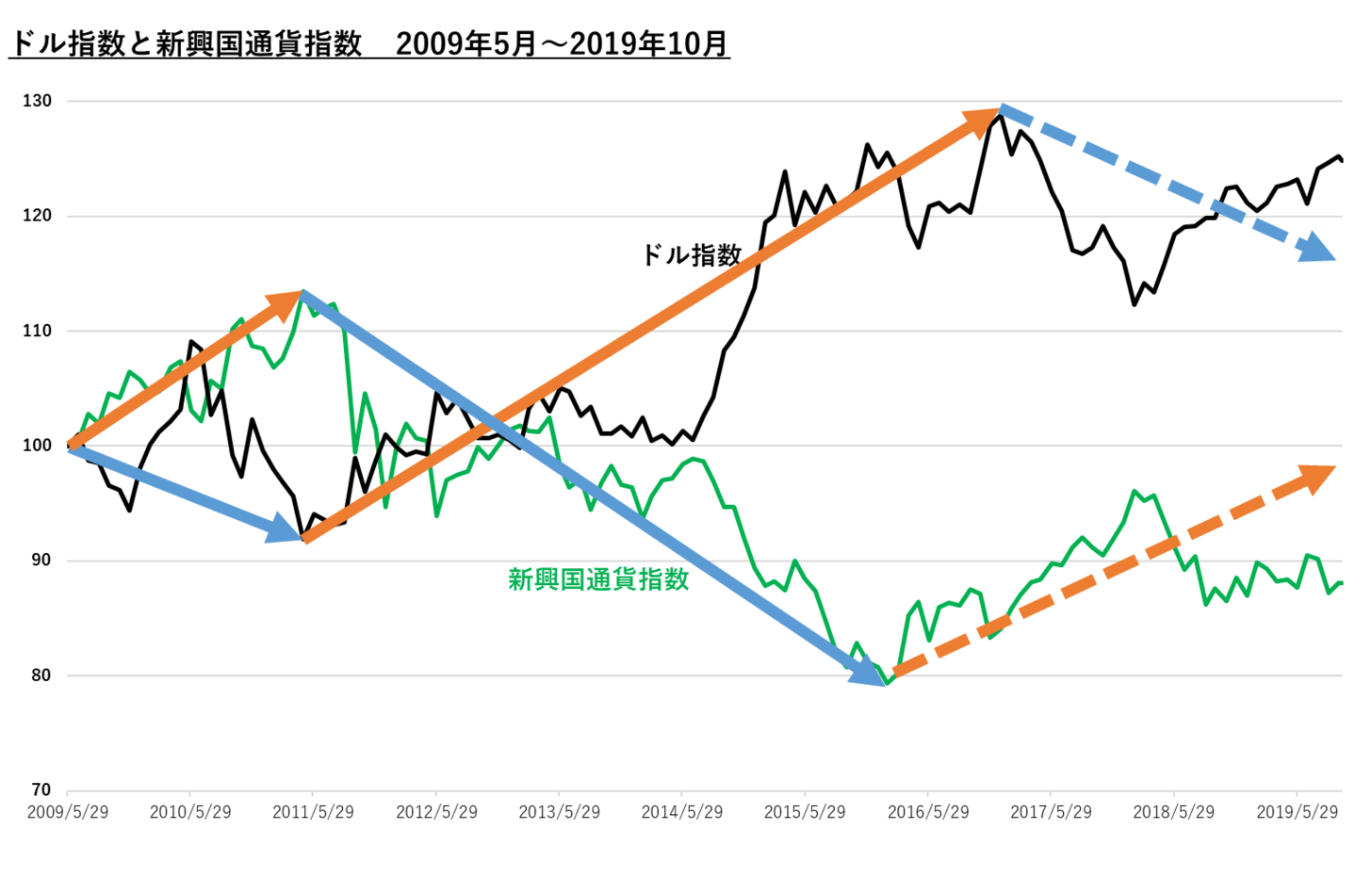

上の図表2は2009年5月~2019年10月、約10年半の期間でドル指数と新興国指数の推移を表したものです。ここでは2009年5月29日を100として対比しています。

短期的には相違があるものの、長期的にはドル指数と新興国通貨指数は逆相関、つまり一方が上昇すればもう一方が下落するという反対の動きをしているのがお分かりいただけるかと思います。

そうすると、先ほどの問いに対する答えとしては、ドルがこの先、年単位で下落局面が続くのを前提とした場合、新興国通貨は長期的に投資妙味があるということができるでしょう。

新興国通貨と一口に言っても国ごとに経済情勢や財政状態、政治動向等が大きく異なりますので一括りにして論じるのは少々乱暴なところもありますが、ひとつの見方としてご参考いただければ幸いです。