米国株式市場でダウ平均は3日ぶりに反発したが、一時は300ドルを超える下落となった。ISM非製造業景況感指数が52.6と、2016年8月以来の低水準となったことを受けて景気の悲観論が強まった。ただ、その前の2日間で800ドル超も下げ、200日移動平均にワンタッチしたことから押し目買いが入った。200日移動平均は市場が低迷していた8月、底値形成期に下値支持線となった水準だ。

今週の急落は1日に発表されたISM製造業景況感指数の悪化がきっかけだ。製造業に続いて経済の大部分を占める非製造業も悪化したことで追加緩和期待が台頭、それが株式相場の反発を支えた。

しかし、僕は、事はそう簡単ではないと思う。これまでFEDは市場の要求に屈して2回利下げをした。それで市場には一定の満足感が得られ利下げ打ち止め機運も出ていたはずだ。ここからさらにカードを切るのは相当慎重にするべきだ。

確かに景気は悪化している。それは製造業の景況感が悪いとか、そういうことではなく、9月6日のレポートで指摘した労働市場のピークアウト感が顕著になってきたことだ。振れの大きなNFPではなく、ISM非製造業景況感指数の雇用指数が完全に下抜けた。今回の景気循環のなかで最低である。非製造業は全米の民間雇用の9割を占める。追って、政府の雇用統計も悪化してくるだろう。

そうしたなかインフレの懸念が高まっている。ISM製造業景況感指数の10年ぶり悪化ばかりが喧伝されるが僕が注目したのは仕入れ価格の上昇だ。内訳のなかでは最大の変化幅。仕入れ価格指数自体はまだ50以下で価格の低下が続いているが変化率が鈍化に転じた。来月は50を超えてくるかもしれない。

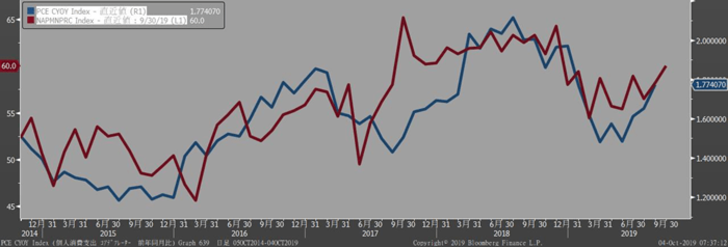

ISM非製造業景況感指数でも価格指数は上昇した。再び60に乗せてきた。経済の太宗を占める非製造業の価格指数はFEDがウォッチしているコアPCEデフレーターとの相関が高い。

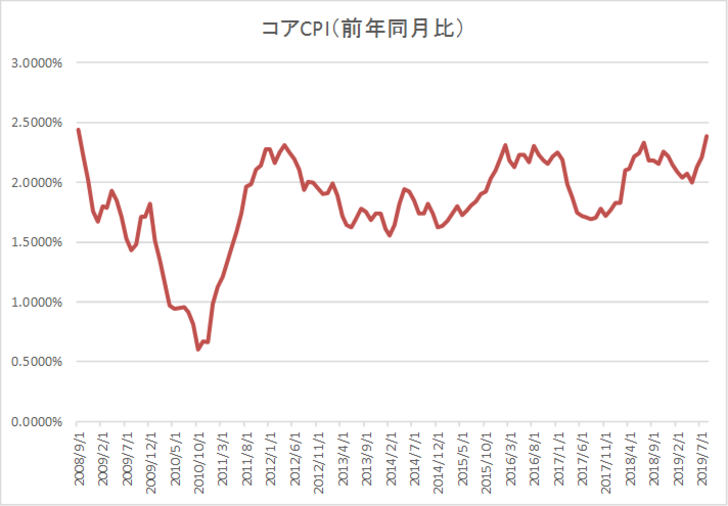

8月のコアCPIは前年同月比2.4%と1年ぶりの高さと報じられたが、下2桁までみれば実に2008年以来の高い伸びだ。

至るところでインフレの上昇が目立つが背景は対中関税だろう。関税引き上げで中国製品が値上がりすることによるインフレは、ちょっと考えれば誰もが思いつく話である。第一弾、第二弾の段階では米国経済に与える影響が軽微にとどまりインフレが高まらなかったが、第3弾の2000億ドル分が今年5月から25%になった。それがさすがにじわりと来ているのだろう。今後ますます関税が上がったり発動されたりしてくる。その分の価格転嫁が進む来年には誰も想像していなかったインフレ率になる可能性が高いと思う。

そうなったら利下げどころの話ではない。労働市場のピークアウトも来年には明らかになるだろう。本来、景気が弱ければインフレ圧力も弱いものだが、今回のインフレは景気とまったく関係ない貿易戦争によって引き起こされている。ディマンド・プルではなく、まったく余計なコストプッシュ・インフレである。人災といっていい。下手をすると景気減速下のインフレという「ミニ・スタグフレーション」に陥るリスクさえある。

年内はまだいいだろう。「パウエル・プット」が相場を支えることもあるだろう。だが、来年になったらそんなことは言っていられないだろう。米国株は年内の戻ったところで、いったん利益確定も考えたい。