このレポートのまとめ

- FOMCでは予想通り0.25%の利下げ

- 打ち止め感が出た

- 市場参加者の見方とFRBメンバーの見方がサヤ寄せした

- 1995年~1998年の状況に酷似

- あのときは買い場だった

FOMC終了

9月18日に連邦公開市場委員会(FOMC)が終了しました。大方の予想通り0.25%政策金利が引き下げられ、フェデラルファンズ・レート(略してFFレート)は2.00%になりました。

経済予想サマリー

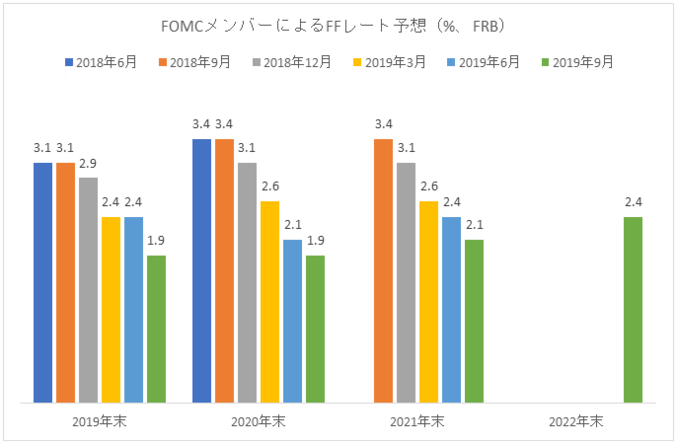

FOMC声明文とともに発表された経済予想サマリー(SEP)では今後のFFレートの推移に関し、米連邦準備理事会(FRB)メンバーが次のようなコンセンサス予想を持っていることが明らかになりました。

つまり2019年末のFFレートのコンセンサスは1.9%、2020年末も1.9%というわけです。

今回FFレートは2.00%に引き下げられたわけですから、2.00%と1.90%ではほとんど差がありません。言い直せばFRBメンバーは「そろそろ利下げは打ち止めにしよう」と考えているわけです。

市場参加者の見方

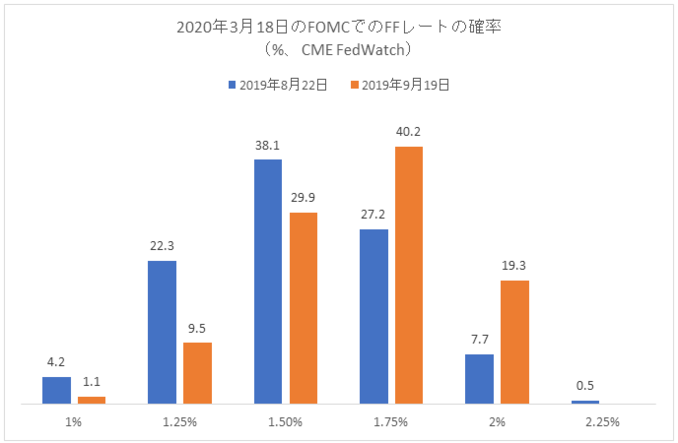

一方、市場参加者の方でも今後のFFレートの行方に関しては大きなコンセンサスのシフトがありました。CME FedWatchによると次回の10月30日のFOMCでは利下げはなく、12月11日に0.25%の利下げで1.75%となったところで一旦利下げは打ち止めになるというコンセンサスになっています。

その証拠に今から半年先、つまり2020年3月18日のFOMCでのFFレートの確率は1.75%が40.2%(オレンジ色)となっています。

1ヶ月前(青色)に比べて、山全体がグッと右にシフトしている点に注目してください。これはFFレートが急激に下がるだろうというかつてのシナリオが大幅に軌道修正され、景気悲観論が後退したことを示唆しています。

FRBメンバーのコンセンサス予想が1.90%、市場参加者のコンセンサス予想が1.75%ということなので、両者の意見の相違はずいぶん縮まったわけです。

すると今回の利下げサイクルでの利下げ回数はFRBメンバーのコンセンサス意見では2回、市場参加者のコンセンサス意見では3回です。これは1995年から1998年頃にかけて起きたシナリオに酷似しています。あのときの利下げ回数は3回でした。

1995年~1998年の状況に酷似

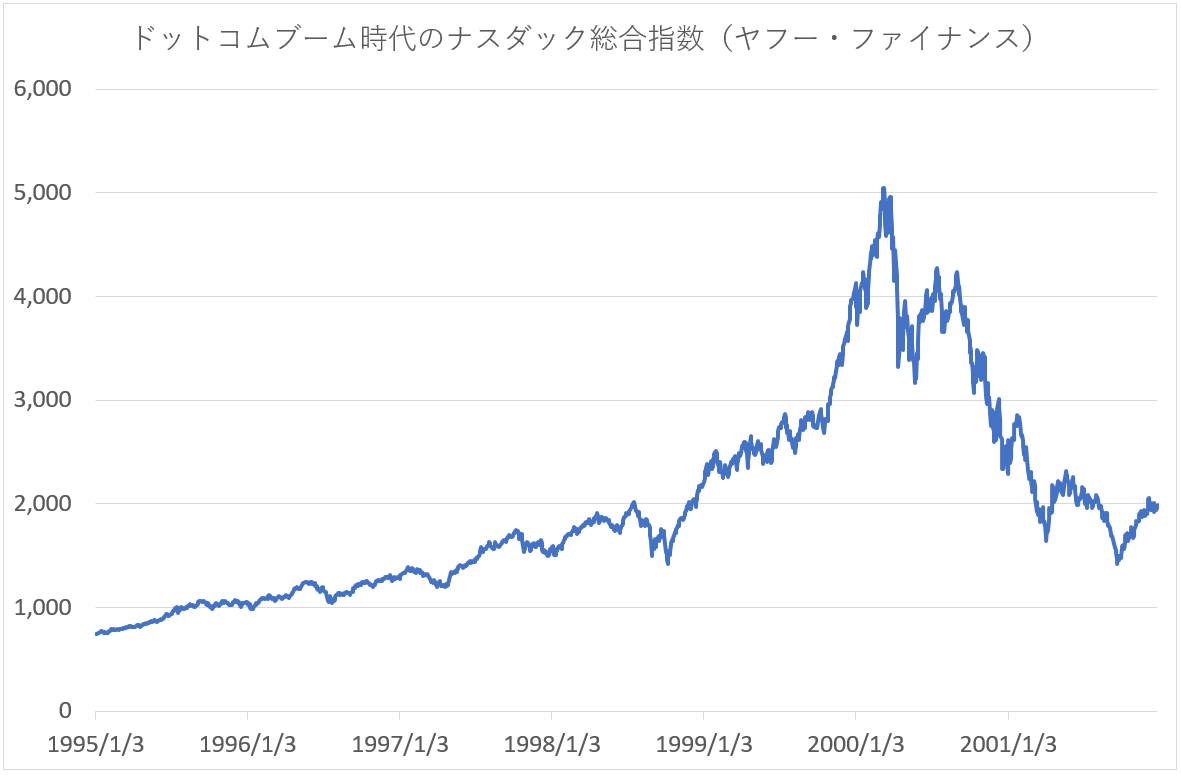

当時の株式市場がどういう動きをしたか?を振り返ってみると、素晴らしい強気相場でした。とりわけナスダック総合指数は折からのドットコムブームで、利下げが開始された1995年からピークの2000年までに5倍になりました。

当時は世界を見回すとアジア通貨危機、ロシア・ルーブル危機、日本で金融機関が次々に破綻するなど世界情勢は決して良くなかったです。その中でアメリカだけが一人勝ちする構図でした。これは現在の構図とよく似ていると思います。

まとめ

FOMCでは予想通り0.25%の利下げが発表されました。今後の利下げについては「打ち止め感」が出ています。これは1995年から1998年にかけてのFRBの手綱さばきを彷彿とさせます。あのとき米国株はとてもパフォーマンスが良かったです。今回もそうなるとは言い切れませんが、当時との類似性には気を配るべきだと思います。