・27日、厚生労働省が5年に1度の「年金財政検証」を公表、長期的な支給の試算結果が示された。将来の年金額の現役所得に対する割合=所得代替率は、現在より2割弱低下。それでも、現役所得の50.8%の年金が給付されるとし、政府の決めた“現役の5割維持”という最低線は確保。

・一方、経済成長ゼロのケースでは、所得代替率は5割を下回る見通し。さらにマイナス成長でも現行の年金制度のままという前提では、財源の一部である国民年金の積立金が枯渇し、所得代替率は36~38%まで低下するという厳しい試算となっている。

・対策として、非正規労働者等の厚生年金加入、支給開始時期上限の繰り下げ等が考えうるが、いずれにせよ、今の経済環境を前提とすれば、徐々に所得代替率は低下すると考えるのが現実的。

・このため、なるべく長く働けるよう体力を温存しつつ、安定的な運用も必要となるだろう。例えば、バランス型の積立投信、格付BBB以上・期間10年以上の長期債券、減配リスクの低い高配当株、高質物件を保有するJ-REIT等、インカムゲイン中心の長期投資を検討したい。

5年ぶりの「財政検証」発表:景気見通しは現実路線に

27日、2014年以来5年ぶりの財政検証の結果が厚生労働省から発表された。これは、政府が、将来受け取れる年金額の試算を示すことで、不確実性を少しでも減らそう、という試みである。2009年からスタートし、今回は3回目の検証となる。

前回2014年の検証結果は6月に発表されたが、今回は金融審議会の年金2000万円不足問題が勃発したことや選挙日程などから、8月にずれ込んだ。

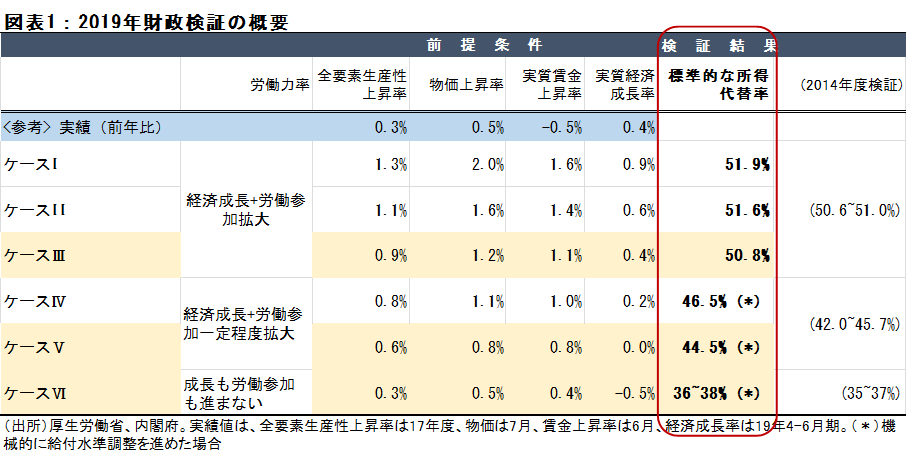

給付水準は、前回同様、経済のシナリオごとに試算されている(図表1)が、前提の大半は楽観的と言わざるを得ない。例えば、全要素生産性が中間ケース(「ケースⅢ」)以上のレベルになる確率はわずか19%という見立てもある(日経新聞、小黒一正法政大教授の試算)。

そのようなケースですら、現役時代の手取り収入に対する年金額の割合=所得代替率は50.8%とされた(給付水準調整終了後)。現在の所得代替率は61.7%となっており、それより2割弱低い水準である。政府が約束している「50%」の最低線は確保できるものの、今後徐々に低下していくことが示されている。

一方、経済成長ゼロのケースⅤでは、所得代替率は5割を下回り、最も悲観的なシナリオであるケースⅥでは、2052年に財源の一部である国民年金の積立金が枯渇。現役世代の保険料を全額高齢者の年金給付に充て、かつ所得代替率は36~38%に低下するという厳しい結果が示されている。

なお、ケースⅣ~Ⅵは、機械的に今の枠組みを当てはめて試算したものであるが、実際には、所得代替率が50%を切る見込みになった場合には、制度を見直すので、この通りになるわけではない。

では、どのような対策がとられるのか。まず、非正規労働者等の厚生年金加入を促し、年金財政の規模を拡大することが考えられる。あるいは、公的年金支給開始年齢の繰り下げ。現在は、60~70歳の間で選べるとされているが、この上限年齢を繰り下げ、75歳までの間で選べるようにするという案である。さらに、多数派ではないが、マイナス成長時には給付の実額も減額すべき、という意見もある。現在の年金は、経済成長に応じて上下動するが、原則として、低成長になっても年金の実額が減らされることはない。高齢者の生活に配慮したものだが、その分財政は厳しくなっていることから、若干の支給額の減額もありうべしとする考え方もある。

給付額は低下方向。長期のインカムゲイン中心の投資を

足元では、世界的に景気減速が懸念されている。年金制度自体は、さまざまな施策をとることで維持されるだろうが、やはり、給付額は低下方向にあると考えるのが現実的である。政府は、より長く、より多くの国民が働き続け、年金保険料を広く徴収するとともに年金給付の時期を遅らせるような仕組みづくりに着手しつつある。確かに長く快適に働き続けることは理想ではあるが、そのためにも、体力を温存しつつ、長期的かつ安定的な運用を行うことが必要となるだろう。例えば、バランス型の積立投信、格付BBB以上・期間10年以上の長期債券、減配リスクの低い高配当株、クオリティの高い大都市物件を保有するJ-REIT等、インカムゲイン中心の長期投資を行うことで補完することを検討したい。