米ドル/円の目先は21日移動平均線をクリアに上抜けるか注目

先週6月28~29日の日程で開催されていた大阪G20サミットは、自由貿易の促進などを盛り込んだ首脳宣言「大阪宣言」を採択して閉幕しました。最大の焦点となっていた米中首脳会談は、5月初旬から中断されていた貿易協議を再開することで一致し、米国向けの中国製品に対する追加関税の発動もとりあえずは見送られることとなりました。

やや消極的で無難な幕引きといった印象もないではないものの、緊迫化するイラン情勢にG20各国が強い関心を示していることを確認し、閉幕後の会見に臨んだトランプ米大統領が米企業によるファーウェイへの部品販売などを認める考えを示しました。これらのことが週明け以降、市場のリスク回避ムードを一旦後退させることに大いに貢献すると見ていいものと思われます。

もちろん、大阪G20サミットが無難に執り行われることに市場が一定の期待を抱いていたことも事実で、その実、先週6月29日には米ドル/円が一時107.90円処まで上値を伸ばす場面もありました。

一方で、ユーロ/米ドルは戻り一巡の展開となっており「米政府による対中追加関税が発動された場合には、年後半に向けて米景気が停滞に向かう」との懸念に伴うドル安の流れは、ひとまず一服する可能性が高いと見られます。

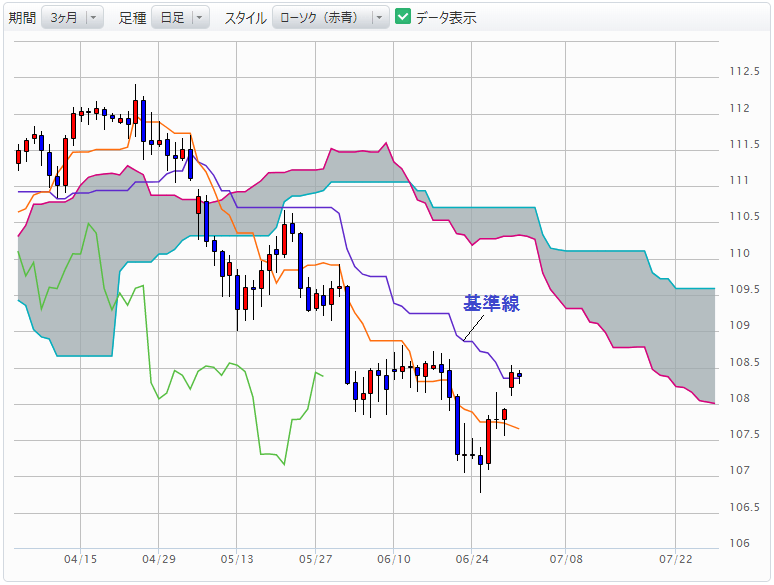

週明け以降は、さしあたって米ドル/円を買い戻す動きが先行し、目先的にはこれまで上値の重しとなっていた21日移動平均線をクリアに上抜けるかどうかが注目されます。それは、ほぼ同時に4月下旬から形成されてきた「下降チャネル」を上放れるかどうかということでもあり、相当に重要なポイントと言えます。

さらに、節目の108円処から日足の一目均衡表の「基準線」をクリアに上抜けるような展開となれば、まずは6月11日高値の108.80円処が意識されやすくなるものと見られます。

「過度な米利下げ観測」へのけん制も軽視できない

もっとも、先週行われたビッグ・イベントを通過したことで、当面はあらためて7月の米連邦公開市場委員会(FOMC)に向けた米利下げ観測の盛り上がりや足下の米経済指標の結果などに市場の関心が向かいやすくなり、ドルの上値が自ずと限られる可能性もないではありません。

もちろん、足下で「市場の米利下げ観測は少々行き過ぎ」という可能性も考慮したうえで慎重に判断して行くことが重要でしょう。

既知のとおり、先週25日に講演した米連邦準備理事会(FRB)のパウエル議長は「金融政策は短期的なセンチメントの変動に過剰反応してはならない」と発言し、市場の過度な利下げ観測やそれに伴う圧力をけん制しました。また同日、米セントルイス連銀のブラード総裁は「50bpの利下げはやりすぎで25bpの利下げが望ましい」などと発言していました。

ブラード氏は6月のFOMCで唯一、政策金利の据え置きに反対(=利下げが適当と主張)した人物です。そんなハト派の急先鋒が「市場の一部にある過度な米利下げ観測は行き過ぎ」としていることは決して軽視できないと考えます。

ユーロ/米ドルは戻り一巡するも未だに上値は重い

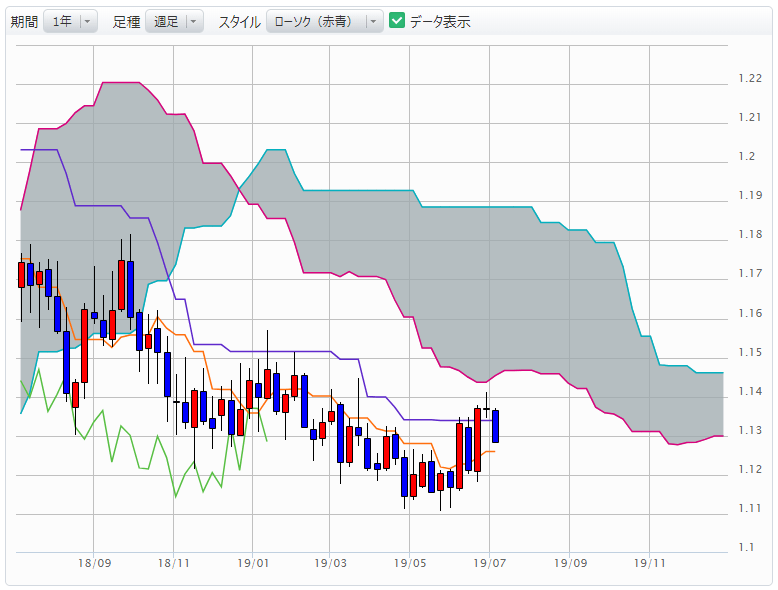

前述したとおり、足下でユーロ/米ドルが戻り一巡となっていることも見逃せません。ユーロ/米ドルの週足ローソクは、目下のところ一目均衡表の週足「雲」下限と62週移動平均線に上値を押さえられる格好となっており、そこからの上値は相当に重いと考えざるを得ません。

今後、1.1350ドルをクリアに下抜ければ、まずは4月安値と5月安値による「ダブル・ボトム」完成から6月高値までの上げ幅に対する38.2%押し~半値押し(=1.130ドル処~1.125ドル処)の水準まで調整する可能性もあると見ます。