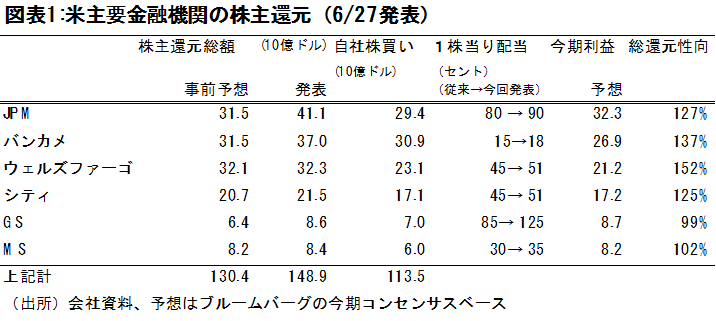

・6/27にストレステストの結果が発表され、大手行が株主還元強化を発表した。JPモルガン、シティG、ウェルズファーゴは、それぞれ2~3兆円の自社株買いと10%を超える増配を行う。

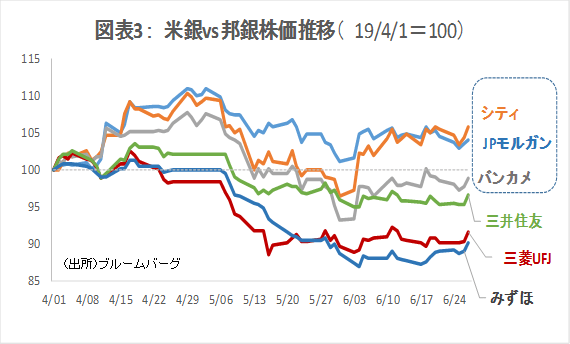

・金利は日米で連動していることから、セオリー通りなら日米銀行ともに下落してもおかしくないが、足元で日米銀行株価は逆行。邦銀が弱い一方で、米銀の底堅さが目立つ。

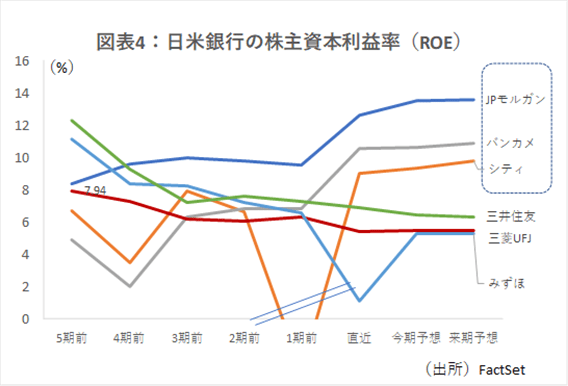

・連動が崩れているのは、こうした株主還元の差が大きい。加えて、米銀は国際分散や手数料収益で、低金利でも収益が上げられている。今後も日米銀行のROE格差は一層拡大しそう。金利低下の悪影響を織り込み過ぎている面もあることも考えると、米銀には引き続き強気スタンス。

米銀がストレステストの結果を発表:全員合格で株主還元強化

FRB(米連邦準備制度理事会)は、6/27、米大手18行のストレステストの結果を発表した。先週発表した一次テストに次ぐもので、資本政策全般の“お墨付き”を得るための年次プロセスである。

この結果、ドイツ銀行等の外国銀行の出先機関を含めた全行が合格した。

その直後に、各行が新たな資本政策を発表したが、自社株買いはそれぞれ200~300億ドル=2~3兆円にも上った(図表1)。増配分も合わせた総還元額は、事前の市場予想を上回り、大手金融機関合計額は1,500億ドル=16兆円となった。

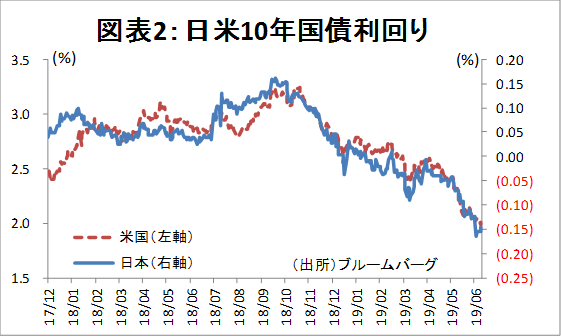

銀行株価は、金利と連動する傾向にある。金利が上昇すれば、その分収益が上げやすいためである。そして金利は、日米で連動しやすい(図表2)。ということは、邦銀株と米銀株は相応に連動するはずだが、過去3か月で見ると邦銀の弱さが目立つ(図表3)。

これは、米銀は、自社株等株主還元に積極的であり、利益があまり上がらなくてもROEの分母である資本があまり膨張しないような施策を打っていることが一因である。しかも、利益の面でも、手数料の比率が高く、国際分散も図られていることから、金利に相対的には影響を受けにくくなっている。

今後の見通し:銀行株を買うならやはり米銀

邦銀は同様の自社株買いはできないのか。邦銀も三菱UFJの自社株買いなど今後若干は拡大する可能性もあるが、日米で比較すると、利益水準も資本比率も米銀が優位である。しかも邦銀では、今後、収益源の多様化・強化のための海外投資やシステム投資が米銀以上に嵩む可能性があるため、資本をおいそれとは社外流出できない。このため、日米銀行のROE格差は一層拡大するとみられる(図表4)。

7月のFOMCでは、10年余りぶりに政策金利が引き下げられる可能性が高い。政策金利の引き下げは米銀にとっても収益上は当然マイナスである。ただ、現在市場が織り込んでいる「年内3回程度」の利下げはやや前のめり過ぎの感がある。今後こうした市場の観測は修正される可能性があるだろう。

少しの利下げで景気が回復するなら、貸出や手数料ビジネスにとって悪くないシナリオである。日本ではなかなか難しいが、米国ではそれが実現する可能性が高い。相対的には米銀株に引き続き強気スタンスである。