個人投資家も参加できるインフラ投資がある

インフラ投資とは、社会や経済が機能するために必要なインフラ施設やサービスに投資を行うことである。これまで、主に不動産を対象とした実物投資の発展形として、長らく試行錯誤が繰り返されてきた。この5年間においては、個人でも参加可能な上場インフラ制度が拡充されるなど目覚ましい発展を遂げてきた。

概念としてのインフラ投資を考えるに、事業の地域、開発段階、投資手法といった観点でそれぞれ異なった投資の特性があるため、大枠での議論には相当の時間を要するものである。しかし、現在は、個人投資家が取引口座等を持っていれば即日にもインフラ投資ができる。

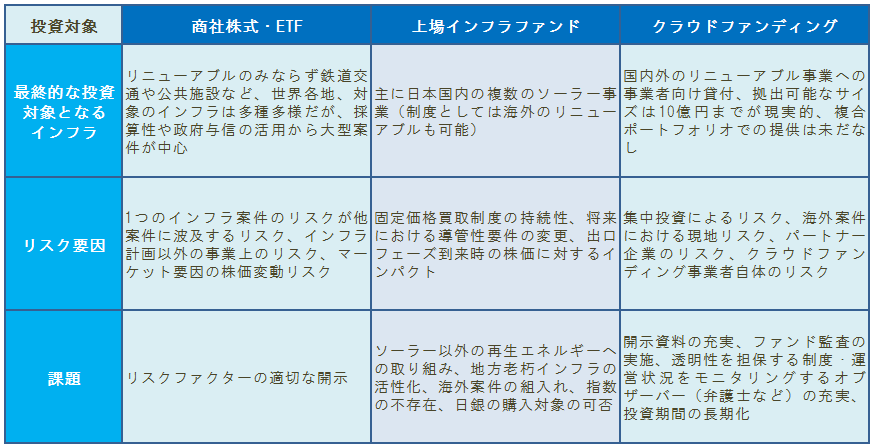

そこで、日本の個人投資家がアクセス可能な主なインフラ投資、またはそれに近いエクスポージャーの取り方を以下に掲げてみた。

ご承知の通り、大手商社の投資手法は世界各国の大型インフラプロジェクトについて、日本や現地の政府与信を活用した上で丸ごとテイクオーバーしてしまう非常にダイナミックなものである。いわゆる、大手商社の株式かそれらをテーマにしたETFや社債を買うことで、間接的には海外インフラ事業に関するエクスポージャーを持つとは言えるだろう。

上場インフラについては、J-REITよりも仕組債らしい側面があり、現在では制度の安定性から主に太陽光発電事業の固定価格買取制度に根差した設計がなされたものである。現在6銘柄が国内上場しており、市場規模は700億円(2019年3月末現在)に近付いている。この規模になってくると、個人投資家だけでなく、適格機関投資家や年金基金も参加していることが推定される。

小水力発電もインフラ投資の対象に

一方、クラウドファンディングでは、ソーラー事業者のほか、バイオマス発電事業者へのファイナンスを企図したものまである。しかし仕組みとしてはまだ黎明期であり、さらには2018年後半には複数の事業者において貸付先の匿名化に乗じた不正流用等の不祥事が露見しており、業界自体の佇まいが問われるに至った次第である。

このような段階なので、インフラ関連投資については然るべきラベリングや自主的なガイドラインの擁立はなされていない。肌感としては、あくまで既存のクラウドファンディングの領域に、インフラ関連事業者向けの投資案件がクロスオーバーしてきたというのが現在のステージではないだろうか。

尚、弊社クラウドクレジット株式会社では、インフラ事業を直接ハンドルするSPVの投資持ち分に対する投融資の参加機会は提供していない。弊社のような公募型のクラウドファンディング方式によるファンドレイズでは、最終的な募集金額(≒プロジェクトへの拠出額)が確定できず、コミットメントも難しい。弊社のファイナンスが不足したことが原因でプロジェクト全体を延期や中止するわけにはいかないことからも、現実的な選択肢ではないと考えられる。

また、投資対象の広がりについて、弊社の直近のケースでは「小水力発電」というものを追加している。これは、ソーラーホームシステムをPAYG方式(Pay As You Go、使った分だけ料金が発生する方式)の事業者や、太陽光パネルのEPC(Engineering, Procurement and Construction、建設エンジニアリング会社)のようないわゆる「ソーラー系」から離れた、新たな領域での発電事業に対する投資機会である。

小水力発電は、河川の流量と重力を活用した環境負荷が低い、持続可能な発電方式の一種である。ちなみに、ファンドで募集した資金の用途は施設が本格稼働するまでの「繋ぎ」の運転資金のファイナンスであり、長期の貸付を前提としたものではない。

また、最終的な返済原資は、日本政府の2国間クレジット制度(Joint Crediting Mechanism:JCM)という、インフラの稼働確認後にプロジェクトへ交付される日本政府の補助金がターゲットとなっている。

昨年来、他事業者で発生した一連の不祥事を考えると、ここまで説明してもまだ説明しきれていないのではないかと思うくらいである。事業者が自ら可能な限りのディスクローズと可能な限りの返済原資の確保を行わない限り、日本の投資家の皆様の間に漂っている疑念は解消されないであろう。

また、直接投資となることが必ずしも優良な投資機会となるとは限らないことにも言及したい。インフラプロジェクトへの出資は概ね非遡及融資(ノンリコース)となるが、このような場合、その持ち分は当該インフラ事業からの収益のみを返済原資のアテにすることとなる。

海外インフラ事業関連の商品設計は複雑ではあるが…

弊社の主なリニューアブル事業系の商品は、事業者本体か、インフラプロジェクトのJV(ジョイントベンチャー)の持ち分を有する企業への貸付となるため、プロジェクトが変調を来したとしても、貸付先企業による返済を期待するものであることから、1つクッションが挟まるということになる。

「プロジェクトの進行の不調=返済停止」に直結するものではないということだ。

特定の地域では現地金融機関の融資方針が殊に保守的な場合がある。極端なケースでは借入額の2倍近い価値の担保拠出を要求される場合があり、ある程度の資産を有していながら、そうした商業銀行の態度や手続きの手間を嫌って弊社のファンディングを打診してくる事業者は世界中にいる。

このように事業者自身の実質的な返済能力が期待できるケースもある。そのため、海外の単一インフラ事業そのものの成否と個人投資家の持ち分をダイレクトに連動させるより、事業者への貸付というインフラ事業に対して間接的なエクスポージャーを取る方が、弊社としてもコントロールが効きやすい。現時点では個人向けの金融商品としては適切であるように思われる。

パワフルな経済成長下での活発な需要を背景とした資金ニーズと、現地の信用制度の欠如、というアンバランスな領域を中心に、日本の投資家の皆様のリスク許容度合にみあう、新たな投資機会を提供していきたいと考える次第である。

執筆者:クラウドクレジット編集チーム

寄稿テーマ:Money Adventure to Frontier