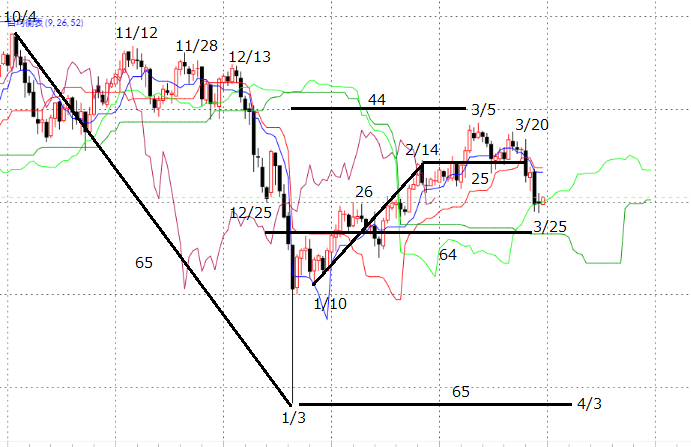

前回のコラム「米ドル/円、3月25日安値の妥当性」では3月25日安値の下げ止まりの妥当性について述べ反発する場合、続落する場合にどうとらえるかについて述べました。

反発の場合は転換線、基準線を上抜けるかどうかが問題です。基準線を上抜けるようならば、2月14日からのモミアイ継続の可能性が今一度出てくることになること、つまり2月14日から31日目(1月3日から2月14日まで31日の上昇)3月28日、44日目4月16日が大事となります。

しかしながら、日足転換線は受動的には4月1日まで変化はないため、変化日までの上昇を考えるよりは基準線、転換線までの上昇を勘案する他ないこととしました。しかし、実際の変動は3月28日わずかながら押したものの、基準線を上抜く上昇となっています。

2月14日起点のモミアイ相場継続と、1月3日安値からの上げ三波動継続の可能性が出てきたことになります。しかし、目先においては4月3日変化日が控え、まずはその反応が試されることとなります。

4月3日は1月3日安値から65日目、2018年10月高値から1月安値までの下落日数65日に見合う変化日ですが、三波動構成、モミアイ起点からの時間(現時点では2018年12月25日、および2月14日からの基本数値、対等数値が大事、12月25日起点のモミアイ相場の節目としては3月25日安値で一応経過した形になっている)ともに時間関係が合いません。

しかしながら、週足均衡表では相場実線と先行スパン上限が近接しており、4月3日及び3月25日安値から9日目の4月4日は値段によっては注意する必要があります。

今回は4月変化日の整理を主としますが、それに先立ち各均衡表の整理をしておきましょう。

各均衡表を整理

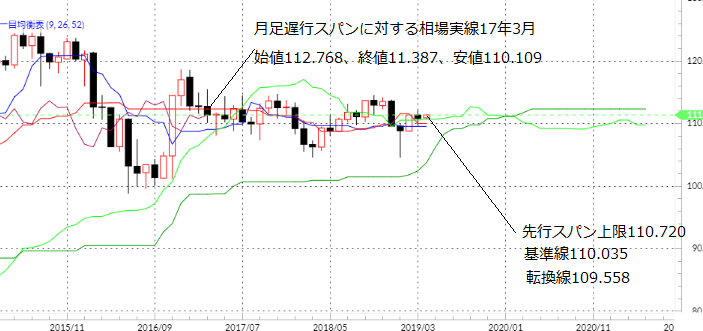

月足

月足相場実線は先行スパン、基準線、転換線を超えていますが、遅行スパンの好転はしておりません。

また基準線と転換線の位置関係も悪化の状態であり、好転のためには2017年3月高値に達する上昇力が必要です。ただし1月陰線の下髭を綾とみるならば、転換線は111.708円で好転状態ではあるのです。

111.708円水準を超えるかどうかも大事なので記憶しておいてください。

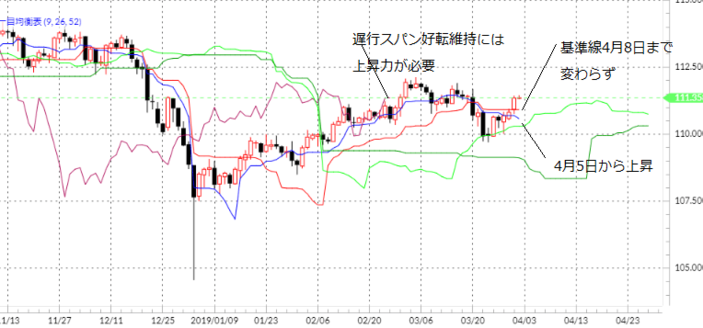

週足

週足均衡表では、今週転換線が110.782円まで受動的に上げてきましたが、来週もわずかながら上昇し横ばいとなることが予想されます。基準線は、4月中は109.387円で動きません。いずれも下げるケースでの目安となりますが、問題は先行スパンとの関係です。

今週の実線に対する先行スパン上限は111.437円ですが、これをただちに超えたとしても遅行スパンは好転が難しいのであります。

先行スパン上限は112.417円まで上げますから、仮に上昇継続であっても何度も押しを入れ上昇幅が乏しい上げ方を見せるようなら、この水準が戻り相場の限界となりかねない点はご注意ください。

日足

日足均衡表は特に大きくは動きません。日足ではむしろ時間関係が大事でありますが、日足、週足、月足の各均衡表(遅行スパン、先行スパンも含む)はいずれも押し目の限界としてここまで下げはあり得るものと理解してください。

4月の変化日を整理

さて各均衡表を整理したところで4月の変化日を整理しておきましょう。

第一に、4月16日、2018年3月安値から10月高値まで138日の上昇に対し10月高値から138日目となりますが、1月3日陰線下髭が単なる綾であるならば特に大事な変化日となります。

次いで、これもまた1月3日下髭が綾にすぎぬケースで重視すべき変化日ということになりますが、4月10日、2018年3月安値を中心として271日、271日の対等関係の変化日となります。

改めて前回提示の変化日と合わせてみましょう。

図は前回提示した日足の時間関係となりますが、2月14日水準を上抜いたことで2月14日から44日目4月16日の在り方が大事になってきた(モミアイ相場の分岐点として)ことになります。

4月16日は上げ三波動構成変化日としての妥当性はないものの、3月25日安値から17日目、1月安値から74日目(42+33-1)と基本数値が重なっています。上昇継続ならば戻りの限界になりやすい2月14日水準を強調するならば、新たな分岐点になる重要ポイントであることを念頭に入れておいてください。

この点をはっきりさせるのが明日、明後日の変動、ということになりますが、大きく見ればやはり中間波動であるという認識は大事であります。