クラウドクレジットは、社会インパクトを生み出す世界中の事業者への投資を積極的に進めます。

また、その社会インパクトを定期的、継続的にモニタリングし、その情報を公開します。

高い社会インパクトを作り出す事業者に資金が集まり、彼らが事業を拡大することによってポジティブな変化が投資先の国や地域に広まっていく。

私たちの社会インパクト投資は、こうした流れを作り出すことに貢献していきます。

これは、クラウドクレジットが2018年6月に出した「社会インパクト投資宣言」です。社会インパクト投資とは、貧困層支援や教育問題など社会的課題の解決に取り組む企業や領域に投資し、経済的なリターンと社会的なリターンの両立を実現する投資手法を指します。

これまでの、リスク/リターンという経済的なパフォーマンス指標だけではなく、社会的リターンについても「計測」していく点が盛り込まれており、その計測方法については積極的な議論が行われています。

本コラムでは、この社会インパクト投資が誕生するまでの歴史と、リターン追及の先にある新しい投資の考え方を紹介します。

1. SRIからESGへ

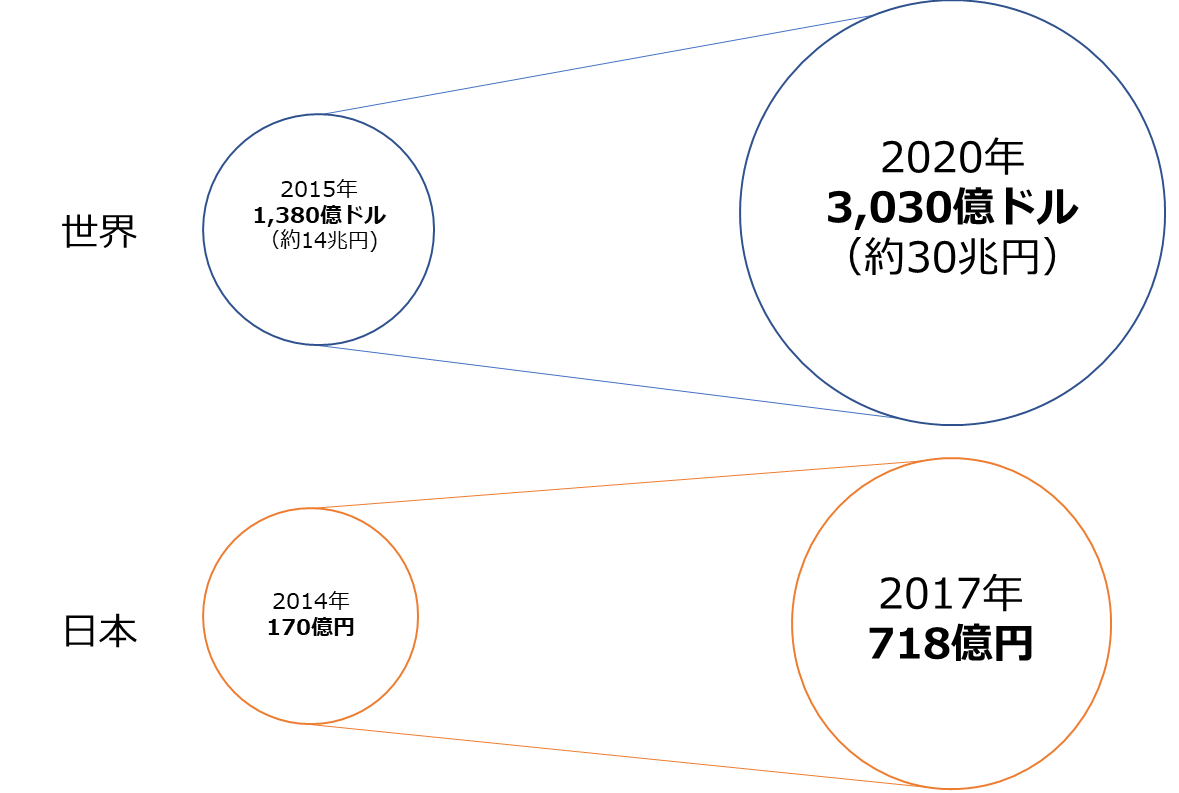

「社会インパクト投資」という言葉が初めて登場したのは、2007年に開催されたロックフェラー財団の会議だと言われており、この10年の間に、図表1にある通り、国内外において大きな成長を遂げています。

世界規模と比べると小ぶりなものの、国内においても、2016年以降に証券・運用会社がリテール向けの「インパクト投資ファンド」を立ち上げるなど、参加者の増加とさらなる市場成長が期待できます。社会インパクト投資の世界を知るために、まずは、この社会インパクト投資が誕生するまでの歴史を簡単にご紹介しましょう。

社会的責任投資(SRI、Socially Responsible Investment)をご存知でしょうか?

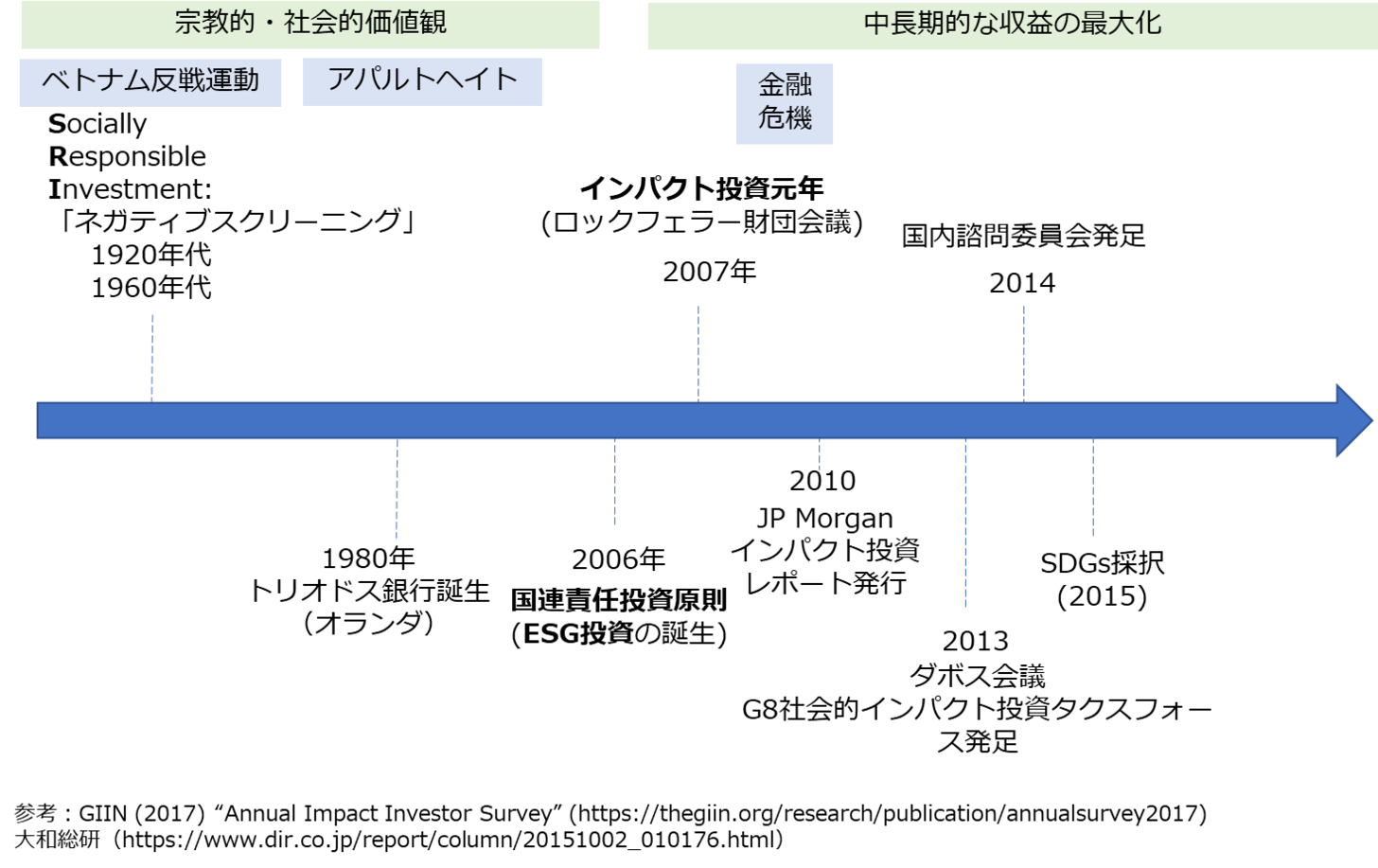

SRIの歴史は古く、ルーツは禁酒法を背景にもつ1920年代とも、ベトナム反戦運動が残る1960年代とも言われています。

その投資手法は「ネガティブスクリーニング」です。具体的には、投資を検討する際に、アルコール・軍需産業・ポルノといったいわゆる“social bad”に関わる銘柄の保有を避けたり、投資対象から外したりすることを言います。

その時々の社会経済的な道徳観や倫理観、または時代に応じた宗教的・社会的価値観に基づいて銘柄・セクター選定を行う投資です。投資ポートフォリオからの「排除・除外」の概念が強いため、ネガティブスクリーニングという言葉が使われているのでしょう。投資手法でもあり、投資哲学とも言えます。

このSRIは、概念の誕生以降、時代背景を受けながら脈々と1つの投資方法として存在することになります。そして、1970年代の欧州では、環境や社会的に貢献する金融機関が必要だという議論が始まり、1980年にはオランダに「倫理的銀行」とも呼ばれるトリオドス銀行が誕生しました。トリオドス銀行は与信審査の中に、上述のネガティブスクリーニングを盛り込んでおり、SRIの要素を持った金融機関と言えます。

こうした流れに転換をもたらしたのが、2006年に国連が主導して発足した「責任投資原則」(※1)です。6つの項目からなるこの原則は、かみ砕いて表現すると、世界の環境(Environment)・社会(Social)・ガバナンス(Governance)の課題を意識することを従来の投資判断に組み込み、永続する金融システムを構築しましょう、というルールです。

このルールにのっとって投資対象を分析・決定し、長期的なリターン向上を狙うことが、近年注目を浴びている「ESG投資」の原点となります。

ESG投資は、環境(Environment)、社会(Social)、統治(Governance)の頭文字をとったものであり、文字通り環境や社会問題への対応を意識した投資です。日経新聞によると、このESG投資への参加者は10年前と比べ5倍に増えており、世界の運用資産の実に25%(23兆ドル)を占める規模になっています(※2)。

ESG投資は、具体的には、投資するか否かという判断に従来型の財務分析等の手法は残しつつ、財務情報に上がってこない環境・社会・ガバナンスの側面についても、投資プロセスに組み入れているのが一般的なやり方です。2018年6月時点で、この責任投資原則に賛同・署名した世界の金融機関は2,000社を超えました。

日本では、年金積立金を運用する年金積立金管理運用独立行政法人(GPIF)が、2015年に同原則に署名したことをきっかけに賛同者が増え、署名金融機関の数は62社近くとなっています。世界の規模と比較するとまだ小さいものの、日本国内においてもESG投資の認知や投資プロセスの導入は進んでいると言えます。

環境や社会問題に着目するとなると、一般的には「リターン水準の低下」が気になるところです。しかし、注目すべきは、前述のGPIFはESG投資を採用するにあたり、それが持つとされる長期的なリスク調整後リターンの改善効果にも着目している点です。

ESG投資は、持続的な金融システム構築の可能性をリターンの側面からも押し上げる投資手法であり、この点が昨今の投資家の流入を増やしている要因であると考えられます。

2. 社会インパクト投資の可能性

このように、持続的な広がりを見せるESG投資ですが、この投資をさらに発展させる出来事が2008年に起こりました。社会経済に大きなインパクトを与えたリーマン・ショックです。600万人以上の雇用が失われ、数兆ドル規模の住宅資産が消えてしまい、当時の金融市場の混乱をありありと思い出す金融従事者もいるのではないでしょうか。

リーマン・ショックは、世界経済や金融に大きな影響を与えただけではなく、人々の考え方にも影響を与えました。「資本主義の追及ははたして前向きな経済成長を導くのか?」「健全な社会を構築する投資はいったいどのようなものか?」という視点が広まりました。

各国首脳陣、JPモルガンやロックフェラー財団らを中心として、新しい投資の考え方が検討・議論されていきます。そして誕生したのが、経済的リターンも社会的リターンも両方追及していく、「社会的インパクト投資」です。

クラウドクレジットは、2013年の開業当初から経済的リターンと社会的リターンの両立を目指す投資や融資を世界中で行っています。2019年3月時点での累計出資金額は170億円を超えましたが、今後も社会インパクト投資の推進に向け積極的に取り組んでいくという意志を示すべく、冒頭にある社会インパクト投資宣言を発表しました。

3. 未電化地域に光を届ける

ここで、具体的な社会インパクト投資ファンドを1つご紹介しましょう。

2018年12月から販売を開始した、日本初、サブサハラ・アフリカの未電化地域に電気を届ける「アフリカ未電化地域支援ファンド」シリーズです。

国際エネルギー機関(IEA)の発表資料によれば、サブサハラ・アフリカ地域(サハラ砂漠以南のアフリカ諸国)では、約6億人が安定的な電力供給のない生活を送っています。広大な土地に点々と人々が住む当地域では、発電所や送電網を含む従来のグリッド型の電力系統の導入は、他の地域と比較して構築費用が高くなりやすく、インフラの開発効果が低いことが指摘されてきました。

国連の統計データでは2015年から2045年までの30年間で、サブサハラ・アフリカ地域の人口は、2倍の20億人になることが予測されており、安定的な電力供給サービスの普及は早急に解決すべき課題となっています。

サブサハラ・アフリカ地域が抱えるこのようなインフラ問題の解決策として、赤道直下の豊富な日照量に着目した太陽光発電が広まっています。とりわけ民間セクターでは、送電系統と接続せず、都市部以外の各家庭で容易に設置が可能な「オフグリッドソーラーシステム」の導入が進んでいます。

そのような状況下、本ファンドは、英国の会社を通して、ケニア、ナイジェリア、ウガンダ、ガーナ、タンザニアを中心に、11ヶ国の未電化地域に対する、家庭用ソーラーパネルの割賦販売事業に活用されます。

ソーラーパネルが家庭に届くと、どの様なインパクトがもたらされるのでしょうか。

まず、従来の石油や灯油ランプを使用する必要がなくなり、有害な煙を吸い込むことによる健康被害を避けることができます。また、これらのランプによる住居の火災リスクを抑えることも可能です。

同時に、ラジオやテレビを使用できるようになると、今まで知ることができなかった情報に触れることができ、知識の増加につながります。そして、明るいランプの下、夜に仕事や勉強ができるようになることで、中長期的な収入増加や教育向上にもつながっていきます。

今後は、当社サイト等でファンドをご紹介する際に、該当するファンドには「社会インパクト投資」ラベルを付け、より具体的にお客様にお伝えしていきます。それに加え、既存のマイクロファイナンスや家庭用ソーラーパネル事業だけではなく、気候変動対策や農業セクターなどへの投資を積極的に展開し、社会インパクト投資の世界の広がりをさらにお見せしていきます。

(※1)参照:PRI「責任投資原則」(外部サイトに遷移します)

(※2)参照:日本経済新聞2019年3月5日「投資家が迫る利他の心 マネーは責任を担えるか モネータ 女神の警告 未来への問い(2)」(外部サイトに遷移します)

(※3)参照:ESG研究所2018年6月25日「国連責任投資原則(UNPRI)の署名機関 2000社を超える ~日本は62機関、世界第10位~」(外部サイトに遷移します)

執筆者:クラウドクレジット編集チーム

寄稿テーマ:社会インパクト投資論考