1.買い手の動向

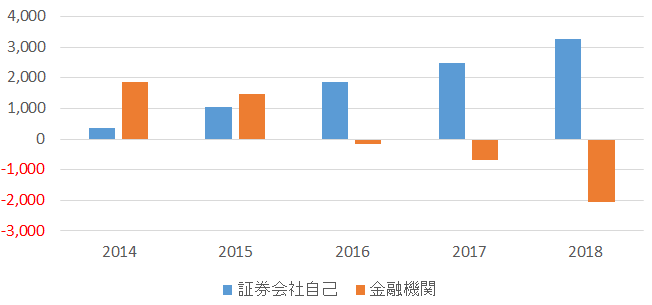

2018年にJ-REITを最も買い越しした主体は、証券会社の自己取引となった。買い越し額は3,282億円となり過去最大の数値だ。図表1の通り、直近5年で比較しても急増とも言える状態になっている。

※金額のマイナスは売り越しを示す

2番目の買い越し主体は、外国人投資家であった。昨年末の前回連載「2019年のJ-REIT価格見通しについて」で過去2番目の大幅な買い越しになる可能性が高いことを記載したが12月も買い越しになったことで現実化した。買い越し額は3,057億円と2007年の3,928億円に次ぐ水準となった。

3番目の買い越し主体は、日銀であった。ただし年間900億円を目処としてきた買い入れ額は552億円に留まった。2015年から2018年までは900億円程度の買い越しであったが、2018年7月に日銀が買い入れ額を柔軟化する方針を示したことが影響したと考えられる。

2.売り手の動向

最大の売り越し主体は、3,009億円を売り越しした個人であった。ただし、本連載で指摘している通り、上場や増資に応じて投資した金額は東証の公表値では買いの金額として集計されないため、特に個人の売買動向に影響を与えやすい。上場時や増資の時には、個人投資家に多くの金額が割当てされることが多いためだ。

2番目の売り越し主体は、金融機関であった。売り越し額は2,058億円と過去最大であり、初めて年間で1,000億円を超える売り越しとなった。2014年には1858億円と最大の買い越し主体であったが、2018年にはJ-REITに対する投資姿勢が大幅に変化した形だ。

ただし、この要因は前述の証券会社の自己取引が拡大した影響があると考えられる。金融機関が個別銘柄からJ-REITのETFへ投資手法を変化させたことにより、ETFへの投資は証券会社の自己取引として算定され、個別銘柄部分の取引では売却額が際立つ形になった可能性が高い。図表1の通り、証券会社の自己取引の買い越し拡大に併せ金融機関の売り越しが拡大した形になっている。

3番目の売り越し主体は、1,334億円を売り越しした投資信託であった。投資信託も、金融機関と同様に初めて年間で1,000億円を超える売り越しとなった。2017年のJ-REIT価格下落は投資信託の売り越しが主要因となっていたが、金額だけを見ると2018年は2017年の860億円を超える金額となった。

ただし2017年は、1月から3月まで514億円を買い越したことが影響していることには留意が必要だろう。4月から12月までに売り越し額を年換算すれば2,000億円を超える売り越し水準であったためだ。