このレポートのまとめ

1.連邦公開市場委員会では予想通り0.25%の利上げが発表された

2.記者会見はタカ派だった

3.市場参加者は来年の利上げ回数ゼロを織り込んでいる

4.NY株式市場は10月の安値を下に切り、下値メドがつかなくなっている

5.キャッシュ比率を引き上げ、ムダに投資資金を消耗しないことを心がけること

連邦公開市場委員会

先週の連邦公開市場委員会(FOMC)ではフェデラルファンズ・レートが予想通り0.25%利上げされ、2.5%になりました。

「緩やかな利上げ(gradual increases)を続ける」という表現は「もう少し緩やかな利上げ(some gradual increases)を続ける」という表現に改変されました。

つまり市場参加者の期待した「利上げ打ち止め」は出なかったのです。

経済予想サマリー

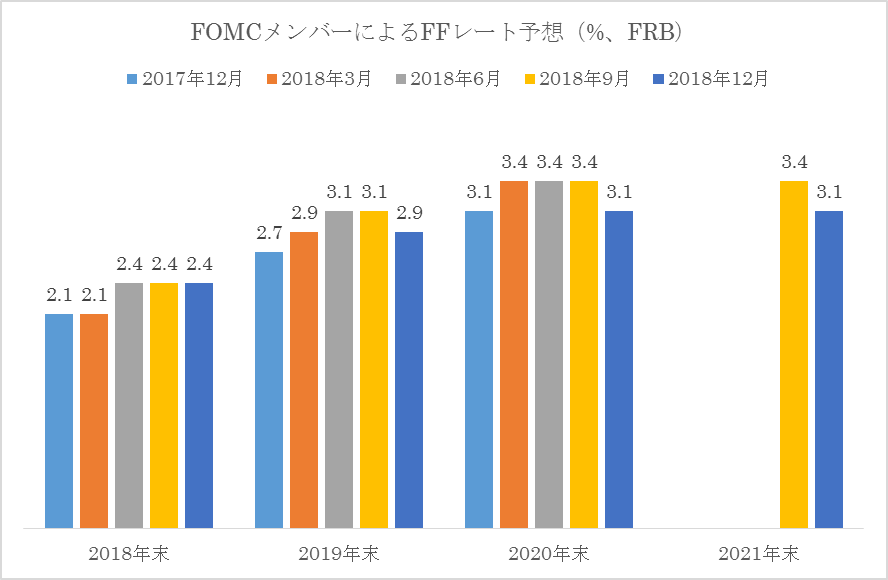

今回の経済予想サマリーでは、まず2019年末のフェデラルファンズ・レートの予想がこれまでの3.1%から2.9%に下がりました。

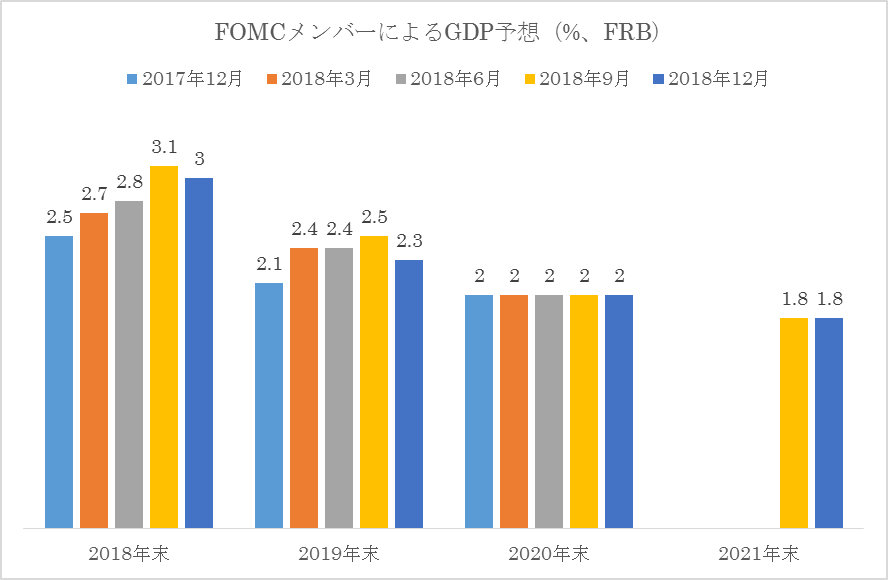

次に2019年のGDP予想も少し下がりました。

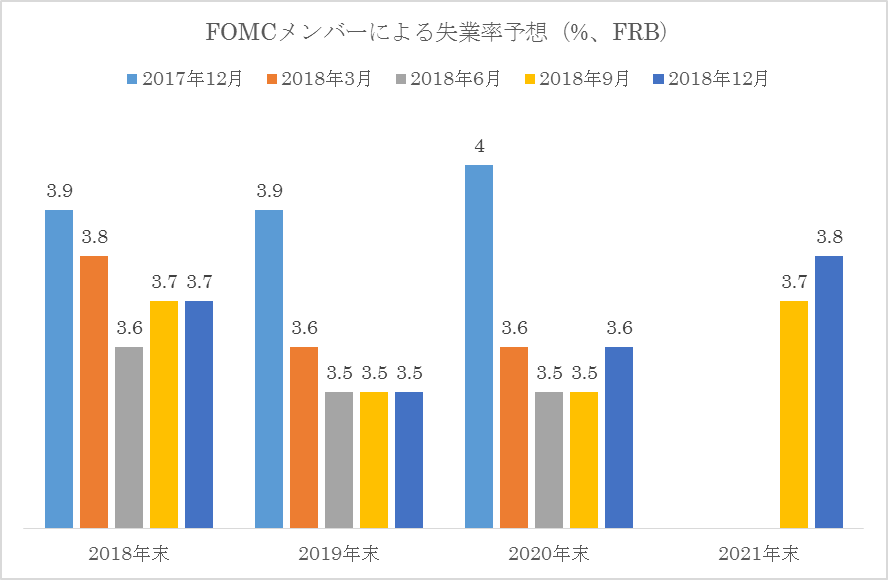

失業率の予想は2020年、2021年が若干上昇しました。

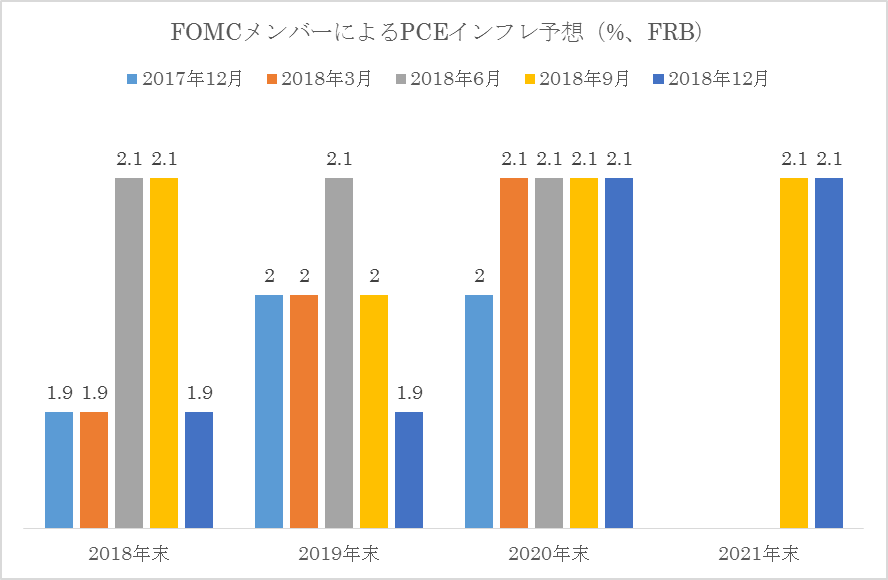

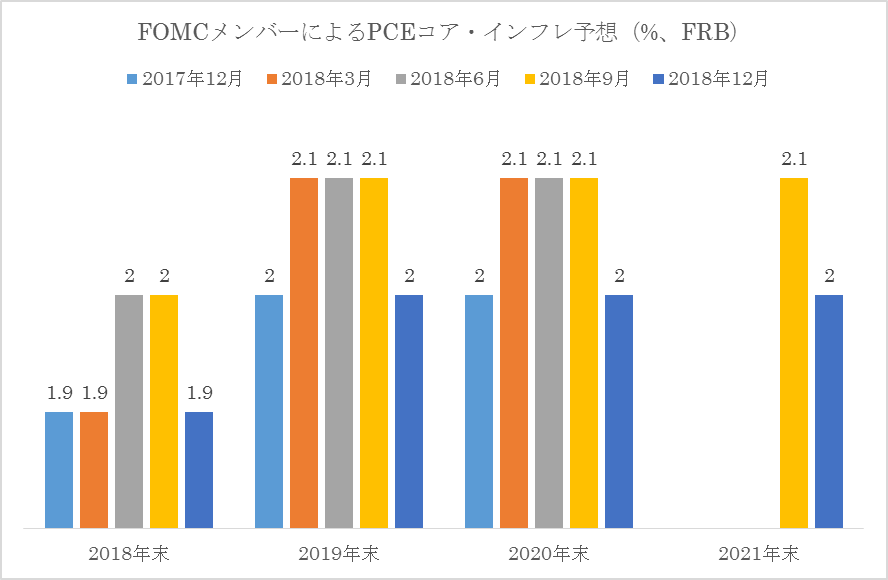

PCEインフレの予想は下の通りです。

PCEコア・インフレの予想は少し下がりました。

記者会見

今回の記者会見では記者団から「最近株式市場が下がっているのになぜFRBはスタンスを変更しないのか?」という質問が繰り返し出されました。

それに対してジェローム・パウエル議長は「いま蔓延しているのは神経質なムードだ。しかしそれはあくまでもムードに過ぎない」として株式市場の下落を、金利政策を考える上で参考にしない姿勢を打ち出しました。

別の記者は「FRBのバランスシートの圧縮が金詰まり感に影響しているのでは?」と質問しましたが、それに対しパウエル議長は「利回り曲線(イールドカーブ)の短期の方はFRBのバランスシートの圧縮の影響を受けないはずだ」とし、言下にその悪影響を否定しました。

さらに今後の経済指標がもし悪化した場合、FRBのバランスシート圧縮をストップするのか? という質問に対しては「直近のデータに応じて金利政策のさじ加減を調整する際には、フェデラルファンズ・レートの上げ下げで対応したほうがいい。だからFRBのバランスシートの圧縮は粛々と行う」という返答をしました。

これら一連のやりとりからFRBはどんなことがあってもバランスシートの圧縮は止めないという姿勢がハッキリ打ち出されたと思います。

FFレート先物の動き

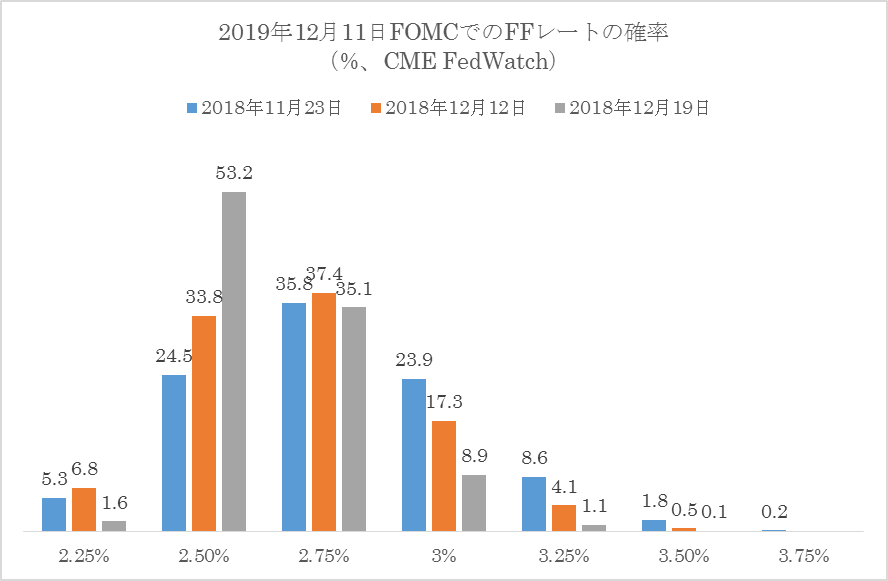

先週のFOMCの後、CMEに上場されているFFレート先物の取引価格から逆算される2019年の利上げ確率は「利上げ回数ゼロ」を織り込み始めています。

下は来年最後のFOMCである12月11日でのFFレートの確率を示したチャートです。

これを見ると現在の政策金利の水準である2.50%にその時のレートがとどまる確率は53.2%となっています。つまり全然レートは動かないというコンセンサスになっているのです。

これは言いかえれば市場参加者は連邦準備制度理事会(FRB)の「政策ミス(Policy mistake)」の可能性を織り込み始めていると言えるでしょう。もっと端的な言い方をすれば景気後退が来ることを市場は予期しているということです。

株式市場への含蓄

今回のFOMCは全体としてタカ派的でした。特に株式市場の下げやFRBのバランスシート圧縮が金詰り感を招いている事に対するパウエル議長の答弁は「とりつくしまもない」と聞くものに感じさせる冷淡なものでした。

債券市場の参加者は今回のFRBの判断が米国経済を景気後退に追いやるリスクをグンと高めたと見ています。

これを受けてニューヨーク株式市場は10月の安値を割り込み、目先の安値のメドが立てにくい水準に来ています。

これらのことから今はムリをすべきではなくしばらくキャッシュ比率を引き上げ、投資資金をムダに消耗するのを回避した方がいいと思います。