米国長期金利の急上昇を受けて、昨日のダウ平均は200ドル安となった。下落率は0.75%だからたいした下げではないが、ナスダック総合指数の下落率は1.8%とダウ平均の倍以上。アルファベット(グーグル)やフェイスブック、アマゾン・ドット・コム、ネットフリックスなど主力株が軒並み安となった。これらは、いわゆる成長株でバリュエーションが高い。金利上昇は特に高バリュエーション株に打撃を与える。

株価(P)が将来の利益(E)を割引率(R)で現在価値に割り引いたものだとすると、

株価収益率PERは、

すなわち割引率の逆数だから、金利が上昇すれば割引率が大きくなってPERを引き下げる力が働く。必ずしもPERが下がるわけではないが、理論的にはそういうことだ。そうだとすると、もともとPERが低い割安株より、PERの高い成長株のほうにより強い引き下げ圧力がかかる。割安株はすでに大きくディスカウントされているからだ。

米国の長期金利上昇が日本にも波及して、昨日は資生堂、ファンケル、コーセーなどの化粧品株が売られたが、これらは「化粧品」や「インバウンド」という括りで売られたわけではなく、高PER株という面で売られたのである。

米国の金利上昇が株価の波乱材料となるのは、当レポートやテレビやラジオでも、イールドスプレッドが2月急落前の状況と同じくらい縮小してきているので要注意と警鐘を鳴らしていたので、想定通りである。

米国金利は今晩の雇用統計でいったん大きくさらに跳ね上がったあと、そこで目先の天井をつけるだろう。

いちばん注目されるNFP(非農業部門雇用者数)は、市場の予想は18万人増程度を見込むが、僕はもっと大きく上ぶれると思う。なぜならISM非製造業景気指数が、市場予想に反して上昇し、記録的な高水準に達したからだ。なかでも雇用指数は前月の56.7から62.4に急上昇。これは過去最高の値である。ISMというと製造業のほうが重要視されるが、雇用者数でみた場合、製造業の雇用者数はNFPの1割にも満たない。NFPに占める割合は圧倒的に「非製造業」であり、ISM非製造業景気指数の雇用が過去最高を記録したなら、NFPも上振れすると考えるのが普通だろう。

米国の長期金利は、それを受けて大きく急騰するだろう。しかし、もうひとつの注目点である賃金は大きくは上がらない。

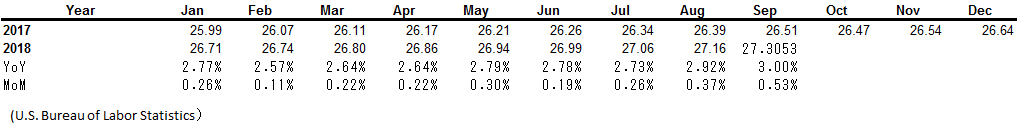

前回8月の平均時給は前年比2.9%増と9年ぶりの高い伸びになった。これが今回、もしも3%に乗せるようなら長期金利に上昇圧力がかかり、株価下落要因になるというリスクが市場の一部で懸念されている。だが、僕は市場の予想通り、前年比2.8%程度にとどまるか、よくて前月と同水準だろうと思う。なぜなら昨年9月の平均時給は急上昇したため、発射台が高いのだ。昨年9月の平均時給は$26.39だ。これが前年比で3%の伸びになるには、$27.3053になる必要があるが、それは前月比で0.53%上昇しなくてはならない。さすがに前月比0.5%の上昇はハードルが高いといえる。

よって、米国の長期金利はいったん跳ね上がり、その後、賃金上昇ペースが加速しないことを反映して落ち着くだろう。