何度も何度も同じことを書いて恐縮だが、そう思わざるを得ない。なぜ為替市場はものごとを捻じ曲げて解釈するのか - という問いに、某大学の先生は、仮説1「相場が動いた方が儲けるチャンスがあって都合がいいから」、仮説2「あほだから」と述べた。まったく同感である。

本稿を執筆している3月22日午前10時現在のドル円レートは105円60銭。1ドル=106円00~10銭で取引を終えたニューヨーク市場からさらに円高が進んでいる。この円高の市況解説記事にはこうある。「米連邦準備理事会(FRB)は市場の予想通り2会合ぶりの利上げを決めた。政策金利見通しで今年に想定する利上げ回数が今回を含めて3回と昨年12月時点の予想から変わらなかったため、年内の利上げペース加速を見込んでいた投資家がドル売りに動いた。パウエル議長の会見が想定ほど利上げに前向きではなかったとの見方も円買いを誘った。」

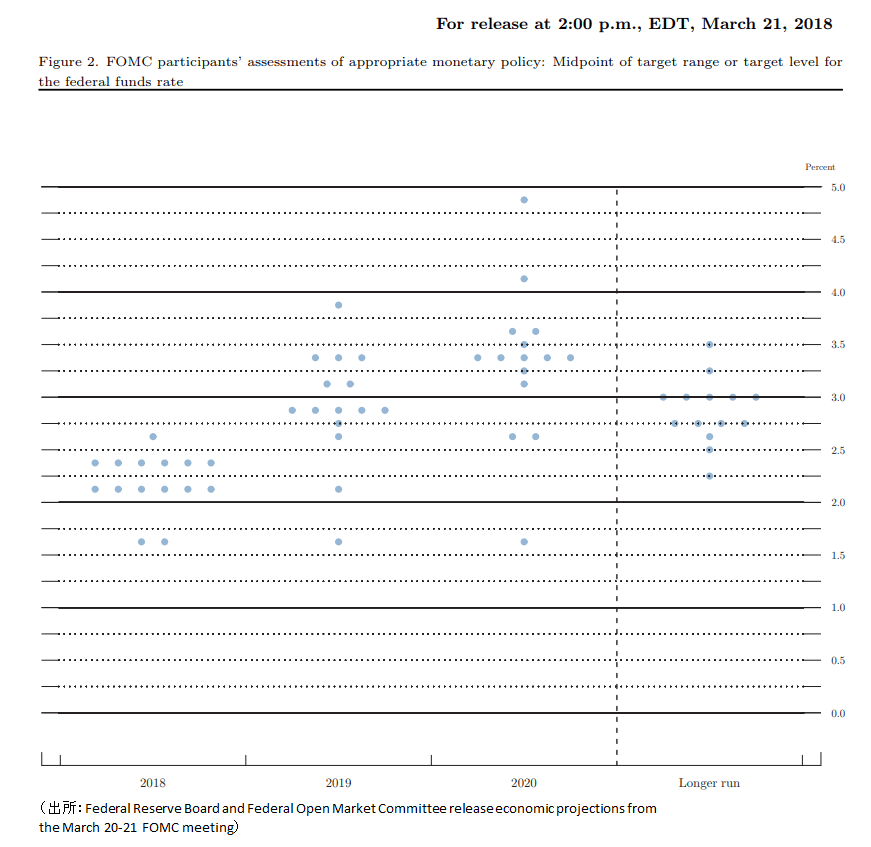

「政策金利見通しで今年に想定する利上げ回数が今回を含めて3回と昨年12月時点の予想から変わらなかった」というのは、ドット・チャートの中央値が前回と同じ、2.125%だったことを指す。しかし、ドット・チャートそのものを見ればわかる通り、中央値は2.125%だが、プロットとしては2.125%が6人、2.375%が6人で拮抗している。

前回から3人も上方修正したということだ。これは利上げ回数を3回で維持したというより、利上げに積極的なFRBのメンバーが増えたと読むべきなのは明らかだ。あとひとり、上方に意見を変えれば今年の利上げ見通しは4回になる。単に「ドット・チャートの中央値が変わらず」という形式論だけで円高に振れる為替市場は、冒頭の仮説でしか説明がつかない。

今回のFOMCは、今年の利上げは年4回もじゅうぶんあり得ることを示す内容となった。しかし、秋に中間選挙を控えて9月に利上げができるかどうかまだわからない。結局、パウエル議長の言葉がすべてを示している。「正直に言うと先行きについては不透明」。

この円高を森友問題に絡めて説明する向きもあるがこじつけだろう。森友問題は進展していないし、27日の佐川氏証人喚問というイベント待ちだろう。

森友問題については、こちらのブログでかなり紙幅を割いて書いているのでご参照ください。

要点を述べると、森友問題そのものの事件性はバカバカしいほどくだらないレベルのものだが、政局になってしまった以上、ワースト・シナリオではアベノミクスの終焉も意識せざるを得ない。そうなったら相場は終わり、という超ネガティブ・シナリオである。そうはならないと思っているが、モーサテでご一緒したエコノミストが述べていた通り、政治の世界は「一寸先は闇」である。ワースト・シナリオも頭の片隅に入れておくのは無用ではないだろう。

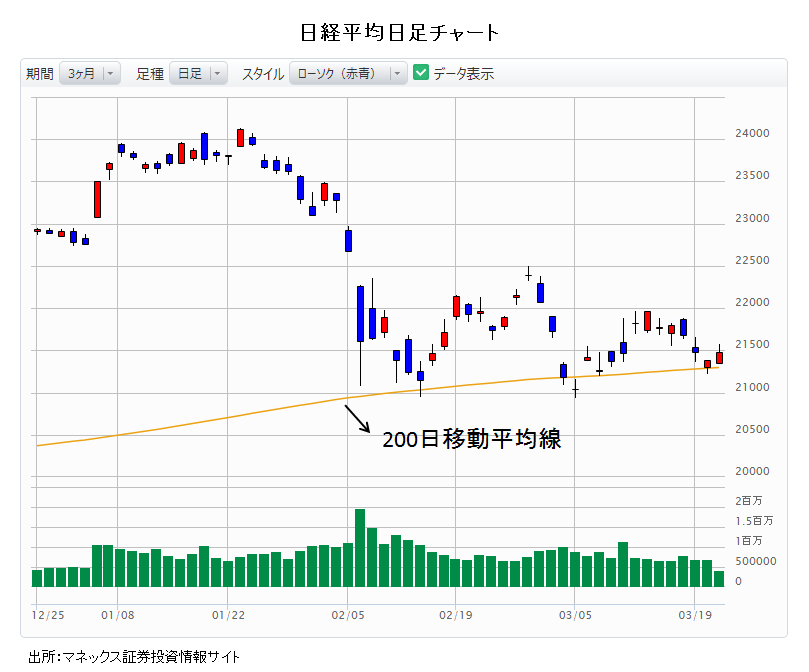

ブログで書いた通り、相場にとっての不幸中の幸いは、マスコミが騒ぐほど相場は森友問題をシリアスにとらえていない。日経平均は200日移動平均がサポートになっているが、移動平均なんかが意識されているうちは、まだ真剣に悪材料視していない証拠である。円高が進む中、そして森友問題の帰趨がわからない中、日経平均は上げ幅を拡大、21,500円の節目を越えた。9週連続で先物現物合わせて7.8兆円売り越した外国人や3月期末に絡む金融法人の売りなども峠を越えて、需給的に軽くなってきたのだろうと思う。期末の配当取りや4月の外人買い越しという季節要因も控える。来週以降の年度末相場については明日の「マーケット・スナップショット」で述べることにしたい。