欧州債務問題がくすぶり続ける中、ギリシャと並んで話題の中心となっているのがユーロ圏第4位の経済規模を持つスペインである。

スペインの経済危機は、「国家の債務問題」と「金融機関の不良債権問題」の2つの側面が存在する。そして、国家の財政余力がないために、資本不足に陥った金融機関を支えることができず、ユーロ圏に支援を要請せざるを得なくなったという点で両者の問題は繋がっている。

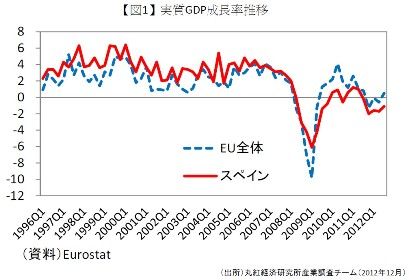

そもそもスペインは1990年代後半から、EU全体を上回る高い成長率を記録していた【図1】。1999年にユーロが導入されてからは、高い成長率でありながら、為替変動リスクがなくドイツと同等の信用力を手にしたことが投資家に好まれ、資金の流入が進んだ。そして、ユーロ圏共通の金融政策の影響でスペインにとって比較的低金利が維持された結果、住宅ローン金利が低下し、建設・不動産ブームが引き起こされた。好景気や、規制の緩やかな移民政策によって移民の流入も続いたこともブームを後押ししたといえよう。 そして、2004年に長期国債がトリプルAの格付け(S&P)を取得してからは資金流入がさらに加速し【図2】、不動産市況は高騰が続いた。

しかし、2008年に入ると、世界的な金融危機を契機として信用収縮が起こり、住宅取引や建設発注が止まり、住宅バブルは崩壊した。

住宅バブルが崩壊すると、それまで不動産融資に積極的に取り組んできた「カハ」と呼ばれる中小貯蓄銀行の不良債権が増加し、経営困難に陥った。この問題に対処するため、政府は2009年に銀行再建基金(FROB)を設立しカハの統合・再編を進めたが、再建はうまく進まず、公的資金が注入されて国有化される銀行も現れた。

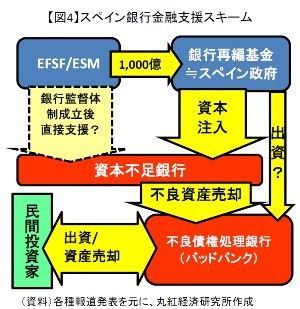

この間スペイン政府自身も、ギリシャ債務危機を発端とする欧州債務危機の発生により、長期国債利回りが7%を上回るなど財政危機に陥っていた。そのため、国内銀行支援にはユーロ圏にEFSF・ESMを通じたスキームでの資金供給を要請せざるを得なくなった。

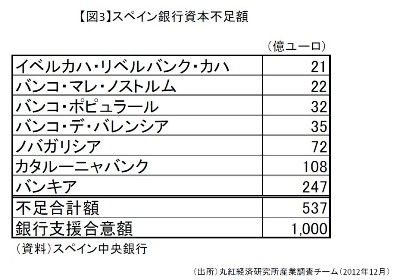

銀行支援をめぐっては、2012年6月に最大1,000億ユーロの支援で合意された後、9月に行われたストレステストの結果、追加資本不足額は約600億ユーロであることが判明した【図3】。そして欧州委員会は11月にスペインの銀行再編計画を承認し、資金を注入することが可能になった。ユーロ圏からの資金注入に加え、「バッドバンク」を創設して不良資産を切り離すことで金融機関の健全化が検討されており、目下、金融機関のバランスシート改善に向けて着実に対応策が取られている【図4】。

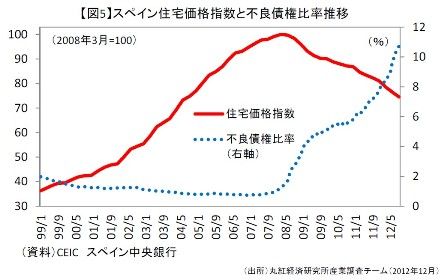

しかしながら、不良資産問題の要因の一つとなっている住宅価格は依然下げ止まっていない。不良債権比率も上昇を続けており、スペイン国内の銀行は更なる損失拡大のリスクに依然さらされている【図5】。

金融機関は少しでも債権回収を進めようと、住宅ローンを支払えない居住者に立ち退きを強制執行していたが、居住者が投身自殺するといった事件が生じたため社会問題化し、スペイン銀行協会は住宅ローンの支払いができない一部債務者について、差し押さえによる立ち退きを猶予する決定をした。また、住宅を差し押さえても住宅ローン減免を認めないスペインの現状の抵当法を改正しようとする動きもあり、これらの動きは金融機関にとってマイナス材料といえる。

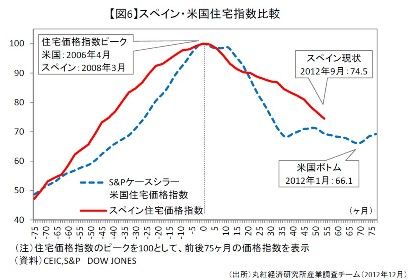

このように下げ止まらず金融機関を苦しめるスペインの住宅価格であるが、視点を変えてサブプライムローンを背景に住宅バブルを経験し、ようやく回復し始めた米国の住宅市況と比べると、調整も進展しているようにみえるかもしれない【図6】。S&Pケースシラー住宅価格指数でみると、米国住宅市場は価格のピークを付けてから、70ヶ月近くを経て底打ちし、ようやく反転しつつある。スペイン住宅価格指数も、ピークをつけてから既に55ヶ月近くがたっている。

しかし、度重なる景気刺激策などが功を奏し景気回復過程にある米国と、依然緊縮財政が続き、成長のドライブが見当たらず、景気回復の兆しすら見えないスペインとでは経済的背景が大きく異なっている。

加えて、ギリシャ債務問題や、そもそもスペイン自身の公的債務問題が解決していない状況において、支援に回る周囲のユーロ圏諸国も景気が低迷している現状を加味すると、米国の不動産バブル後とは異なり、スペインの住宅市場が反転し、金融機関が回復するにはまだまだ時間が要すると考えざるを得ない。

コラム執筆:常峰 健司/丸紅株式会社 丸紅経済研究所

■ 丸紅株式会社からのご留意事項

本コラムは情報提供のみを目的としており、有価証券の売買、デリバティブ取引、為替取引の勧誘を目的したものではありません。

丸紅株式会社は、本メールの内容に依拠してお客さまが取った行動の結果に対し責任を負うものではありません。

投資にあたってはお客さまご自身の判断と責任でなさるようお願いいたします。