中国は日本にとって韓国に次ぐ2番目の鉄鋼輸出相手国である。それと同時に、世界全体の4割程度を占める最大の鉄鋼消費国でもある。しかし、中国の鉄鋼消費は足元大きく鈍化しており、日本の輸出及び鉄鉱石などの国際商品市況に大きく影響を及ぼしている。

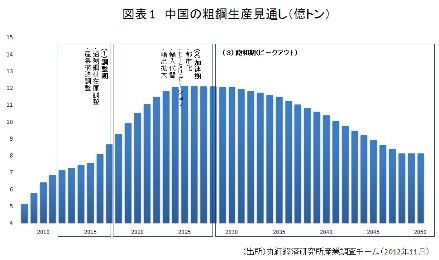

中国の「鉄冷え」はいつまで続くだろうか。長い目で見ると、大きく①調整期、②加速期、③飽和期という、3つの時期に分けることができる。

まず、調整期については、足元の過剰な鋼材在庫を消化するために、あと2~3年程度かかると思われる。中国の鋼材在庫は、4兆元(約50兆円)景気対策の打ち切りや欧州を中心とした外需の低迷により、2012年初に史上最高となる1億トンに積み上がったと推定された。これは2011年の鉄鋼生産6億8千万トンの15%に相当し、同1割程度といわれる適正在庫水準を上回っている。調整期においては、鉄鋼生産は抑制され、鉄鉱石や原料炭の輸入は伸び悩むと予想される。

次は、加速期である。在庫調整や産業構造調整が完了する2015年あたりを境に、鉄鋼生産は再び拡大する見込みである。都市化、モータリゼーションの進展は、鉄鋼消費を大きく牽引する原動力となる。中国の新築住宅市場は、2011年に970万戸に拡大している。住宅市場が拡大する最大の原動力は都市化であろうが、中国の都市化率は2011年51%となり、世界平均に近づいた。政府は今後も順調に都市化を推進して、2050年には75%を目指している。それに加えて核家族化の進展なども考慮すると、住宅市場は最大で2000万戸に拡大する可能性があり、鉄筋や建材といった鋼材消費を押し上げる。また、自動車については、2011年時点の保有台数は9000万台を超えており、アメリカに次ぐ2番目の保有大国。しかし、普及率で見ると、1,000人当たり70台で、アメリカの僅か1割程度。モータリゼーションの進展は薄板需要などの拡大につながる。

第3は、飽和期になる。中国の一人当たりの鉄鋼消費量は、500キロ程度。日本はピーク時には800キロ程度に達していた。中国はおよそ2020年半ば頃に一人当たりでは800キロ程度に到達し、鉄鋼生産は12億トン程度でピークアウトを迎えるのであろう。

一方、日本の鉄鋼輸出は4000万トン程度。うち中国向けは700万トン程度で推移している。薄板や特殊鋼といった高級鋼材は、主力の輸出製品である。ただし、日本の中国向け鋼材輸出は安泰なものではない。中国政府は、産業政策で2015年あたりを目安に、鉄鋼大国から鉄鋼強国への転換を目指している。すなわち、従来輸入に依存する高級鋼材の国内生産を実現し、輸入代替と輸出拡大を図る。

鉄鋼強国戦略の目玉は海沿いで「臨海基地」を建設する大型プロジェクトである。具体的には、海沿いで1千万トンクラスの高級鋼材基地を計6箇所建設する計画である。北側の遼寧省および河北省曹姫甸にある2つの製造基地は、すでに操業を開始している。広西省の防城港および広東省の湛江プロジェクトは、金融危機の影響で予定より4年ほど遅れたが、2012年5月に景気対策の一環としてその建設が許可された。残りの山東省日照および福建省寧徳の2つはまだ認可待ちであるが、許可されるのはもはや時間の問題だ。

これらの高級鋼材基地はすべて稼動すると、日本の鉄鋼メーカーと様々な局面で競合が増すことになる。中国をはじめとする海外市場を失うだけでなく、中国製鉄鋼製品の日本上陸も予想される。日本の鉄鋼メーカーにとってまさに正念場になろう。

コラム執筆:シニア・アナリスト 李雪連/丸紅株式会社 丸紅経済研究所

■ 丸紅株式会社からのご留意事項

本コラムは情報提供のみを目的としており、有価証券の売買、デリバティブ取引、為替取引の勧誘を目的したものではありません。

丸紅株式会社は、本メールの内容に依拠してお客さまが取った行動の結果に対し責任を負うものではありません。

投資にあたってはお客さまご自身の判断と責任でなさるようお願いいたします。