東京株式市場は名実ともに4月の新年度相場入りとなりました。朝鮮半島情勢やロシア情勢を材料としたリスク回避の円買い、6-7日の米中首脳会談、18日の日米経済対話、米財務省の為替報告書では中国や日本に対する貿易不均衡の是正圧力が強まる懸念が高まりつつあります。仏大統領選の第1回目の投票への警戒感など、欧州の政治リスクもあります。一方、4月は、ゆうちょ銀行など国内の機関投資家からの資金流入が期待できることに加え、下げると日銀によるETFなどの買いが入りやすい。果たして、不透明要因が多いなかでも日経平均株価は昨年12月から続くモミ合いを維持できるでしょうか。

ちなみに、昨年4月は日銀短観の結果で荒れた序盤戦となりましたが、日経平均株価は売りが一巡したあとの安値から4月後半までの短期間で、約2,000円幅で急反発した経緯があります。

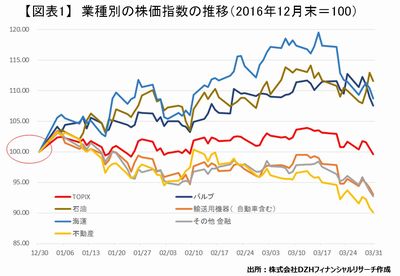

図表は年初からの業種別株価指数の推移を示したものです。日本株の全体を示すTOPIX(東証株価指数)の3月末の水準は、四半期前の12月末比でみると、0.4%の下落とほぼ変わりませんでした。一方、東証33業種でみると、上がった業種、下がった業種がはっきりしていて、上位は海運、石油、紙パルプといったように、市況関連の上昇が目立ちました。ただ、TOPIXに採用されている業種の重要度からみると、3業種を足しても全体100%のうちウェートは1%ぐらいしかありません。

逆に、最も下げたのは、不動産、その他金融(ノンバンクやリース会社など)、輸送用機器(自動車を含む)です。この3つのウェートを足すと12.5%程度とTOPIXへの影響度が強く、こういった業種が相場の足を引っ張っていることになります。

ここにきて、米国の自動車販売の減速懸念が再び浮上してきましたが、株価はこれまでの下落でそろそろ織り込みつつあるようです。トヨタ自動車(7203)のチャートをみると、下げ過ぎた反面、トランプショック時(昨年11月9日)の水準までほぼ到達してきました。年初からいちばん下げた不動産の筆頭である、三菱地所(8802)をみても同じことがいえます。両者をみて何がいえるかというと、上昇が始まったスタート地点に戻ってきたことで、次の反発局面では自動車株や不動産株から上昇が始まる可能性が高いということがいえます。慎重スタンスを継続ならば、自動車株は下げ止まる程度にみておくとしても、不動産株のリバウンドにまずは期待したいところです。

筆者から「投資戦略セミナー」のお知らせがあります。4月22日(土)14時30分より、総合投資情報サイト「トレーダーズ・ウェブ」を運営している株式会社DZHフィナンシャルリサーチ主催で、一般投資家向け無料セミナーを開催いたします。「これからどうなる株式市場」~日本株に再び強気サインが点灯、米国株はバブルの成熟期へ~と題し、2017年後半にかけてどのような相場展開が予想されるかを、わかりやすくご説明いたします。内容は、1)日経平均、ドル/円、NYダウのチャートのポイント、2)中小型株指数が2006年高値を上回った意味、3)米国株は大天井に向けてバブル成熟局面か、4)「5月に株を売れ」の相場格言は今年は有効か、などを中心にじっくりと解説いたします。

是非この機会に参加してください。

東野 幸利

株式会社DZHフィナンシャルリサーチ

「トレーダーズ・プレミアム」は、個人投資家の心強い味方です!! (DZHフィナンシャルリサーチのウェブサイトに遷移します。)