2万ドルを付けたダウ平均の上げ余地は?と考えても、青天井なので過去の高値のフシはありません。一目均衡表のE、N、V計算値や、フィボナッチ、移動平均線からの上方かい離率などで判断するしかありません。

過去の動きを200日線からのかい離率でみると、7%かい離前後で頭打ちになることが多いのですが、そこを超えると12%かい離程度まで上昇しているケースがあります。今現在のダウ平均は7%前後を上回り、逆にそこをサポートに強含んでいます。1月31日現在、200日線から12%かい離を当てはめると20,743ドル程度になります。ただ、移動平均線は上昇が続きますので、12%かい離の水準も上昇します。いつ達成するかはわかりかねますが、おおむね、2015年の高値と安値のレンジの倍値を、2015年安値から上昇させた20,958ドル水準が目処になりそうです。

日柄面では、「第442回 ダウの2万ドル超えに焦るな!」でもお話しいたしましたが、ダウ平均は95日前後の日柄で安値を付けるパターンが観測でき、11月4日安値を起点に安値周期が95日ならば、次のタイミングは3月後半(3月21日-23日)に到来します。ここからもう一段上昇したあと、3月まで下げるのか?このまま3月後半に向けて、もちあい相場の煮詰まる最終地点となる分岐点を3月につくる動きになるのか?

いずれにしても、11月4日からの95日間でみれば、すでに直近高値(20,100ドル)までに56日間、半分以上を経過しているので、ここから下落しても下落期間の方が上昇期間よりも短くなる強気のトランスレーションとなるため、次の安値も押し目買いになる想定がイメージできます。

2月1日に1月分のアメリカと中国の製造業景況指数が発表されました。アメリカのISM製造業景況指数は56.0と2014年11月以来の高水準、中国の製造業PMIは51.3となり、米中の合計が107.3となりました。

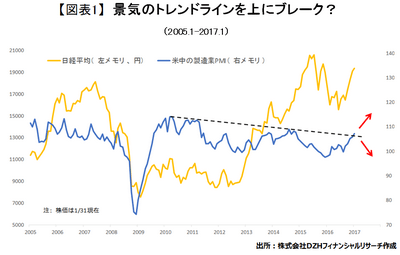

以下のグラフは、その合計数値の推移と、日経平均を並べたものです。最近、米中の景況感は2016年に入ってから改善基調が続いているのですが、前回2012年秋からの改善局面では2010年と2011年の最高水準をつないだ景気のトレンドラインに阻まれた経緯があります。2014年後半から2015年前半まではGPIF(年金積立金管理運用独立行政法人)の買いで上昇した特殊要因がありましたが、景況感の下向きに影響され、結局は遅れて株価は下げた経緯があります。足元は、12月(105.9)にそのトレンドラインまで到達しました。1月の合計値107.3で上抜けたと判断するには時期尚早でしょうか・・・

2月以降の実績でも改善基調が続くようですと、輸出比率が高い日本株の上昇要因になることが予想されます。ただし、トレンドラインは景気の改善基調が一巡する水準とみることもできるので、2月の実績で下向きに変われば1月の上抜けはダマシとなり、株価上昇が減速、もしくは本格調整に入るかもしれない重要な局面にあるといえます。

東野 幸利

株式会社DZHフィナンシャルリサーチ

「トレーダーズ・プレミアム」は、個人投資家の心強い味方です!! (DZHフィナンシャルリサーチのウェブサイトに遷移します。)