米国景気の強さが再認識され、米主要指数の史上最高値更新が投資家心理の改善につながっています。東京市場が順応する動きとしては、食品株など一部の内需優良株に変調(大幅安)が見られる反面、トヨタ自動車(7203)やコマツ(6301)、三菱商事(8058)など市場全体に影響力が大きい「景気敏感銘柄群」が復活してきたことが挙げられます。

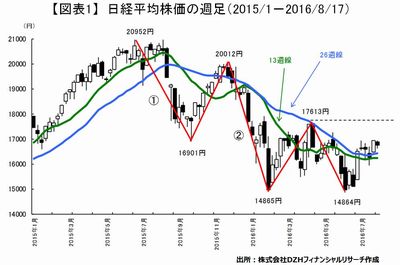

日経平均もテクニカル面で注目のタイミングに入っています(図表1)。約1年ぶりに26週線(16,426円処)が下落基調から上昇に転じています。7月中旬に形成した「大陽線(長い白抜きのローソク足)」の上方で3週間調整が続いたあと、先週は米7月雇用統計の好材料が援軍になり17,000円を意識してほぼ高値引けの「中陽線」を形成しました。教科書通りの解釈であれば二段上げ目に入るサインとなります。13週線(16,220円処)は依然として不安定ではありますが、順調なら来月上昇に転じています。このまま株価が16,000円台後半を維持できれば、9月後半あたりに13週線が26週線を上回るゴールデンクロスの示現が予想されます。そして、4月高値(17,613円)を上回ると二番底が形成され、昨年6月高値(20,952円)からの三段下げ目に失敗したことになります。テクニカル分析では、「三段下げ」は相場の推進波を構成し、「二段下げ」は修正波の性格が強いとされています。つまり、昨年6月高値からの調整が二段下げで終了すれば、アベノミクス相場は第2ラウンド目に入ろうとしている可能性が高いといえます。

体系化されたチャートに「エリオット波動」があります。強気相場の5波動(三段上げ)と弱気相場の3波動(二段下げ)で1つの相場のサイクルが構成されるという理論で、1年から4年程度の規模で発生するのがプライマリーサイクル。キチンサイクル(在庫投資による景気循環)に呼応する、景気拡大と減速を合わせた単なる1局面です。現在10年規模のサイクルが発生しているとした場合、そこに内包されているより小規模のサイクルが終わり、新しい上昇サイクルが始まろうとしているかもしれません。

東野 幸利

株式会社DZHフィナンシャルリサーチ

「トレーダーズ・プレミアム」は、個人投資家の心強い味方です!! (DZHフィナンシャルリサーチのウェブサイトに遷移します。)