●日銀は金融政策の大枠の維持を決定しつつ「強力な金融緩和継続のための枠組み強化」を決定。長期金利の柔軟性を容認するとともに、ETF購入のTOPIX割合を引き上げ。物価見通しは引き下げ。

●銀行への配慮として、マイナス金利を一層縮小し、長期金利を柔軟化する。しかし、仮に中長期金利が0.1%上昇しても、短期金利が上昇しない限り、税前利益への影響は1%に満たず。

●金利上昇期待が遠のき、銀行株は政策会合後2%超下落した。しかし、長期金利も柔軟化され、利回り低下も緩やかになっているため、貸出収益は"底"は近い。邦銀株に急に積極的になるのは難しいものの、配当利回りも2~4%と高いことから、引き続き長期保有スタンスで臨みたい。

日銀、ETFの微調整とその他の政策維持を決定。展望リポートでは物価見通し引き下げ。

31日、日銀は、金融政策決定会合を開き、金融政策の大枠を維持しつつ「強力な金融緩和継続のための枠組み強化」を決定、各種の施策の微調整を発表した。

具体的には、1)10年国債金利の変動幅を拡大(ゼロ%から上下0.1%→0.2%)、2)フォワードガイダンスの導入(当面、金利を低位にキープ)、3)ETF購入のTOPIX連動型割合を拡大、4)市中銀行がマイナス金利を適用される金額の縮小(10兆円→5兆円程度へ)― などが決定された。

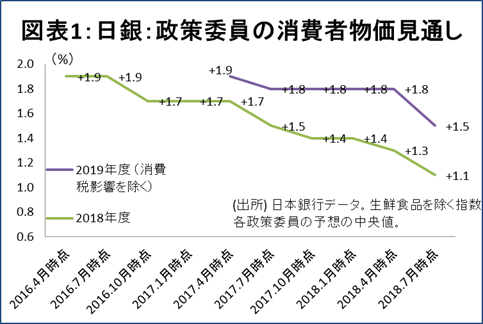

同時に発表された展望リポートでは、消費者物価指数の今年度と来年度の見通し(中央値)を、それぞれ前回4月の1.3%、1.8%から、それぞれ1.1%、1.5%に引き下げた(図表1)。

今回の政策は全体に銀行に配慮した内容だが、当分は利上げがないということで銀行株は発表後2%以上下落した。

長期金利が上昇した場合の銀行への影響度:税前利益の1%にも満たない

10年物金利については、これまでゼロを挟んで上下に0.1%とされていたが、今回「その倍くらい(黒田氏の記者会見)」へと柔軟化された。恐らく今後は、中長期金利上昇の可能性が高く、銀行の収益に対しては、どちらかといえばプラスに働く。

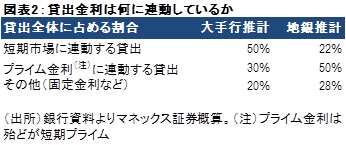

但し、その影響度はごく小さいものになるだろう。銀行の貸出で、長期金利の影響を受けうる貸出は、2~3割とわずかである(図表2)。このため、例えば0.1%の中長期金利の上昇で増加する貸出金収益は、概ね250億円程度(*)に留まる。これは全国銀行の税引き前利益の1%にも満たない。

(*)現在の全国銀行の貸出残高500兆円に対し、固定金利貸出は100兆円強。固定金利の貸出のデュレーションは3~5年程度。借り換えが到来し、貸出金利を引き上げられるのは、毎年、その4分の1ずつ。このため、年間の影響度は、100兆円x0.1%÷4=250億円)

銀行貸出利回りの下げ止まりにはあと1,2年

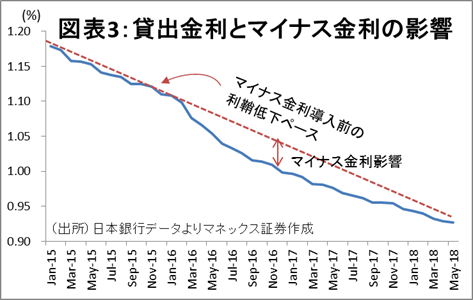

銀行の貸出金利は、マイナス金利導入前から下落し続けており、マイナス金利がそれに追い打ちをかけた(図表3)。こうした貸出金利の低下で、マイナス金利導入以降の2年間で邦銀が失った資金利益は、2,200億円(税引前利益の5%)程度に上るとみられる。

競争環境はまだ厳しいため、国内貸出金利の低下はあと1,2期は続くだろう。運用利回りは、10年国債のボラティリティ上昇で一息つくものの、苦しい地銀経営にとって抜本的な打開策にはなり得ない。

足元では、消費者マインドも悪化

今回、日銀は、物価低迷の原因分析レポートも発表した。これによれば物価上昇率低迷の理由は、1)賃金上昇率が低いこと、2)家計が値上げに慣れていないこと、3)企業が価格引き上げに慎重であること、4)企業間の競争が厳しいこと、5)公共料金や家賃が低迷していること-- などであるとされている。

我々も、個人投資家に対して、消費や投資のスタンスについてアンケートを行っているが、ここに来てますます慎重になっている印象である(アンケートは7月20~23日に実施)。

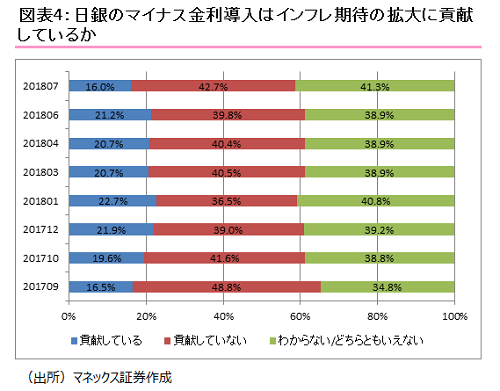

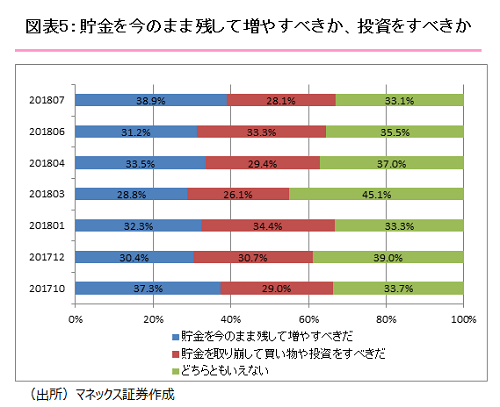

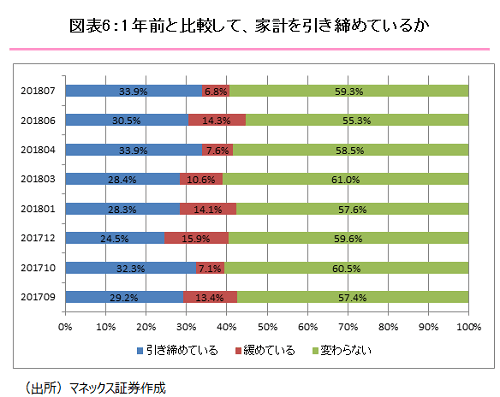

例えば、日銀の政策がインフレ率の上昇に「貢献していない」という回答は、昨年以降で最高となった(図表4)。また、消費や投資より「貯蓄を維持・増加したい」という人の割合も同じく最高となり、(図表5)「家計の緩めている」という人の割合は最低となった(図表6)。

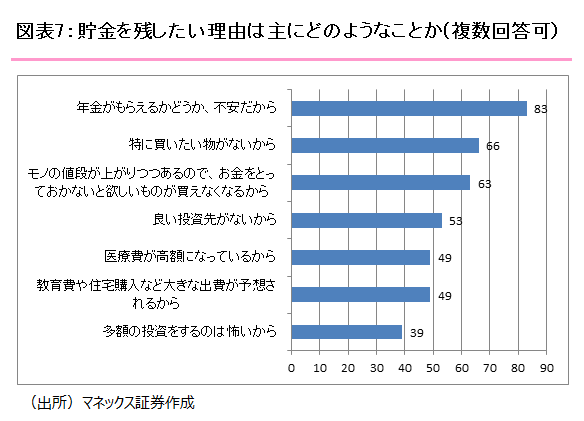

このように慎重になっている理由として、「年金不安」を挙げる人が最も多く、中には、逆に「モノの値段が上がりつつあるからこそ、将来必要なものを買うために貯蓄を増やす」という回答もみられた(図表7)。

当面の見通し:銀行の貸出収益は"底"に近づきつつある

今回の施策は、ためらいつつも銀行への配慮をにじませた内容となっている。同時に、物価見通しは引き下げられたものの、金利の操作では働きかけにくい要素が多いという見方が示された。一方、低金利は、引き続き地銀やその他の地域金融機関(信金、信組、系統系金融機関等)の経営を圧迫するだろう。これらの点から、(遠い)将来は、金融緩和よりは、正常化に向かう可能性が高いと思われる。

金利が上昇しない限り、銀行株の本格上昇は難しい。ただ、更なる緩和は難しくなっており、貸出のボリューム効果も考えれば、貸出収益は"底"近づきつつあると思われる。配当利回りも2%~4%と高くなっていることから、銀行株は引き続き長期保有方針としたい。