円買い介入を判断する3つの条件

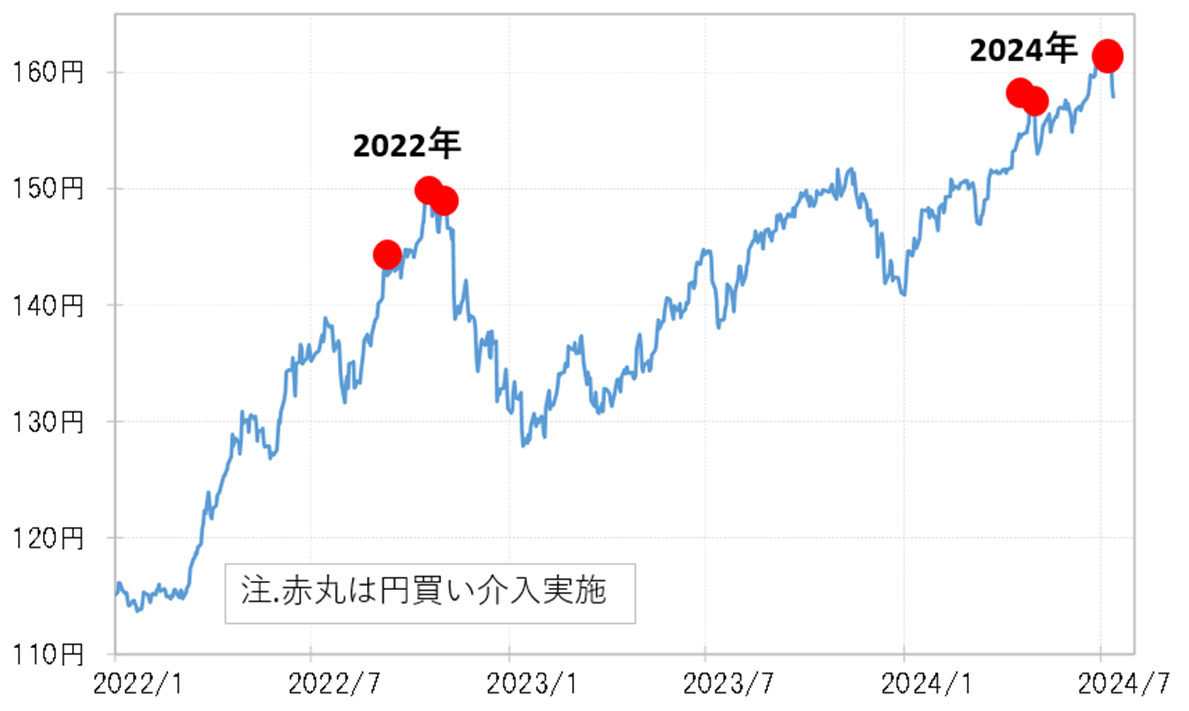

日本の通貨当局は、2022年と2024年に米ドル売り・円買い為替市場への介入を断続的に行ったが、これらの為替介入にはいくつか共通した「条件」があった(図表1参照)。その中から主な3つの条件を確認してみる。

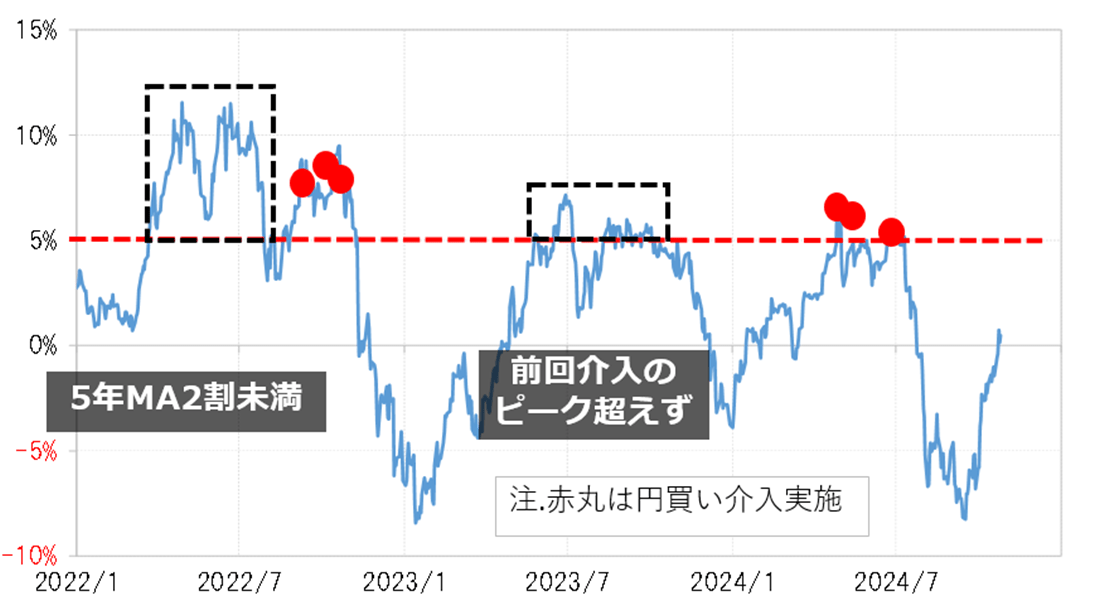

1つ目の条件は、これらの米ドル売り介入が行われたのは、すべて米ドル/円が過去5年の平均値である5年MA(移動平均線)を2割以上上回った水準だったということです。これは、この2022年以降の為替介入に限らず、実はそれ以前の介入についてもおおむね該当する条件だった(図表2参照)。その意味では、米ドル/円が5年MAから±2割以上かい離する動きは、短期間の急すぎる為替変動の目安になってきた可能性が考えられるだろう。

また、2022年と2024年に行われた米ドル売り介入は、ほぼすべて120日MAを5%以上上回った水準で行われていた(図表3参照)。その意味では、これが2つ目の条件になりそうだ。ただその一方で、120日MAを5%以上上回った水準でも米ドル売り介入が行われなかったケースがあった。このうち、2022年のケースは、まだ米ドル/円が5年MAを2割以上上回っていなかった。以上のことから、これまで見てきた2つの条件には優先順位があり、最初の条件をクリアした上で2つ目の条件もクリアすると介入の実施となったようだ。

2023年は、2つの条件をクリアしても介入が行われなかったケースがあった。このケースでは、前回の介入が行われた局面での米ドル高・円安のピークを更新するには至っていなかった。以上から、前回の介入局面の米ドル高・円安のピーク更新が、3つ目の条件になるのではないか。

米ドル売り介入は162円超までなさそう=ユーロ売り介入は条件クリア近い

以上3つの条件をクリアするためには、米ドル/円の場合なら、2024年7月の161円という米ドル高・円安のピークを更新する必要がある。要するに、162円以上の米ドル高・円安にならない限り、円安阻止で米ドル売り・円買い介入が再開する可能性は低いのではないか。

ただし、ユーロ/円の場合は、180円を上回ってくると、5年MAを2割以上上回る計算になる(図表4参照)。その上で120日MAも5%以上上回る可能性が出てくる。すでに過去の最高値を更新していることから、ユーロ高・円安が180円を大きく上回るようなら、これまで見てきた介入の3条件をすべてクリアする見通しになる。

ユーロ売り介入の原資限られる「弱点」

ただし、日本の通貨当局による為替介入は、これまではあくまで米ドル/円が中心だった。日本経済への影響を考えると、同じ円安の場合でも米ドル高とそれ以外の通貨高ではかなり差がありそうだ。過去にユーロ/円でも為替介入が行われた例はあったものの、米ドル/円での介入の補助的な位置づけが基本だった。

また、米ドル以外の外貨は保有額が限られると見られることが、売り介入の場合の「弱点」と言えるだろう。そうした「弱点」が投機筋の標的になることで、かえって為替相場を不安定なものにする危険性もありそうだ。