円安160円に必要な金利差は3.6%=米4.8%、日1.2%で達成可能

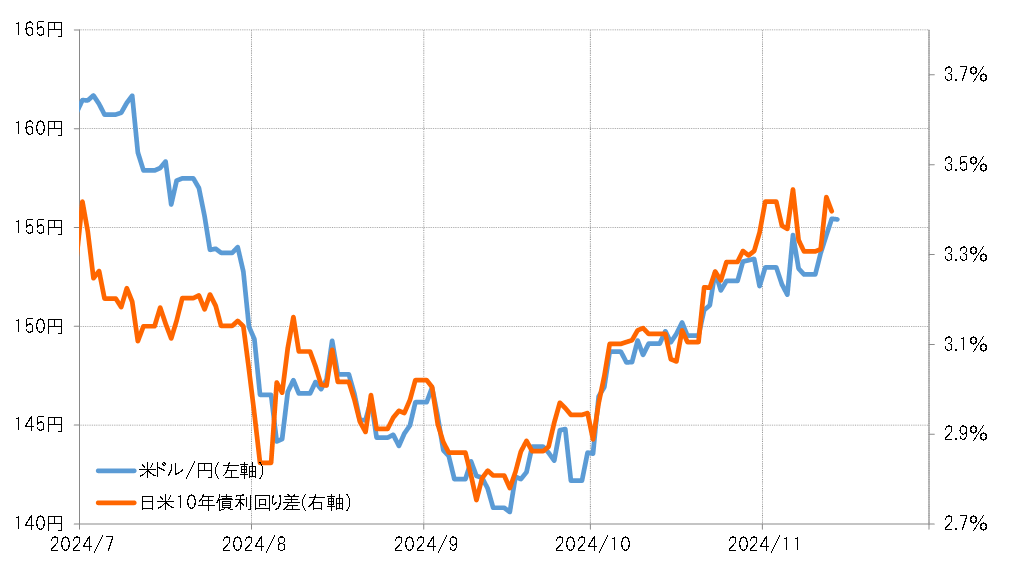

この数ヶ月の米ドル/円は、日米の長期金利10年債利回り差との相関性が高い状況が続いている。これは、為替市場が金融政策以上に、米経済の軟着陸(ソフトランディング)やトランプ政権の経済政策を受けた長期金利上昇リスクに、より高い関心を持っていることを示しているのだろう。

日米の10年債利回り差との関係を前提にすると、米ドル高・円安が160円まで進むためには、金利差米ドル優位が3.6%以上に拡大することが必要という見通しになりそうだ(図表1参照)。

【図表1】米ドル/円と日米10年債利回り差(2024年7月~)

出所:リフィニティブ社データよりマネックス証券が作成

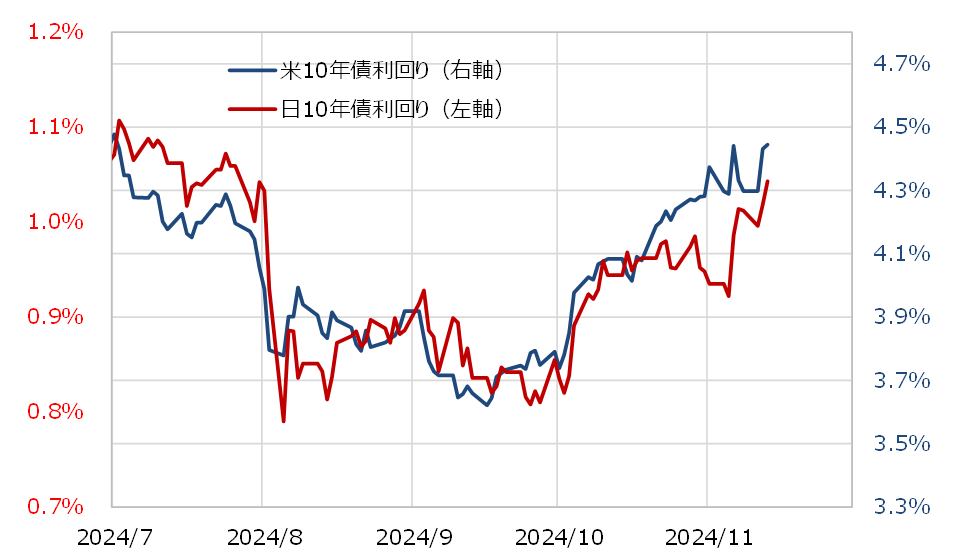

日米の10年債利回りは基本的に連動する。このため10年債利回り差の3.6%への拡大を達成するための組み合わせは、最近の関係を前提にすると米10年債利回り4.8%、日本の10年債利回り1.2%が基本になるだろう(図表2参照)。

【図表2】日米の10年債利回り(2024年7月~)

出所:リフィニティブ社データよりマネックス証券が作成

つまり、米10年債利回りが4.8%以上へ一段と上昇するなら、日米10年債利回り差米ドル優位も3.6%以上に拡大する見通しとなるため、160円への米ドル高・円安を正当化することになりそうだ。では、米10年債利回りが目先的に4.8%以上に上昇することは実現可能なものなのか。

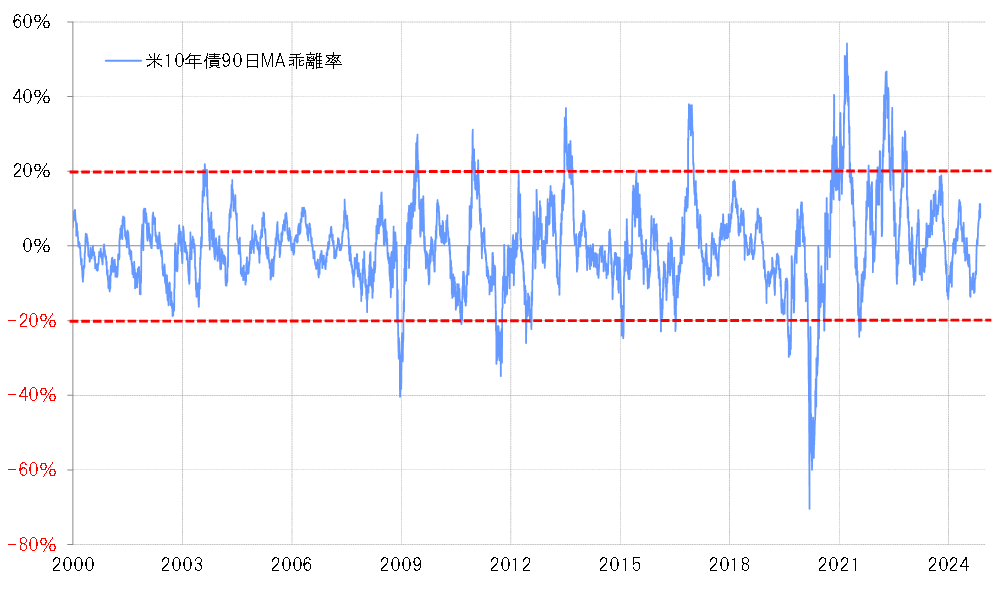

米10年債利回りの90日MA(移動平均線)は足下で4%程度。このため米10年債利回りが4.8%以上に上昇すると、90日MAかい離率は20%以上に拡大する計算になる。同かい離率の20%以上の拡大は、米10年債利回りの短期的な「上がり過ぎ」懸念がかなり強くなるという意味になりそうだ(図表3参照)。

【図表3】米10年債利回りの90日MAかい離率(2000年~)

出所:リフィニティブ社データよりマネックス証券が作成

以上のように見ると、米ドル高・円安が160円まで進むためには、米10年債利回りが4.8%以上に一段と上昇し、短期的な「上がり過ぎ」懸念が強まる動きになることが必要と考えられる。