前回のトランプ勝利への米金利と米ドルの反応

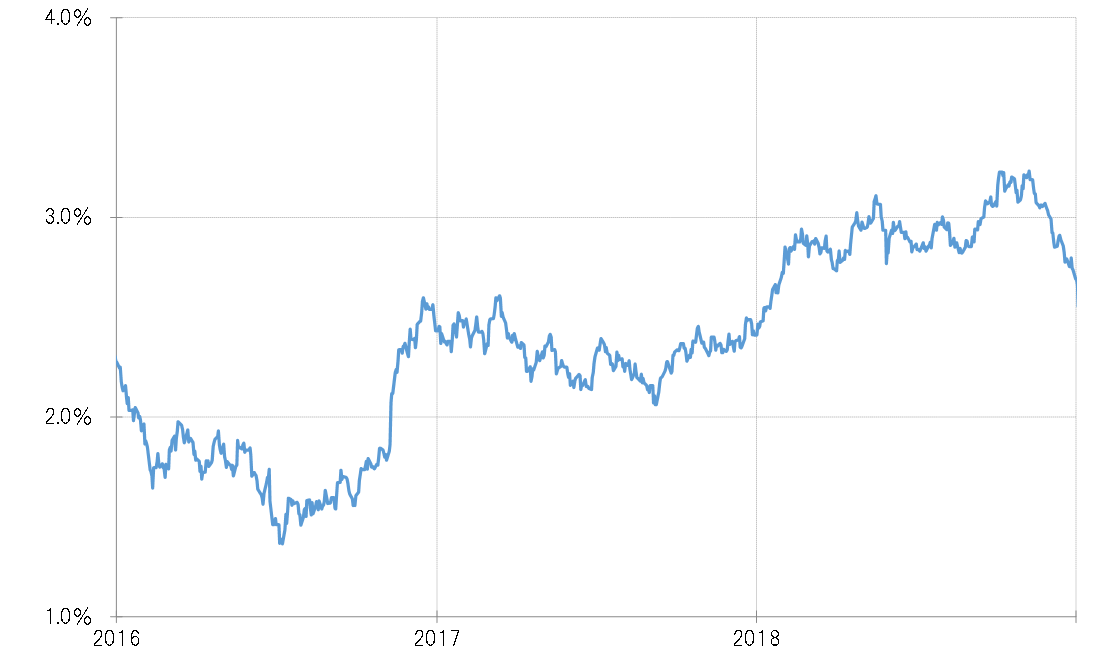

2016年11月の米大統領選挙でトランプ氏が勝利すると、米金利は急騰に向かった。投開票前に1.7%台だった米10年債利回りは、約1ヶ月で2.5%程度まで急上昇となった(図表1参照)。これは、トランプ氏の選挙公約である大型減税や関税の引き上げに伴う金利上昇リスクに反応した動きと見られた。

ただし、米金利上昇が一段落すると、年が明けて2017年1月からトランプ政権が正式にスタートした後は、むしろ金利は低下傾向が続いた。米10年債利回りは、2.5%程度から9月にかけて2%割れ近くまで低下するところとなった。これは、金利上昇要因の1つである減税の具体化スケジュールの影響があったのではないかと考えられる。

減税が具体的に動き始めるのは、予算教書発表のタイミングで通常なら2月頃。さらに本格的な議論が始まるのは次年度予算審議の始まる秋になる。以上のように見ると、2017年9月から米金利上昇が再燃し、この時の減税案は12月に議会で成立するところとなったのだが、それを受けて一段の金利上昇に向かったのも分かりやすいのではないか。

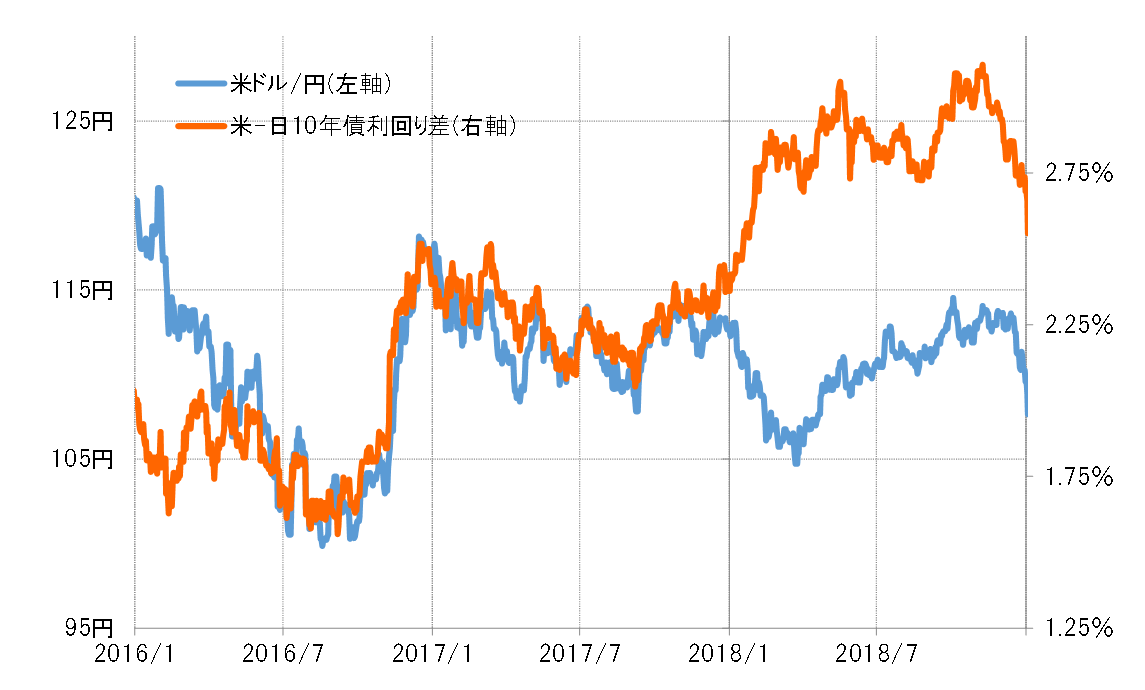

このような米金利の動きは、米ドル/円の変動にも大きく影響した。2016年11月のトランプ氏の大統領選挙勝利直後から米金利急騰、日米金利差米ドル優位急拡大に沿う形で米ドル/円も急騰。この一連の動きは「トランプ・ラリー」と呼ばれた。ただし、この「トランプ・ラリー」で記録した米ドル/円の高値、118円は当面の天井となり、トランプ政権が正式にスタートした2017年1月以降、むしろ米ドル/円は9月にかけて107円程度まで下落傾向となった(図表2参照)。

前回のトランプ政権のケースにおいては、トランプ氏の選挙公約を織り込む米金利上昇は米大統領選勝利後の一時的反応にとどまり、継続的な米金利上昇は減税案が具体化される秋の予算審議が始まるタイミングで起こった。

その上で、「トランプ減税」が2017年12月に議会で成立すると、いよいよ米金利は一段の上昇に向かったものの、それを尻目に米ドル/円はむしろ一段安に向かった。これは金利上昇を嫌気する形で米国株が急落したことに連れた結果と見られた。このため、米国株安、米ドル安をもたらしたこの米金利上昇は、「悪い金利上昇」と呼ばれた。

以上、トランプ氏の選挙公約、中でも大型減税が米金利と米ドル/円に、前回のトランプ政権のケースではどのように影響したかについて振り返ってみた。米金利変動要因はもちろんトランプ氏の選挙公約だけではないが、選挙公約の影響に限って考えた場合は、基本的には前回のケースが今回も参考になるのではないか。

要するに、今回のトランプ氏勝利を受けた米金利上昇は、政権が正式にスタートする前に一段落する可能性が高いのではないか。前回の場合は、投開票までトランプ氏勝利は一般的に予想されておらず、この結果、選挙公約への米金利上昇の反応は勝利確定後に急激に起こった。それに対し、今回は選挙中に「トランプ・トレード」として織り込んできたと見られることから、前回より早く米金利上昇、それに伴う米ドル高・円安も一巡する可能性があるのではないか。