円安阻止介入の2つの条件

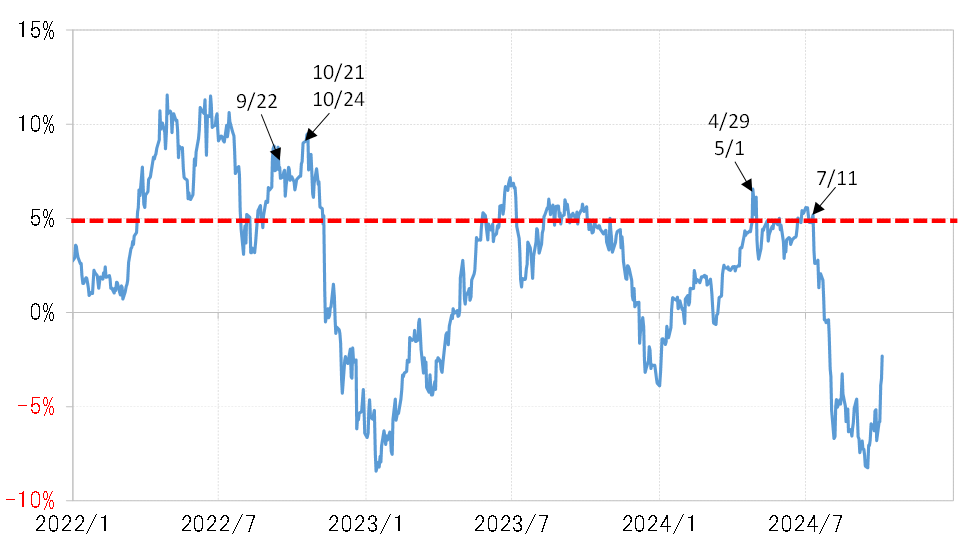

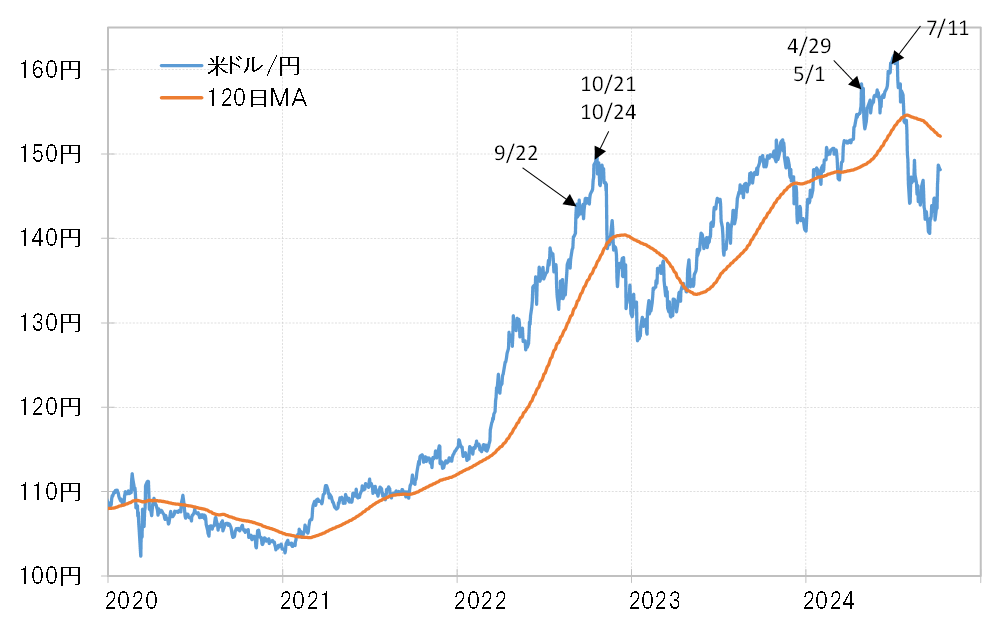

日本の通貨当局は2022年に3回、そして2024年に3回以上、円安阻止の米ドル売り介入を行った。この6回以上の米ドル売り介入に共通するのは、120日MA(移動平均線)を5%以上上回った水準だったということだ(図表1参照)。

その120日MAは、10月16日現在で151.7円。それを5%以上上回る水準は、ほぼ160円になる計算だ。このことから、少なくとも神田財務官が陣頭指揮をとっていたころの「ルール」が変わらないのであれば、米ドル高・円安が160円を再び超えるような展開にならない限り、当面における円安阻止介入再開はない可能性が高いのではないか。

5月1日の介入から次の7月11日の介入まで2ヶ月以上の介入空白期間があったことも、この「ルール」でうまく説明できそうだ。当時は、米イエレン財務長官が「介入はまれであるべき」との発言を繰り返したことから、日本の通貨当局が介入できなくなったとの見方が有力だった。

ただ実際には、米ドル/円が120日MAを5%以上上回っていなかった影響が大きかったのではないか。それを裏付けるように、米ドル/円が6月末以降120日MAを再び5%以上上回ってくると、神田財務官の円安けん制発言はトーンアップし、7月11日にはこの局面での3度目の米ドル売り介入が行われた。

ところで、2023年は何度か米ドル/円が120日MAを5%以上上回った局面があり、11月には当時の米ドル高・円安のピークである151円まで上昇したにもかかわらず、結果的に米ドル売り介入は行われなかった。その理由は、それ以前の米ドル売り介入が行われた水準(2022年10月151円)を下回っていたからではないか(図表2参照)。

以上をまとめると、円安阻止の米ドル売り介入は、1)それ以前の米ドル売り介入が行われた水準より米ドル高・円安となる、2)120日MAを5%以上上回る、という主に2つの条件を満たした場合に行われる可能性が高いのではないか。当面においてこれに該当するのは、この間のピークである161円を超えて米ドル高・円安になった場合ということになる。

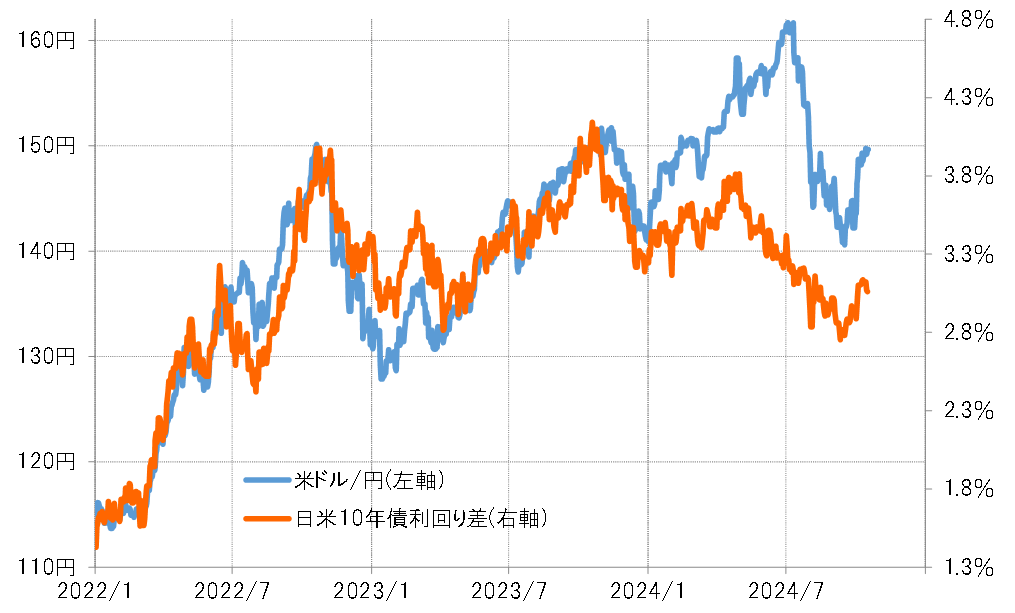

ただ、2024年に入ってから、米ドル/円と日米金利差の関係は、それ以前に比べて大きく変化した。2023年までは、150円の米ドル高・円安を正当化した日米10年債利回り差米ドル優位は4%程度だったが、最近は金利差米ドル優位が3%を少し上回った程度で150円近辺の米ドル高・円安となっている(図表3参照)。

金利差はファンダメンタルズ(経済の基礎的条件)の1つの目安だが、その意味ではファンダメンタルズからかい離した円安が広がっていると評価できなくもない。こうした状況を通貨当局がどう判断するかも注目してみたいところではある。