円安150円に必要な日米金利差とは?

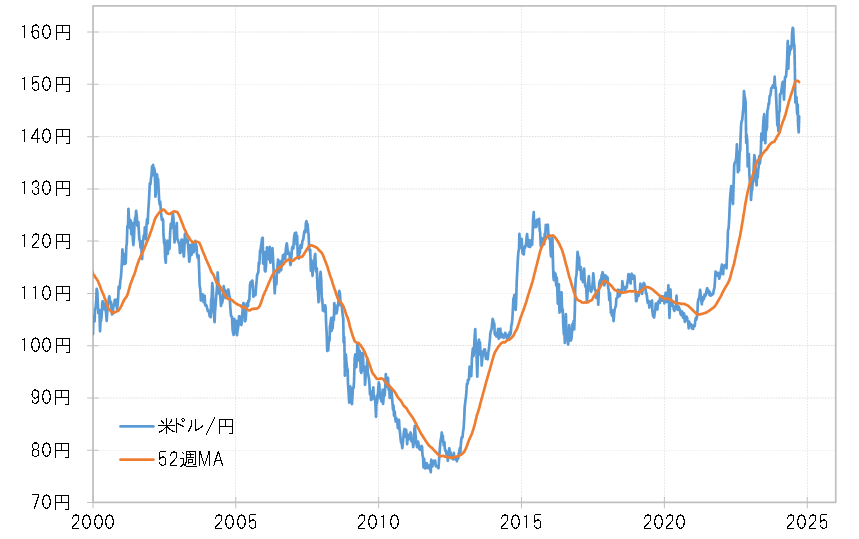

7月の161円から大きく下落に転じた米ドル/円は、過去1年の平均値である52週MA(移動平均線)を大きく、長く割り込んだ(図表1参照)。過去の実績を参考にすると、このような動きは一時的なものではなく、複数年続くトレンドが変わった可能性が高いことを示している。つまり、これまで続いてきた円安トレンドは161円で終わり、新たな円高トレンドが展開している可能性が高いと考えられる。

ただし、円高トレンドが展開する中でも、一時的に円安に戻ることはあるだろうが、過去の経験から推察すると、それは最大でも52週MA前後までがせいぜいだ。米ドル/円の52週MAは足下で150.5円程度。その意味では、一時的な円安は150円前後までという見通しになる。では、米ドル高・円安は150円前後まで戻れるのか、日米金利差との関係から考えてみる。

米ドル/円と日米10年債利回り差から考える

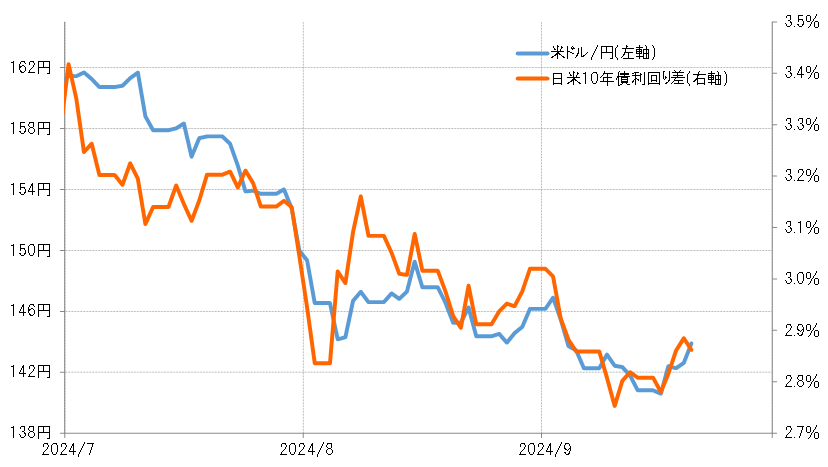

米ドル/円と日米10年債利回り差の最近の関係を前提にすると、150円まで米ドル高・円安に戻るためには、金利差米ドル優位が3%を大きく上回るまで拡大することが必要なようだ(図表2参照)。この金利差米ドル優位3%以上への拡大はどれだけ実現が可能なのか。

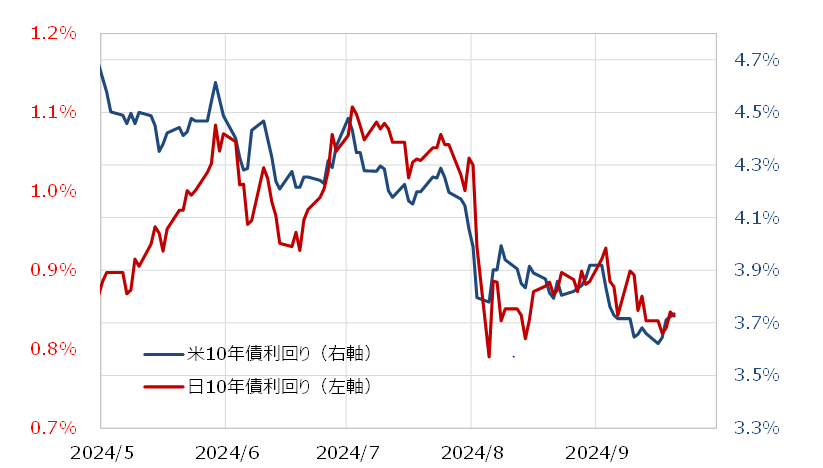

日米の10年債利回りは基本的に連動するため、日米の10年債利回りがともに上昇する中で、金利差米ドル優位が3%を大きく上回り拡大する組み合わせを考える。この場合、米10年債利回り4%から日本の10年債利回り0.95%を引いて金利差米ドル優位3.05%というパターンが現実的ではないだろうか(図表3参照)。つまり、米ドル/円が150円まで米ドル高・円安に戻るために必要な金利差米ドル優位拡大が現実になるためには、米10年債利回りは4%以上への上昇が必要になりそうだ。

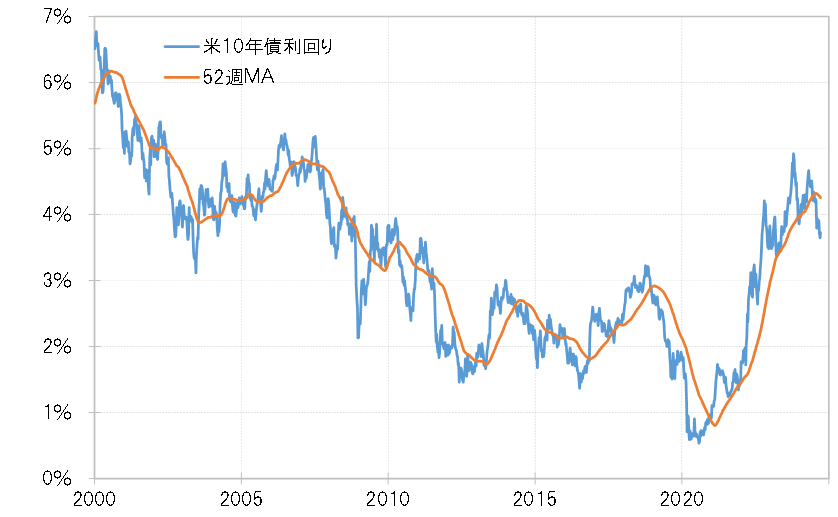

米10年債利回りは最近にかけて52週MAを大きく、長く割り込んだ(図表4参照)。経験的には、これは米金利低下トレンドに転換した可能性が高いことを示している。この場合、一時的な金利上昇は最大でも52週MA前後までにとどまる可能性が高い。米10年債利回りの52週MAは、足下で4.2%程度。その意味では、米10年債利回りの4%以上への上昇はありえないことではなさそうだ。米経済のソフトランディング次第というところではないか。

米ドル/円と日米2年債利回り差から考える

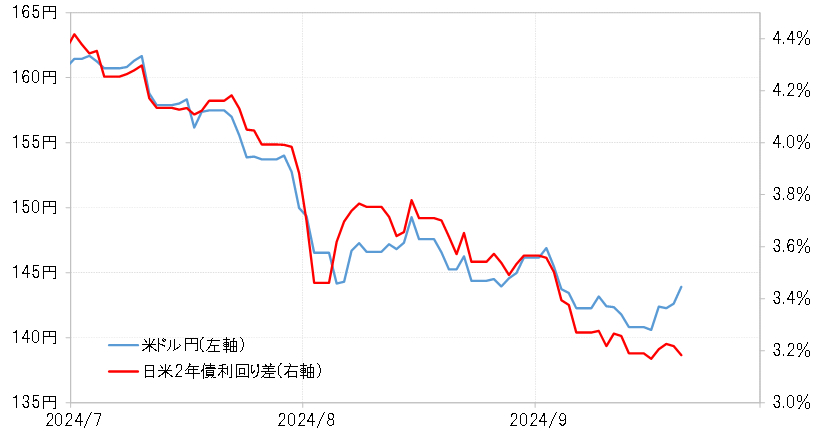

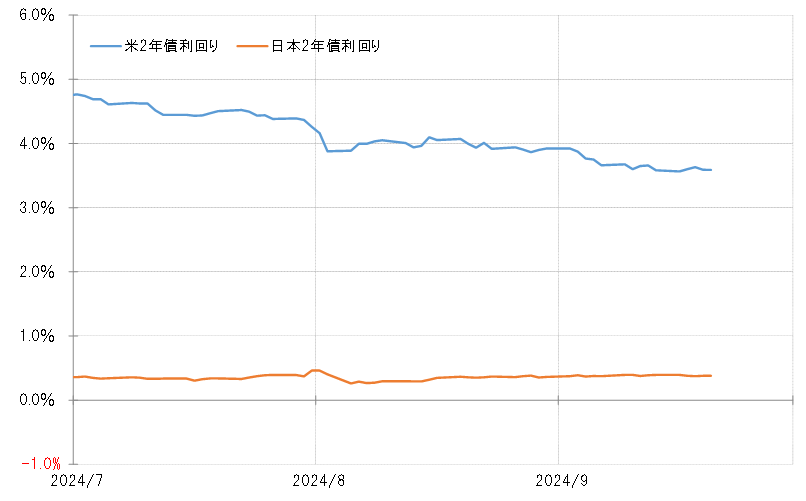

同じく米ドル/円が150円まで戻る可能性について、今度は日米2年債利回り差との関係で考えてみる。最近の両者の関係を前提にすると、そのためには金利差米ドル優位が3.8%程度まで拡大することが必要になりそうだ(図表5参照)。

日本の2年債利回りの7月以降の上限は0.46%なので、金利差米ドル優位の3.8%を達成するためには米2年債利回りは4.26%以上への上昇が必要という計算になる。米2年債利回りは基本的に金融政策を先取りして動く。その金融政策について、9月FOMCが公表した「ドット・チャート」では、2024年末のFFレート予想中心値が4.4%となっていた。つまり、現行の4.75~5%といった誘導目標が、年末までに4.25~4.5%へさらに0.5%引き下げられる意味になるだろう。

そうした見通しに沿って推移した場合、米2年債利回りがFFレートの誘導目標範囲内まで上昇するかは懐疑的ではないか。米ドル高・円安が150円まで戻るために必要なほど米2年債利回りが上昇するためには、「ドット・チャート」で示されたほどの利下げが行われないぐらい米景気が強いかが鍵になりそうだ。