◆投機円売りバブルの破裂=2007年との類似

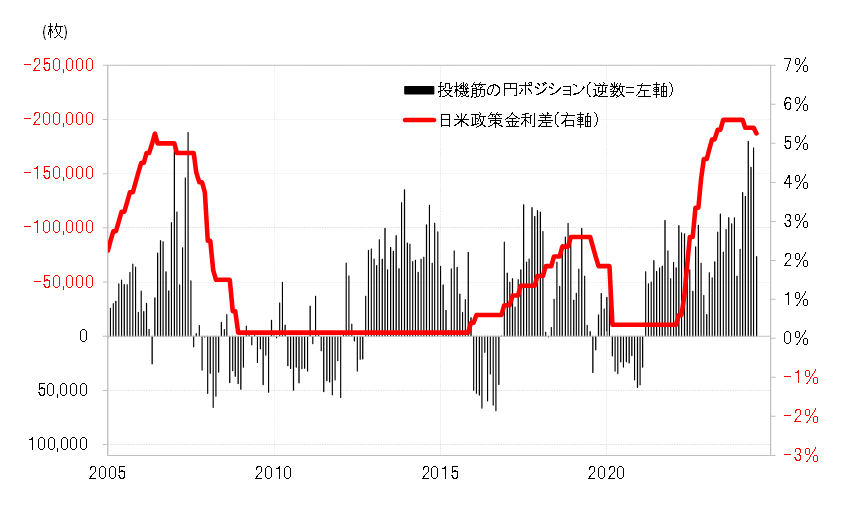

今回の米ドル高・円安は7月に161円まで続いたが、私はこれについてずっと、2007年にも一度あった大幅な金利差円劣位の長期化を最大の拠り所とした投機筋の円売り「バブル化」によるものだと考え、そう述べてきた。実際に、CFTC(米商品先物取引委員会)統計の投機筋の円ポジションと日米政策金利差のグラフを重ねて見ると、最近と2007年はかなり似た状況にあったことが分かるだろう(図表1参照)。

ただ悩ましかったのは、バブルがいつまで続くかを予想するのは難しいということ。明日終わるかもしれないが、まだまだ2~3年続くかもしれない。実際に「円売りバブル」だとしても、それがまだまだ続いた場合は、投資家が円売りで利益を出す機会を奪いかねない。そこで私が参考にしたのが、グリーンスパンの言葉だった。グリーンスパンとは、FRB(米連邦準備制度理事会)議長を約19年も務め、多くの「名言」で知られる人物で、「バブルとの付き合い方」について以下のように語っていた。

「バブルを事前に指摘することにあまり意味はない。何百万、何千万人もの投資家の売買で決まった価格が間違っていると指摘することは重要ではない。バブルは破裂した後にいかに速やかに対応するかが重要だ」。

これを今回の局面に重ねると、円売りバブルが続く間の円売りは悪くない。ただし、バブルが破裂したら円売りは止めないといけない。それができるかが大きな勝敗の分かれ目になるだろう。

今回急激に円高に戻す動きになったきっかけは、日本の通貨当局による円買い介入や日銀の利上げなどがあっただろう。しかし、そもそも円安が「円売りバブル」によるものと考えていたわけなので、基本的には「円売りバブル」の破裂、行き過ぎた円売りの反動ということだと思っている(図表2参照)。

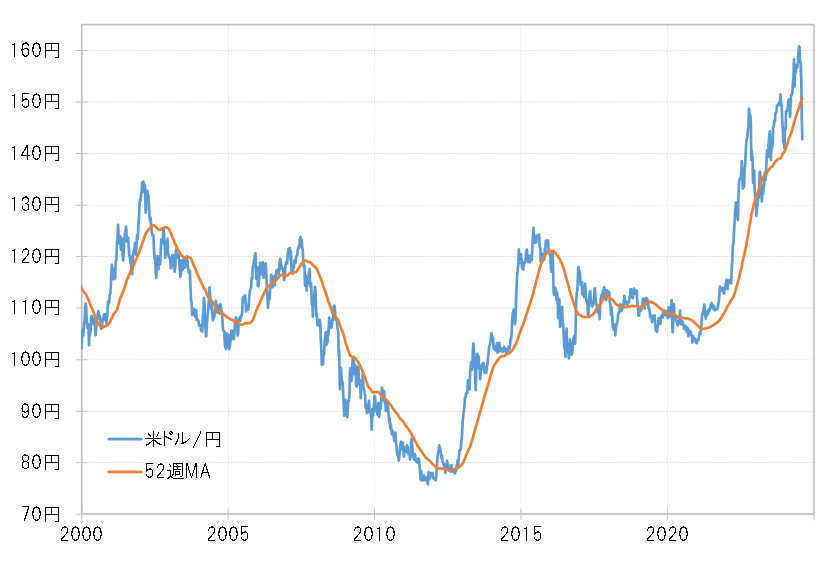

これにより、米ドル/円は足下150円程度の52週MAを大きく割れてきた(図表3参照)。経験的にはこのような動きは一時的ではなく、継続的な円高へ転換した可能性を示すもの。つまり米ドル高・円安はあの161円で終わり、米ドル安・円高トレンドへ転換した可能性が高くなってきたようだ。

経験的には、円高トレンドは2年以上続き、その中で米ドルは少なくとも2割以上、下落する。それを参考にすると、7月の161円から米ドル安・円高トレンドが始まったなら、それは2026年にかけて120円を目指すという可能性が高いのではないだろうか。